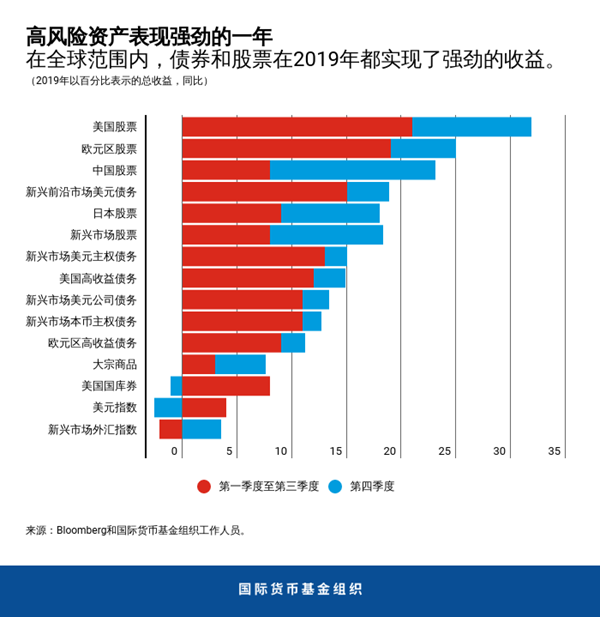

尽管近期出现了一些波动,但全球许多高风险资产市场在2019年仍表现出色。美国股票市场指数涨幅略高于30%,欧洲和中国接近25%,新兴市场和日本超过15%。新兴市场主权债券、美国高收益债券和新兴市场公司债券的收益率都超过12%。特别是,2019年第四季度中国和新兴市场的表现尤为强劲。

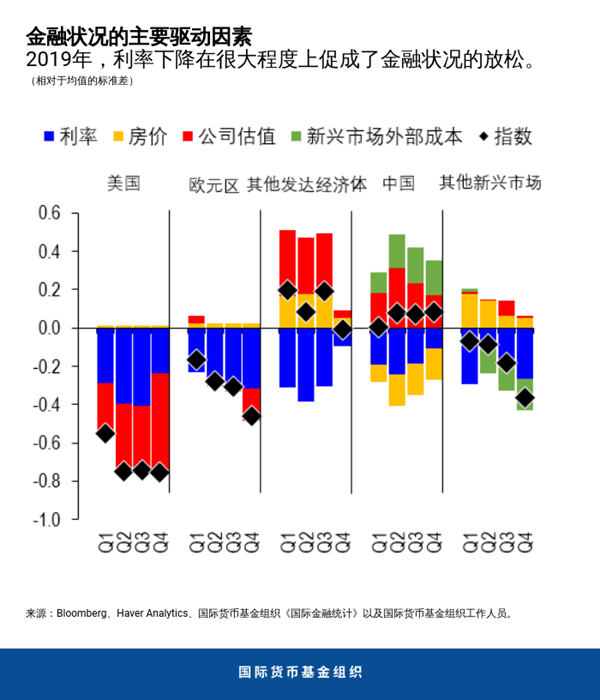

什么促使高风险资产表现强劲?提升资产价格的一个重要驱动因素是,各国在2019年全年同步放松货币政策。随着对全球经济的担忧加剧,各国中央银行(包括美联储和欧洲央行)通过下调利率和采用非常规工具放松了货币政策。发达和新兴市场经济体政策利率下调的总次数是2008年全球金融危机以来最多的。

中央银行的有力应对行动促使全球金融环境大幅放松,进而帮助控制了全球经济前景面临的下行风险。

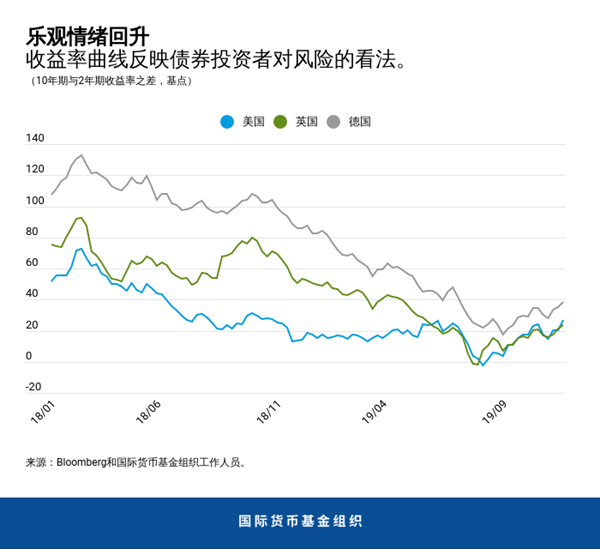

市场情绪的改善反映在一个最常用的下行风险指标,即10年-2年收益率曲线斜率,其衡量2年期和10年期政府债券收益率之差。2018年初以来,曲线斜率显著变得更为平坦,表明投资者对经济前景的担忧加剧。然而,2019年第四季度,美国、英国和德国的收益率曲线斜率开始再次变陡,表明投资者对经济前景的乐观情绪有所恢复。

最近的《世界经济展望》最新预测探讨了金融状况的放松和对下行风险的重新评估,并谨慎预测今明两年全球经济活动小幅回升,尽管仅回升到低于先前预测的水平。我们认为,2019年货币政策持续有效,特别是在全球同步放松货币政策的情况下。国际货币基金组织估计,如果没有全球货币政策刺激,全球经济增长率会低0.5个百分点。在面临下行风险加剧的情况下,这是一个强有力的成果。

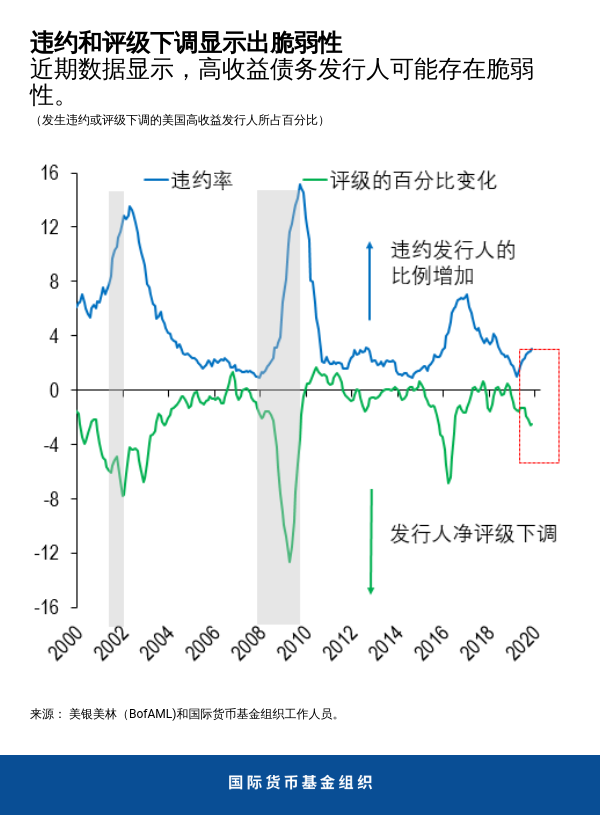

然而,从更长期看,全球金融状况在经济周期如此晚的阶段放松,以及金融脆弱性持续累积(包括一些市场和国家资产价格估值过高,债务增加,大量资本流入新兴市场),可能威胁到中期增长。例如,美国高收益市场的违约率已经上升,另外,中国在岸和离岸公司债券市场的违约率也已上升,尽管起始水平较低。此外,尽管新兴市场利差(新兴市场债务与美国国库券等基准债券的收益率之差)在多数国家较窄,但在某些特定情况下,新兴市场的债务交易承压,到目前为止没有迹象显示出现外溢效应。

因此,政策制定者必须继续监控金融脆弱性的累积,并在适当时采取措施加以解决,以降低这种脆弱性放大全球经济所受不利冲击的可能性。尽管去年货币政策的放松对遏制全球经济下行风险发挥了重要作用,现在最重要的是部署周期性宏观审慎工具,例如逆周期资本缓冲,以防止不断增加的脆弱性在中期内对经济增长造成风险。

*****

Tobias Adrian 是国际货币基金组织金融顾问兼货币和资本市场部主任。任职期间,他领导开展了国际货币基金组织关于金融部门监督、货币和宏观审慎政策、金融监管、债务管理以及资本市场的工作。他还负责监督国际货币基金组织成员国的能力建设工作。在加入国际货币基金组织之前,他曾担任纽约联邦储备银行高级副总裁及研究和统计部副主任。

Adrian先生曾在普林斯顿大学和纽约大学任教,在包括《美国经济评论》、《金融杂志》、《金融经济学期刊》、《金融研究评论》等经济金融期刊上发表多篇文章。他拥有麻省理工学院博士学位、伦敦经济学院硕士学位、法兰克福歌德大学的理学硕士学位、巴黎第九大学硕士学位。他在德国巴特洪堡的洪堡中学获得文理高中文凭。

Fabio Natalucci 是国际货币基金组织货币和资本市场部副主任。他负责《全球金融稳定报告》的撰写工作,该报告提供国际货币基金组织关于全球金融稳定风险的评估。加入国际货币基金组织之前,他曾担任美国联邦储备委员会货币事务部的高级助理主任。2016年10月至2017年6月,他担任美国财政部负责国际金融稳定和监管的副助理部长。他拥有纽约大学经济学博士学位。