La dette souveraine, censée stimuler les investissements et lisser les fluctuations des recettes publiques, pourrait bien avoir l’effet inverse

Depuis les années 70, les pays émergents et les pays en développement ont très activement recouru aux marchés mondiaux de la dette souveraine, dans le but de relancer la croissance ou de contrebalancer une baisse passagère de la productivité et des recettes fiscales. Ces emprunts ont-ils eu l’effet escompté ? L’analyse des données laisse à penser que la dette souveraine peut en fait porter tort aux citoyens, en exacerbant la volatilité et en réduisant l’investissement.

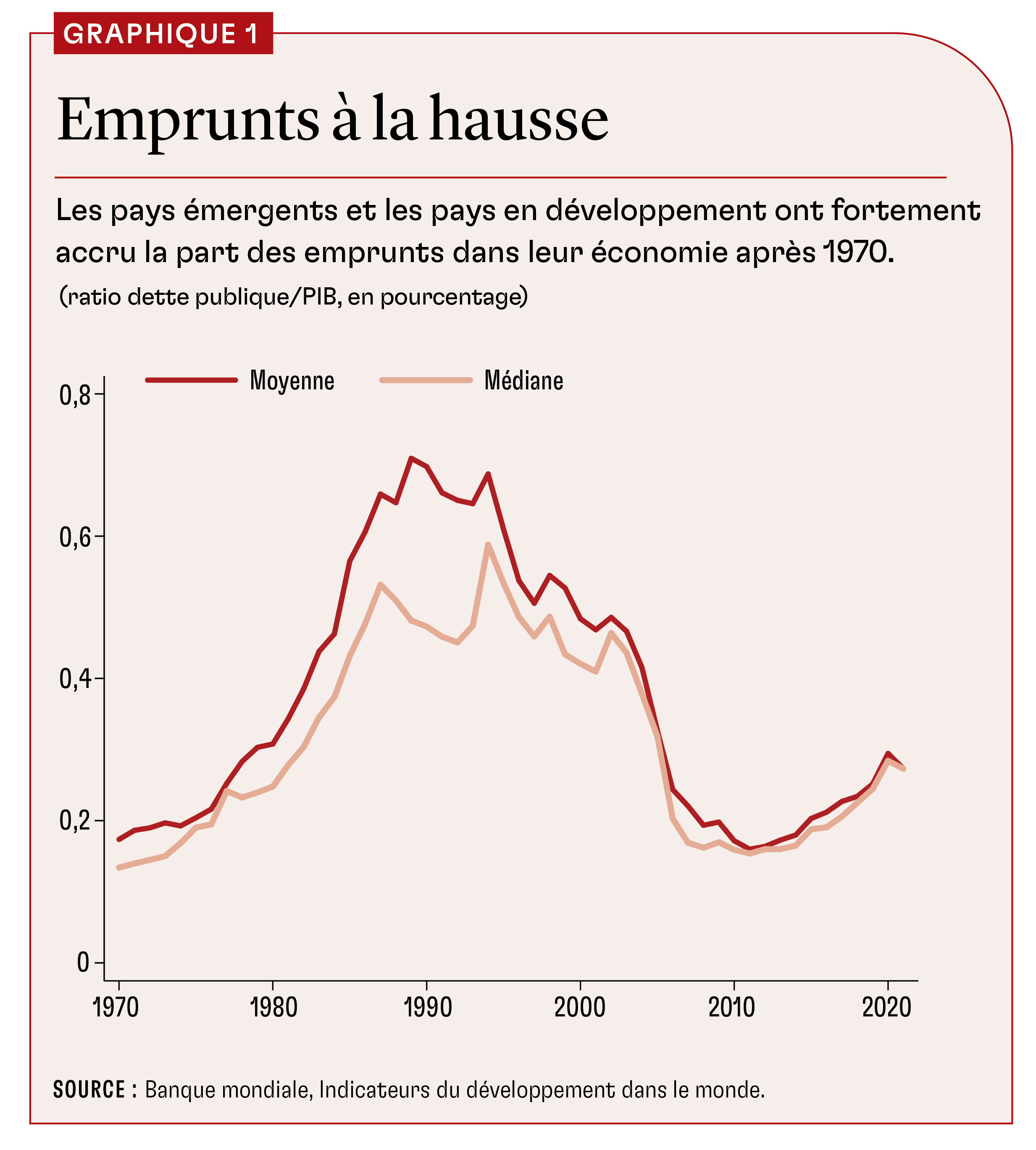

Le ratio de la dette souveraine extérieure rapportée au PIB a connu une hausse spectaculaire entre 1970 et le milieu de la première décennie 2000, ainsi que le révèlent la moyenne et la médiane d’un échantillon équilibré de 52 pays émergents et pays en développement. Les 20 dernières années de l’échantillon font apparaître une inversion partielle de cette tendance, comme le montre le graphique 1.

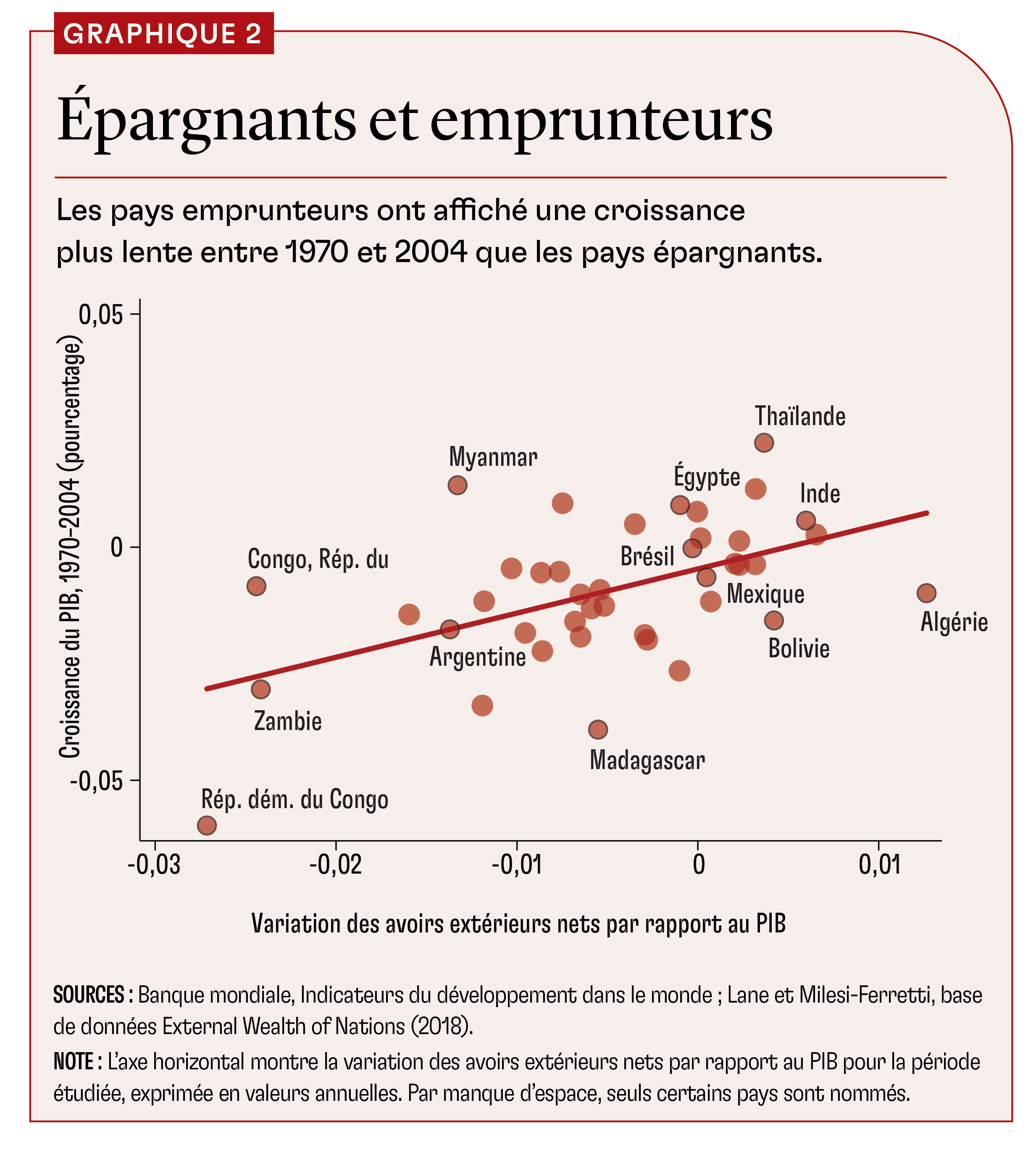

La question est de savoir quels sont les coûts et les avantages de la flambée de la dette souveraine pour la population de ces pays. La promesse implicite ou explicite des modèles économiques classiques est que l’accès au marché mondial des capitaux facilite l’investissement et permet de protéger ou de « lisser » les dépenses publiques dans un contexte où la production connaît de fortes fluctuations. Autrement dit, l’emprunt permet de financer de grands projets d’investissement ou de pallier une insuffisance temporaire des recettes, sans puiser dans l’épargne privée intérieure. C’est ce que je nommerai le « paradigme néoclassique ». Son présupposé est que les pays qui empruntent (toutes choses égales par ailleurs) bénéficieront d’une croissance plus rapide et d’une plus grande stabilité des dépenses. Or, si l’on en croit les données, c’est tout le contraire qui se produit. Le graphique 2 prend la forme d’un nuage de points, avec, en abscisse, l’augmentation des avoirs extérieurs nets de l’État (réserves de change moins dette extérieure) et, en ordonnée, la croissance annuelle du PIB par habitant par rapport aux États-Unis. La période étudiée va de 1970 à 2004 et correspond aux hausses très marquées du niveau de la dette observées dans le graphique 1. Les données montrent que, dans les pays qui disposaient d’une épargne publique extérieure (soit des réserves de change supérieures à la dette extérieure), la croissance a été dynamique, tandis qu’elle a stagné dans les pays emprunteurs.

L’impatience des responsables politiques

Une position autre que le paradigme néoclassique voudrait que les États empruntent, car ils préfèrent concentrer leurs actions sur le présent. En d’autres termes, les responsables politiques préfèrent que les dépenses interviennent pendant leur mandat, ce qui, en l’absence d’un socle institutionnel et politique ferme, mène à des emprunts excessifs. Lorsque la dette publique est importante, les États peuvent être tentés ou se voir obligés de taxer l’activité du secteur privé, y compris l’investissement privé et les revenus du capital. Cet autre point de vue, exposé en détail dans mes travaux, menés en collaboration avec Manuel Amador et Gita Gopinath, prédit que les emprunts publics ont pour conséquence d’évincer l’investissement privé et de retarder la croissance. Ce raisonnement s’inscrit dans la logique du graphique 2 et de son nuage de points. En outre, il établit une distinction claire entre les flux publics et les flux privés, ce que les données corroborent également. Le graphique 2 indique qu’à long terme, les pays à faibles taux de croissance tendancielle empruntaient généralement davantage.

Les considérations ci-dessus portent sur la période au cours de laquelle les pays ont très sensiblement accru leur endettement. Comme nous l’avons déjà précisé, la dernière partie de l’échantillon fait apparaître une baisse du ratio dette/revenu, en moyenne. La corrélation présentée dans le graphique 2 ne vaut pas pour cette dernière partie. De fait, les pays dont la dette a le plus nettement diminué en proportion du PIB ont enregistré une croissance plus lente entre 2004 et 2022. L’une des difficultés liées à cet échantillon découle du fait que la réduction du niveau d’endettement était parfois due à une remise de dette, ou à un défaut de paiement suivi d’une restructuration. Les données laissent penser qu’un faible niveau d’endettement initial (tel celui de la plupart des pays en 1970) est fondamentalement différent d’un faible niveau d’endettement qui découlerait d’une remise de dette ou d’un défaut de paiement. En d’autres termes, si le niveau d’endettement a de l’importance, les circonstances ayant mené à ce niveau d’endettement en ont également.

Car s’il est vrai que les pays fortement endettés ont cet aspect en commun, ils présentent par ailleurs bien des divergences. Ainsi, le point de vue dont il est question plus haut part du principe que les pays diffèrent sur le plan des institutions politiques, et que cela entraîne des écarts dans les niveaux d’endettement. Le cadre expérimental idéal consisterait à modifier l’encours de la dette sans pour autant modifier les autres paramètres fondamentaux. Faute de conditions idéales, le mieux que nous puissions faire est de conjuguer la théorie et les données pour départager les causes et les effets. Ce procédé confirme dans une large mesure que la dette publique porte préjudice à l’investissement et à la croissance. Le paradigme néoclassique, qui associe étroitement dette et investissement, devient plus difficile à confirmer lorsque les données empiriques sont examinées.

Lisser la volatilité

L’autre pilier du paradigme néoclassique voudrait que la dette souveraine permette aux pays d’aplanir les fluctuations de revenu. Ici aussi, les faits contredisent la théorie dans le sens où, sur le long terme, les pays emprunteurs affichent une plus forte volatilité des dépenses publiques et de la consommation privée. Il est prouvé notamment qu’il existe une relation positive entre les variations de la dette et la volatilité des dépenses, à savoir que plus les emprunts augmentent, plus la volatilité des dépenses publiques augmente. Cette observation, encore une fois, va à l’encontre du « lissage » recherché et anticipé par le modèle de référence.

Il importe de chercher à savoir si les pays s’endettent en raison de puissants chocs négatifs, tels qu’un conflit armé ou une catastrophe naturelle, créant par là une corrélation positive due au hasard plus qu’à la nature des politiques mises en œuvre. C’est pourquoi, encore une fois, il importe de disposer de séries chronologiques suffisamment longues pour pouvoir lisser les effets des chocs passagers. Si un pays subit fréquemment de forts chocs négatifs, ces derniers finissent par devenir prévisibles ; les pouvoirs publics devraient donc y répondre en constituant des réserves dessous la forme d’un fonds de prévoyance. Il apparaît clairement qu’en moyenne, ce n’est pas le cas des pays de l’échantillon figurant dans le graphique.

Les données laissent entrevoir que la dette souveraine est associée à de plus faibles niveaux de croissance et d’investissement à long terme, ainsi qu’à une plus grande volatilité des dépenses. Cette observation vient démentir la doxa néoclassique, et correspond à un modèle qui associe le court-termisme induit par la rotation du personnel politique et l’imposition du capital. En somme, la dette souveraine est davantage un facteur de volatilité qu’un mécanisme de lissage, et freine la croissance au lieu de mobiliser l’épargne mondiale pour financer l’investissement. Examinons maintenant la question de savoir si les citoyens des pays émergents et des pays en développement n’auraient pas davantage intérêt à ce que leurs dirigeants soient complètement privés d’accès aux marchés de la dette souveraine.

Conséquences sur le bien-être des citoyens

De très nombreuses études ont permis de mettre au point des modèles quantitatifs sur la dette souveraine. Cette catégorie de modèles peut reproduire de manière convaincante d’importants schémas empiriques, comme les fortes hausses de l’endettement et les défauts de paiement qui en résultent. Le paramètre essentiel de ces modèles est un État qui, pour surmonter la volatilité des revenus, recourt aux marchés internationaux de la dette pour découpler les dépenses des recettes. Si un pays n’honore pas ses obligations, il est exclu des marchés internationaux de la dette pendant un certain temps et subit une baisse de production, qui découle de la perturbation des échanges commerciaux et des marchés financiers qui vont souvent de pair avec un défaut de paiement. Compte tenu des coûts d’un défaut de paiement, ainsi que des chocs sur le revenu susceptibles de l’entraîner, il est permis de se demander pourquoi les États ont recours à l’emprunt plutôt que de se constituer des réserves à des fins de prévoyance. Les modèles supposent généralement que les États sont beaucoup plus impatients que les prêteurs, et que ce court-termisme les amène au défaut de paiement.

Certains des éléments des prévisions issues de ces modèles méritent d’être soulignés. Premièrement, les États se retrouvent en défaut de paiement lorsque leur niveau d’endettement est élevé et que leur production est faible. Deuxièmement, les prêteurs fixent le prix de la dette avec l’objectif d’atteindre, en moyenne, le seuil de rentabilité ; les taux d’intérêt sont plus élevés que ceux des obligations sans risque comparables, mais les prêteurs ne sont rémunérés que si les conditions économiques s’avèrent relativement favorables. Cela signifie que le cours des obligations varie en fonction du cycle économique : l’écart avec les obligations sans risque se creuse lorsqu’une récession menace, et il se réduit en cas de hausse de l’activité. Les États sont donc incités à emprunter davantage en phase d’expansion qu’en phase de contraction économique, c’est-à-dire à faire le contraire de ce qui permettrait de lisser les revenus. Ainsi, la consommation publique s’accroît au moment où l’économie tourne à plein régime, ce qui tient d’un côté à la hausse des revenus, et de l’autre au surcroît de ressources tirées de l’emprunt. Voilà en quoi consiste la politique budgétaire procyclique observée dans de nombreux pays émergents et pays en développement.

Forts de ces modèles, nous pouvons poser une question simple. Si l’on considère que les particuliers sont plus patients que les États, faut-il en conclure que l’accès des États aux marchés de la dette souveraine favorise le bien-être de la population ou bien qu’il y nuit ? Le citoyen type préférerait-il un État tenu d’équilibrer son budget d’année en année, ou un État à même d’emprunter ou d’épargner ? De simples calculs inspirés de mon article rédigé avec Manuel Amador et Stelios Fourakis montrent qu’un léger désaccord quant à la manière d’actualiser le futur conduit à un résultat saisissant : il vaudrait mieux pour les citoyens que l’État se voie refuser l’accès aux marchés de la dette. L’extrême volatilité engendrée par l’emprunt procyclique et les défauts de paiement qu’il entraîne n’est pas dans l’intérêt des particuliers si ces derniers adoptent une perspective moins « présentiste » que leur État.

À partir de là, une autre question se pose. Comme nous l’avons vu plus haut, les marchés de la dette souveraine sont sujets à de multiples inefficiences. Accroître l’efficience de ces marchés permet-il d’améliorer le bien-être des populations ? Si les citoyens et leur État conviennent de la manière de jauger les coûts et les avantages de l’emprunt, alors la réponse est de toute évidence oui. Si toutefois ils ne parviennent pas à se mettre d’accord, il se peut qu’une suppression des frictions dans le but de fluidifier le fonctionnement des marchés du crédit empirerait encore les choses.

Prêteurs de dernier ressort

Ainsi, les marchés de la dette sont parfois sujets à des mouvements de panique autoréalisateurs. Plus précisément, un État tenu de refinancer une dette arrivant à échéance doit, pour pouvoir procéder sans encombre, trouver un nouveau groupe de porteurs intéressés. Faute de quoi, l’adjudication échoue, les nouveaux titres de dette ne trouvent pas preneur et l’État se trouve contraint de faire défaut sur le paiement des engagements arrivés à échéance. Les deux scénarios sont possibles, l’issue dépendant des anticipations du prêteur quant au comportement des autres prêteurs. Le mécanisme est le même que celui d’une panique bancaire classique. On préconise en général l’intervention d’un tiers (par exemple, dans un contexte international, le FMI) qui s’engage à servir de prêteur en cas d’échec de l’adjudication. Les prêteurs n’ayant plus à s’inquiéter d’un défaut de paiement que provoquerait une panique autoréalisatrice, ils peuvent dès lors participer activement aux adjudications de titres. Ainsi, le scénario du mouvement de panique peut être écarté.

En l’absence d’un tiers prêteur, les autres prêteurs exigent une prime élevée pour couvrir le risque d’un épisode de panique. Cette exigence limite le montant qu’un État impatient est capable d’emprunter, ou disposé à emprunter. L’avantage est que ces contraintes auxquelles fait face un État impatient de s’endetter sont favorables au bien-être du citoyen moyen. L’inconvénient est qu’une panique reste possible, auquel cas les citoyens devront supporter les coûts d’un défaut de paiement. Ici encore, les calculs effectués à partir d’un modèle prenant en compte la possibilité d’épisodes de panique indiquent que, si les citoyens ne sont pas démesurément impatients, leur préférence pourrait aller à un monde sans prêteur de dernier ressort. Tant que le pays est exposé à des mouvements de panique sur sa dette publique, l’avantage est que l’État ne peut pas s’endetter facilement.

La valeur des marchés de la dette souveraine pour les pays emprunteurs est incertaine, que ce soit sous l’angle des données ou des modèles quantitatifs. Avec de petites différences dans le taux d’actualisation du temps ou dans les évaluations risque–récompense, le constat est que l’accès aux marchés des obligations souveraines pourrait bien aggraver la situation économique des pays concernés. Les distorsions de l’économie politique de nombreux pays émergents et pays en développement sont si prononcées que l’accès des États au marché mondial des capitaux s’avère contre-productif, car il exacerbe la volatilité et réduit l’investissement. Même l’existence d’une entité s’apparentant à un prêteur de dernier ressort capable de clairement identifier un mouvement de panique pourrait aggraver les choses au lieu de les améliorer.

Cette conclusion est provocante à n’en pas douter. Elle n’a pas vocation à clore le débat. Il s’agirait plutôt d’utiliser les données et la théorie pour montrer que l’équation du bien-être qui sous-tend la doxa en matière de dette souveraine pourrait bien être erronée. Les promesses du paradigme néoclassique doivent être considérées avec une bonne dose de scepticisme. Partant, il convient de faire preuve d’une extrême prudence sur les plans pratique et décisionnel en ce qui concerne l’octroi de crédits aux pays émergents et aux pays en développement. Cet élément de précaution pourrait prendre la forme d’un relèvement du seuil d’intervention en cas de crise ou d’une seconde analyse du coût social des crédits directs. Il faut enfin mener de nouvelles recherches sur les coûts et les conséquences de la dette souveraine.

Le présent article repose sur la conférence Mundell–Fleming (2023) donnée par l’auteur à l’occasion de la 24e conférence annuelle Jacques Polak au FMI.

Les opinions exprimées dans la revue n’engagent que leurs auteurs et ne reflètent pas nécessairement la politique du FMI.

Bibliographie :

Aguiar, Amador et Gopinath (janvier 2009). « Investment Cycles and Sovereign Debt Overhang ». Dans : Review of Economic Studies 76.1, pp. 1–31.

Aguiar et Amador (2011), « Growth in the Shadow of Expropriation ». Dans : Quarterly Journal of Economics 126, pp. 651–697.

Aguiar, Mark, Manuel Amador et Stelios Fourakis (2020) : “On the Welfare Losses from External Sovereign Borrowing,” IMF Economic Review, 68(1) : 163-194.