يتطلب التحول إلى انبعاثات صفرية صافية من غازات الاحتباس الحراري إحداث تغير غير مسبوق من جانب الشركات والحكومات، فضلا على تعبئة استثمارات إضافية تصل إلى 20 تريليون دولار على مدار العقدين القادمين. وسيكون من الضروري انتهاج سياسات قوية للمالية العامة، تكملها مجموعة واسعة من السياسات التنظيمية والمالية، من أجل تيسير التحول الأخضر.

وطبقا لتحليلنا الصادر مؤخرا ضمن "تقرير الاستقرار المالي العالمي"، فإن صناعة الصناديق الاستثمارية العالمية البالغة قيمتها 50 تريليون دولار أمريكي، ولا سيما الصناديق ذات التركيز الخاص على الاستدامة، يمكنها المساهمة بدور مهم في تمويل التحول إلى اقتصاد أكثر خضرة والمساعدة على تجنب بعض الأثار الأشد خطورة التي تترتب على تغير المناخ.

وتختلف صناديق الاستثمار المستدام عن الصناديق التقليدية لأنها ترتكز على هدف يتعلق بالاستدامة مع السعي في الوقت ذاته إلى تحقيق عائدات مالية. وضمن هذه الفئة الواسعة من الصناديق، يركز بعض الصناديق تركيزا خاصا على البيئة، وتُعنى فئة فرعية تابعة لهذا التصنيف بقضايا تخفيف آثار تغير المناخ على وجه التحديد.

إدارة تغير المناخ وتمويل الشركات

ينبُع الدور الإيجابي لهذه الصناديق بشكل مباشر من قدرتها على التأثير على قطاع الشركات. فمن خلال الدور الإشرافي الذي تضطلع به الصناديق، والذي يتضمن الانخراط المباشر مع الشركات والتصويت بالوكالة على قراراتها، يمكنها إحداث تغيير في ممارساتها المتعلقة بالاستدامة. ففي مطلع العام الحالي، على سبيل المثال، حقق المستثمرون النشطاء نتائج أذهلت قطاعي الاستثمار والطاقة حين فازوا بمقاعد في مجلس إدارة "إكسون موبيل" في إطار سعيهم لتغيير استراتيجية الشركة في التعامل مع قضايا المناخ.

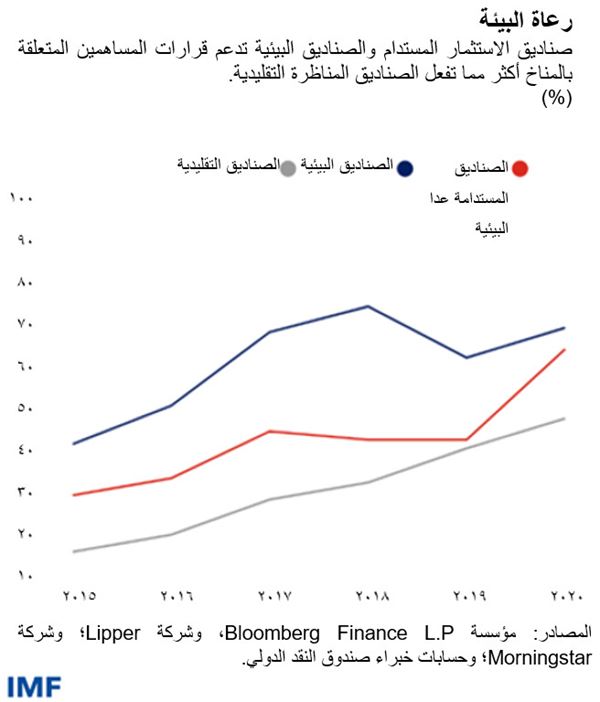

ويوضح آخر إصدار من "تقرير الاستقرار المالي العالمي" كيف عززت صناديق الاستثمار سلوك التصويت بالوكالة في الشركات بشأن قضايا المناخ. فقد صوتت صناديق الاستثمار التقليدية لصالح نحو 50% من قرارات المساهمين المتعلقة بالمناخ في عام 2020، صعودا من نحو 20% في 2015. أما الصناديق ذات التركيز الخاص على الاستدامة فقد كان أداؤها أقوى، حيث صوتت لصالح 60% من هذه القرارات، بل إن هذه النسبة بلغت قرابة 70% في حالة الصناديق المعنية بقضايا البيئة.

وعلاوة على ذلك، فإن تزايد الإقبال على الاستثمار في الصناديق المستدامة يعني إتاحة مزيد من رأس المال للشركات التي تتمتع بمراتب استدامة عالية، وإعطاء دفعة لإصدارات هذه الشركات من الأسهم والسندات.

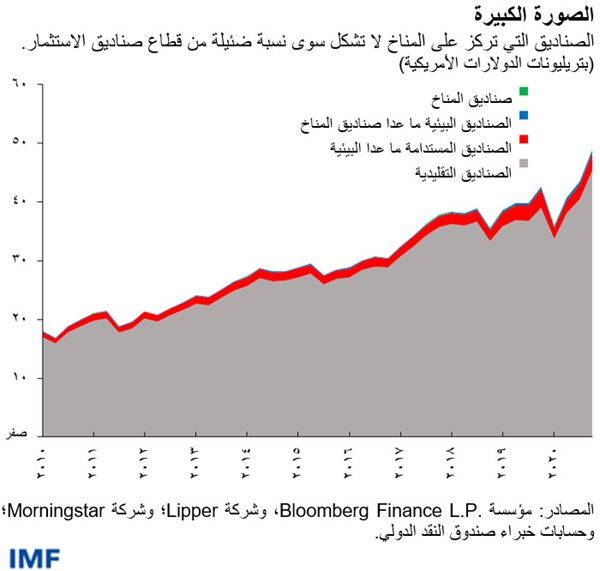

النسبة لا تزال ضئيلة

ومع ذلك، وحتى بعد أن بدأ مفهوم الاستدامة يُدرج في استراتيجيات الاستثمار باعتباره من مقاصد الاستثمار الرئيسية، فإن صناديق الاستثمار المستدام لاتزال تمثل نسبة ضئيلة وحسب من مجتمع صناديق الاستثمار. ففي نهاية 2020، كان مجموع أصول الصناديق التي تتميز بعلامات الاستدامة قد وصل إلى حوالي 3,6 تريليون دولار، وهو ما يمثل نسبة لا تتجاوز 7% من قطاع صناديق الاستثمار ككل. ومن هذا المجموع، كان نصيب الصناديق ذات التركيز الخاص على المناخ مبلغا ضئيلا قدره 130 مليار دولار.

ومع ذلك، يُلاحظ مؤخرا اتجاه صناديق الاستثمار المستدام لتحقيق نمو أسرع مما تحققه الصناديق المناظرة التقليدية. فقد ارتفع صافي التدفقات الداخلة إلى الصناديق المستدامة بشكل ملحوظ في عام 2020، كما أن الصناديق المعنية بقضايا المناخ نمت بسرعة كبيرة محققة طفرة هائلة وصلت بها إلى 48% من الأصول المدارة.

إعطاء دفعة لصناديق الاستثمار المستدام والمناخ

إذن، ما الذي يمكن أن يفعله صناع السياسات لمساعدة قطاع صناديق الاستثمار المستدام لكي يصبح أكثر تأثيرا؟

أولا، تعزيز* البنيان العالمي لمعلومات المناخ، الذي يتضمن البيانات والإفصاحات وتصنيفات التمويل المستدام، سواء للشركات أو صناديق الاستثمار. فعلى سبيل المثال، نجد أن تحسين نظم تصنيف الصناديق، بحيث يطبَّق أسلوب موحد في استخدام وفهم العلامات التي تميز الصناديق وتصنيفاتها، يساعد على تلخيص الاستراتيجية الاستثمارية للصندوق ومنهجه الكلي في المشاركة والإشراف. والواقع أن تحليلنا يوضح أن العلامات التي تستخدم لتمييز الصناديق أصبحت دافعا متزايد الأهمية للتدفقات الداخلة إليها – وخاصة في قطاع التجزئة في السوق.

ولتحقيق هذه الغاية، حدد صندوق النقد الدولي بالتعاون مع البنك الدولي ومنظمة التعاون والتنمية في الميدان الاقتصادي هدفا لوضع مبادئ تقوم عليها نظم التصنيف بغرض تحقيق التناسق بين المناهج الموجودة ودعم تطوير أسواق التمويل المستدام.

ثانيا، يتعين أن يكون هناك رقابة سليمة من جانب الأجهزة التنظيمية للحيلولة دون ممارسات "الغَسل الأخضر"، أي التضليل بشأن مراعاة البيئة، وذلك لضمان استخدام علامات تمثل تماما الأهداف الاستثمارية للصناديق. ويؤدي هذا بدوره إلى زيادة ثقة السوق وإعطاء دفعة أكبر للتدفقات الداخلة إلى صناديق الاستثمار المستدام.

ثالثا، بعد إرساء هذه المقومات، يأتي الدور المهم للأدوات التي تستخدم في توجيه المدخرات نحو الصناديق الداعمة للتحول. فعلى سبيل المثال، يمكن أن يكون دعم أهلية صناديق الاستثمار المعنية بقضايا المناخ للحصول على معاملة ضريبية تفضيلية لمنتجاتها الادخارية (مثل برامج التقاعد أو منتجات التأمين على الحياة) بمثابة عنصر مكمل للتدابير الأخرى الرامية إلى تخفيف آثار تغير المناخ، ومنها ضرائب الكربون.

*بالانجليزية

*****

فابيو ناتالوتشي يشغل منصب نائب مدير في إدارة الأسواق النقدية والرأسمالية. وهو مسؤول عن "تقرير الاستقرار المالي العالمي" الذي يتضمن تقييم الصندوق للمخاطر التي يتعرض لها الاستقرار المالي العالمي. وقبل انضمامه إلى الصندوق، كان مديرا مشاركا أقدم في قسم الشؤون النقدية بمجلس الاحتياطي الفيدرالي. وبين أكتوبر 2016 ويونيو 2017، كان نائبا لمساعد وزير الخزانة الأمريكية لشؤون الاستقرار والتنظيم الماليين الدوليين. والسيد ناتالوتشي حاصل على درجة الدكتوراه في الاقتصاد من جامعة نيويورك.

فيلكس سونثايم يعمل خبيرا في القطاع المالي في قسم تحليل الاستقرار المالي العالمي التابع لإدارة الأسواق النقدية والرأسمالية بالصندوق. وكان يعمل سابقا في إدارة الاقتصاد بهيئة السلوك المالي في المملكة المتحدة. وتُرَكز أبحاثه على تمويل الشركات والوساطة المالية من المنظور التجريبي. والسيد فيلكس حاصل على درجة الدكتوراه في العلوم المالية من جامعة بوكوني الإيطالية ودبلوم في الاقتصاد من جامعة بون.

جيروم فاندنبوش يعمل نائب رئيس قسم في إدارة الأسواق النقدية والرأسمالية بالصندوق. وقد انضم إلى الصندوق في عام 2004، وشغل قبلها مناصب عديدة في مختلف إدارات الصندوق، كان أحدثها العمل اقتصاديا مختصا بالاقتصاد الألماني في الإدارة الأوروبية. والسيد فاندنبوش حاصل على درجة الدكتوراه في الاقتصاد من جامعة هارفارد.