É preciso expandir os fundos de investimento sustentáveis para apoiar uma transição bem-sucedida para uma economia verde

A transição para a neutralidade das emissões de gases de efeito estufa requer mudanças sem precedentes nas empresas e nos governos, assim como investimentos adicionais de até US$ 20 trilhões nas próximas duas décadas. Paras facilitar a transição verde, serão necessárias políticas fiscais sólidas, complementadas por uma ampla gama de políticas regulatórias e financeiras.

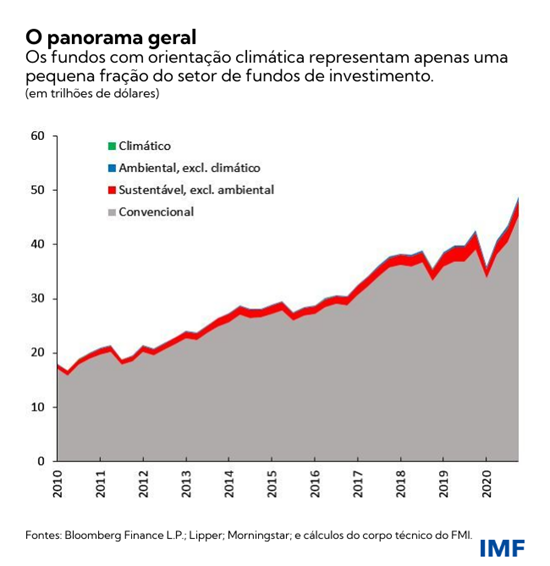

O setor de fundos de investimentos – que movimenta US$ 50 trilhões em escala mundial – e, sobretudo, os fundos orientados para a sustentabilidade, podem desempenhar um papel importante no financiamento da transição para uma economia mais verde e para ajudar a evitar alguns dos efeitos mais perigosos da mudança climática, segundo nossa análise recente como parte do Relatório sobre a Estabilidade Financeira Mundial do FMI.

Os fundos sustentáveis diferem dos fundos convencionais porque um de seus objetivos é a sustentabilidade, além dos retornos financeiros. Nessa classe ampla de fundos, alguns estão mais concentrados no meio ambiente, e uma subcategoria está voltada especificamente à mitigação da mudança climática.

Gestão climática e financiamento de empresas

O papel positivo dos fundos resulta diretamente da sua capacidade de influenciar o setor empresarial. Por meio da gestão responsável e consciente –segundo o conceito de stewardship –, que inclui a interação direta com empresas e o voto por procuração, os fundos podem promover mudanças nas práticas de sustentabilidade das empresas. Por exemplo, no início deste ano, investidores ativistas surpreenderam os setores de investimento e energia ao conquistar assentos no conselho da Exxon Mobil, como parte de uma aposta para mudar a estratégica climática da empresa.

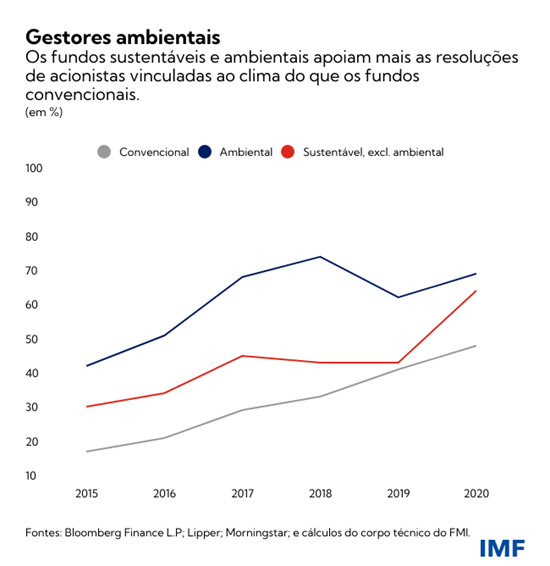

A nova edição do Relatório sobre a Estabilidade Financeira Mundial mostra como os fundos de investimento intensificaram o exercício de voto por procuração nas empresas para abordar as questões climáticas. Fundos de investimento convencionais votaram a favor de quase 50% das resoluções dos acionistas vinculadas ao clima em 2020, em comparação com cerca de 20% em 2015. Fundos orientados para a sustentabilidade registraram um histórico ainda mais impressionante, votando a favor de cerca de 60% dessas resoluções. Nos casos de fundos com temática ambiental, essa porcentagem chegou a quase 70%.

Além disso, a popularidade cada vez maior do investimento em fundos sustentáveis significa que há mais capital disponível para empresas com uma classificação elevada de sustentabilidade, estimulando a emissão de títulos e ações.

Ainda é pouco

Contudo, muito embora a sustentabilidade esteja sendo integrada às estratégias de investimento, os fundos de investimento sustentáveis ainda representam apenas uma pequena fração do universo de fundos de investimento. No fim de 2020, os fundos com rótulo de sustentabilidade totalizavam cerca de US$ 3,6 trilhões, ou seja, apenas 7% do setor global de fundos de investimento. Fundos com orientação climática específica somavam meros US$ 130 bilhões desse total.

Mas uma tendência emergente aponta para o crescimento mais acelerado de fundos de investimento sustentáveis em relação a seus pares convencionais. Os fluxos líquidos para fundos sustentáveis aumentaram expressivamente em 2020, e os fundos climáticos foram os que cresceram com mais rapidez, com um aumento vertiginoso de 48% dos ativos sob gestão.

Impulso aos fundos sustentáveis e climáticos

O que as autoridades podem fazer para ajudar o setor de fundos de investimento sustentáveis a exercer um impacto ainda maior?

Em primeiro lugar, reforçar a arquitetura global de informações climáticas, que inclui dados, divulgações e classificações de finanças sustentáveis, tanto de empresas como de fundos de investimento. Por exemplo, melhores sistemas de classificação para fundos, com rótulos e taxonomias usados e compreendidos com uniformidade, ajudam a resumir a estratégia de investimento de um fundo e sua abordagem geral em relação a engajamento e gestão responsável. De fato, nossa análise mostra que os rótulos tornaram-se um fator cada vez mais importante para dinamizar os fluxos dos fundos – sobretudo no segmento de varejo do mercado.

Com esse intuito, o FMI, juntamente com o Banco Mundial e a OCDE, pretende desenvolver princípios para esses sistemas de classificação para harmonizar as abordagens existentes e apoiar o desenvolvimento de mercados financeiros sustentáveis.

Em segundo lugar, é necessário que haja a devida supervisão regulatória para prevenir a “maquiagem verde”, ou seja, para assegurar que os rótulos representem honestamente os objetivos de investimento dos fundos. Isso, por sua vez, aumenta a confiança do mercado e estimula o aporte de fluxos para os fundos sustentáveis. Em terceiro lugar, uma vez implantados esses elementos, torna-se importante dispor de ferramentas para direcionar poupanças para fundos que contribuam para a transição. Por exemplo, a qualificação mais ampla dos fundos climáticos para tratamento fiscal favorável em produtos de poupança (como planos de aposentadoria ou produtos de seguro de vida) poderia ajudar a complementar outras medidas de mitigação da mudança climática, como impostos sobre carbono.

*****

Fabio M. Natalucci é Subdiretor do Departamento de Mercados Monetários e de Capitais do FMI. É responsável pelo Relatório sobre a Estabilidade Financeira Mundial, que avalia os riscos para a estabilidade financeira global. Antes de ingressar no FMI, foi Diretor Associado Sênior da Divisão de Assuntos Monetários do Federal Reserve Board. Entre outubro de 2016 e junho de 2017, foi Subsecretário Adjunto de Estabilidade e Regulamentação Financeira Internacional do Departamento do Tesouro dos EUA. É doutor em Economia pela Universidade de Nova York.

Felix Suntheim é Perito do Setor Financeiro na Divisão de Análise da Estabilidade Financeira Mundial do Departamento de Mercados Monetários e de Capitais do FMI. Anteriormente trabalhou no Departamento de Economia da Autoridade de Conduta Financeira do Reino Unido (FCA). Suas pesquisas concentram-se em finanças empresariais empíricas e intermediação financeira. É doutor em Finanças pela Universidade Bocconi, Itália, e diplomou-se em Economia pela Universidade de Bonn.

Jérôme Vandenbussche é Subchefe de Divisão no Departamento de Mercados Monetários e de Capitais do FMI. Já atuou em vários departamentos desde que ingressou no FMI em 2004, inclusive, mais recentemente, na equipe responsável pela Alemanha no Departamento da Europa. Doutorou-se em Economia pela Universidade de Harvard.