一件几乎被人们遗忘的十九世纪事件表明:

国际合作对于稳定的全球货币体系至关重要

1873年标志着货币史上的一个转折点。该年7月,新的德意志帝国国会大厦用黄金马克取代了一系列以白银为基础的货币。9月,巴黎造币厂限量发行银币,结束了法国数十年来维持的金银复本位制。同年早些时候,美国国会通过立法,决定逐步淘汰内战时期发行的临时纸币。其规定,在政府恢复硬币支付后(1879年),将使用黄金美元取而代之。

英国在当时已经使用了金本位制。到1870年代末,世界上所有的主要工业国都使用了黄金货币。白银——直到1873年,白银一直与黄金拥有同等的地位——成为了一种主要由外围国家使用的次要货币金属。

这对货币的影响是显而易见的。从1873年到该十年末,白银相对于黄金贬值了约20%——而在这之前,其已经按照稳定的兑换率交易了70年。金本位制的国家经历了严重的通货紧缩,一直持续到1890年代初。真正的影响则更难评估,这是因为我们并没有1870年代的全面国民账户信息。但工业生产等指标表明,一些国家出现了严重的长期衰退——例如,在德国,1873年后的时期被称为“危机时期”(Gründerkrise)。

全球复本位制

十九世纪的货币体系与如今大不相同。当时,货币与贵金属(金银)挂钩。硬币(硬币货币)是用金银铸造的,而纸币可以按照得到保证的兑换率与金银交换。

在十九世纪初,大多数国家都将货币与白银挂钩——例外只有英国和美,二者都与黄金挂钩国(美国从1830年代中期开始)。法国将其货币同时与金银挂钩:根据1803年拿破仑的法律,法国造币厂为一公斤白银支付200法郎,为一公斤黄金支付3100法郎。法国使用的双重价格保证确立了全球的金银复本位制:它不仅确保了白银和黄金之间15.5:1的稳定兑换率,而且确立了所有国家之间金银货币的准固定汇率。

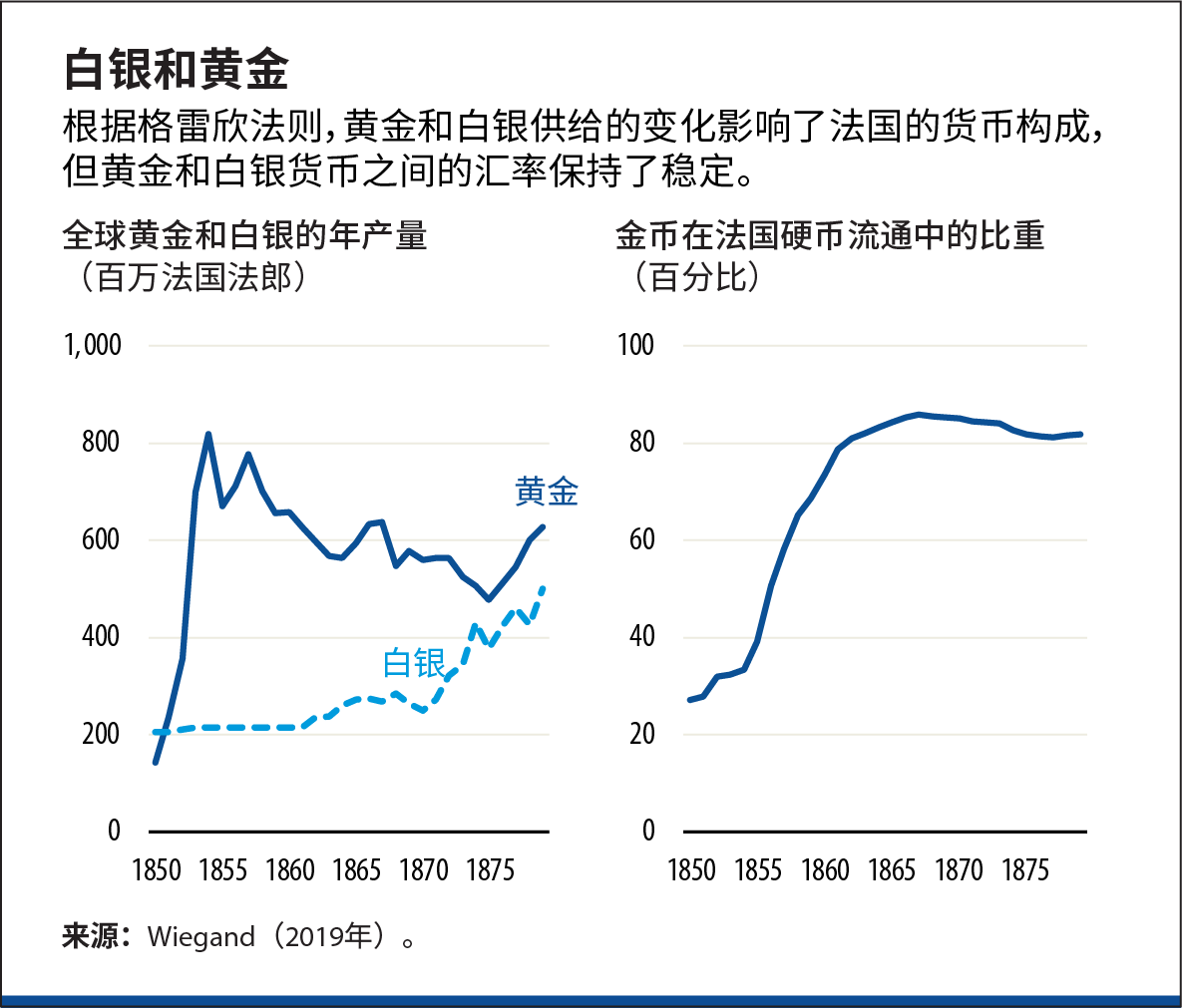

只要金币和银币在法国流通,全球的金银复本位制就会持续。这样,法国便成为了全球货币的稳定器:通过一种称为“格雷欣定律”的机制,全球金银数量的变化被主要转化为法国货币构成的变化,而金银货币之间的汇率则保持稳定。此外,金银复本位制比仅基于一种货币金属的制度更能稳定价格,因为黄金和白银的供应冲击会部分地相互抵消。

格雷欣定律

“格雷欣定律”指出,在固定汇率制度中,“劣币会驱逐良币”。在复本位制下,其原理如下:铸币厂固定了两种金属货币的相对价格。如果一种金属的供给增加——例如,由于新矿的发现或货币改革使该金属非货币化——其市场价格往往会下降,人们便有动力将金银条(原材料)带到铸币厂并将其铸造为硬币(金属硬币),从而利用其保证的价格。相反,另一种现在较为稀缺(因而相对而言有更高价值)的金属将从流通中撤出。因此,金、银供给的变化改变了货币的构成,其对更便宜的“通胀性”货币金属有利——只要铸币厂对其价格保证是有效的。这一货币原则以英国女王伊丽莎白一世的金融代理人托马斯 • 格雷沙姆爵士(Sir Thomas Gresham)的名字命名。

全球金银复本位制就这么无缝运作着,直到1850年左右。然后,加利福尼亚和澳大利亚的大型金矿被发现,使全球黄金产量增加了5倍。在格雷欣定律的作用下,黄金在法国货币中的比重激增——从1850年左右的不到30%上升到1860年代中期的85%(!)以上。

货币专家逐渐意识到,这对金银复本位制而言是一个危险的变化。如果黄金完全挤出了法国货币中的白银,那么法国将成为事实上的金本位制国家。黄金和白银货币之间的纽带将断裂,世界将分裂成金本位和银本位制的两个集团,这可能引发汇率和价格的剧烈波动。

德国的担忧尤其严重。德国的大多数州都使用银币。如果没有复本位制下金、银的固定兑换关系,德国将处于与世界主要经济体(英国、美国和法国)不同的一个货币体系中,并将以浮动汇率与它们进行贸易。经济学家和企业担心这会让德国沦为外围经济体。也不是每个法国人都对复本位制感到满意,尤其是法国必须忍受的硬币构成的波动。

1860年代的复本位制

在这些困境下,复本位制如何在1860年代幸存了下来?1867年,拿破仑三世皇帝在巴黎举办了一次国际货币会议,以寻求替代方案。会议提出了一个基于黄金的全球货币体系的非约束性建议。法国本身似乎正在引领世界远离复本位制。

但是,提出建议是一回事,付诸实践又是另一回事——对法国本身而言尤其如此。法国若要转向金本位制,就需要摆脱银币。但一旦放弃复本位制下金、银兑换关系且废除了白银货币,那么白银就会贬值——放弃复本位制,法国将给自己带来损失(Flandreau,1996年)。

在德国,越来越多的声音要求使用金本位制货币或复本位制货币取代银本位制货币。但只有当有人用银币兑换金币时,德国各州才能舍弃银币——而在复本位制中,这个“人”便只能是法国。根据格雷欣定律,德国的改革将引发法国流通中的白银大幅增加。法国会容忍这么做么?或是,法国会否取消复本位制下金、银固定兑换关系,从而避免白银过多并防止出现德国专家们担心的后果——使自身的货币体系被孤立?当时,德国政策制定者只是做出了猜测,并未在初步的举措之外推进货币改革(Wiegand,2022年)。

简而言之,在1860年代,各国并不存在一条走出金银复本位制的简单之路。法国既控制了金银复本位制,又受其制约:它可以阻止其他国家改变该体系的设定,但也无法在不付出巨大代价的情况下结束这种安排。因此,金银复本位制一度盛行。市场对这种安排给予了极大的信任,并将黄金和白银资产视为近乎完美的替代品(Flandreau和Oosterlinck,2012年)。

德国的改革

1870年,环境发生了根本性的变化。普鲁士领导的德意志联盟赢得了普法战争,这导致拿破仑三世垮台、第三共和国出现和德意志帝国的形成。普鲁士军队占领了巴黎,只有在法国支付了巨额赔款(超过法国GDP的20%)后才会撤军,而这笔赔款是以白银支付的。法国现在不能放弃金银复本位制,因为若废除白银货币会削弱其支付和重获主权的能力。

这意味着柏林的政策制定者可以自由开展货币改革——但前提是法国支付了赔款。因此,德国迅速(甚至可以说是仓促地)采取了行动。1871年7月,柏林造币厂暂停了银币的铸造。几周后,联邦政府开始在伦敦购买黄金。12月初,德国议会通过了一项授权铸造金币的法律。联邦政府和地区政府只需动用赔款(而不是先回收银币)就可将新的金币投入流通。因此,硬币的流通量激增,释放了大规模的(短暂)财政货币刺激。德国议会于1873年7月正式采纳了金本位制。

人们可能会问,为什么德国会采用金本位制而不是金银复本位制?毕竟在1870年前,复本位制得到了德国经济学家的巨大支持。问题在于,德国的货币流通量太小,无法独自维持全球的复本位制:它需要法国在赔款前后继续维持复本位制下金、银的固定兑换关系——否则,德国将重回银本位制。货币合作在1860年代就已失败;在战争后,其似乎变得更不可及。

因此,德国直接转向了金本位制:无论法国的决定如何,这都是避免其货币体系被孤立的唯一选择(Wiegand,2019年)。德国并不是这种处境下的唯一一个国家:斯堪的纳维亚半岛国家和荷兰也利用这个机会从银本位制转向了金本位制。

打破复本位制

1873年9月5日,法国结清了赔偿的最后一笔款项——当时,由于法国能够发行两笔债券(永久债权),使其可比最初预期的更早支付赔款。第二天,巴黎造币厂限制了银币的铸造,从而打破了复本位制下的金、银固定兑换比率。

这一举动出乎了人们的意料。即便是在德国、荷兰和斯堪的纳维亚国家实施货币改革后,如果法国能够接受更高比例的银币,它本也可以维持金银复本位制。那么,为什么要让自己和世界面临货币的不稳定呢?这项措施充满了自我毁灭的意味,以至于Flandreau(1996年)怀疑法国的动机是复仇。结束金银复本位制给法国带来了伤害,但这么做对德国的伤害更大,因为德国的银币更多,而现在只能亏本抛售。

维尔德(Velde,2002年)提出了一个有趣的解释。法国本可在1870年代初坚持复本位制,但其吸收能力并不是无限的。从1870年代初开始,美国西部的矿藏发现推动了全球白银产量上升(见图)——根据格雷欣定律,这些白银会最终成为法国的银币,并挤出黄金。那么,如果更多国家放弃银币,并试图将过时的白银丢给法国呢?

大势已经逆转:现在是法国在担心复本位制结束后其银本位制货币体系被孤立。面对这种前景,在法国白银持有量仍然很小(而德国仍拥有大量白银)时尽早改革,似乎比等到最终剩下一大堆对其他发达国家无用的白银要好。

与维尔德的解读一致的是,法国并没有突然结束复本位制。相反,法国财政部强调:对银币的限制是暂时性的,一旦白银的过量流入停止,这种限制就可以取消——这是法国在有些遮掩地邀请德国重新考虑推行改革。只有当这些努力最终失败时,金银复本位制的消亡才变得不可逆转。1875年初,市场认为复本位制已经消失。1876年,法国完全停止了银币的铸造。于是,经典的金本位制便诞生了。

在这之后

人们几乎忘记了金本位制的最初阶段充满了困难。在新形成的金本位国家集团中,通缩长期持续推高了实际利率,给利润和投资造成了拖累。债务人和债权人也因分配问题爆发了冲突,破坏了政治氛围。公众很快意识到,1870年代初的货币决定与此有关。于是,一些复本位制的游说团体先后出现,要求重新恢复旧的货币制度。1878年、1881年和1892年,有关国际会议讨论了这个问题。但正与1860年代一样,他们并没有得出什么结果。

另一个转折性的事件发生在1886年7月。当时,南非威特沃特斯兰德地区的一名探矿者发现了一块含有微量黄金的矿石。人们后来发现,这是一个巨大的金矿矿床。一股淘金潮随之而来,其甚至使先前澳大利亚和加利福尼亚的金矿发现相形见绌。黄金变成了货币供给,重新推升了流动性紧张经济体通胀。随着通货紧缩的结束,债务问题也有所减轻。

一个美好的时代——一个经济、技术和文化快速发展的时期——开始了,直到第一次世界大战为止。这一时期的繁荣提升了金本位制的声誉:“将货币与黄金挂钩”成为了健全货币管理的代名词。因此,一战后政策制定者试图恢复金本位制——这形成的“黄金枷锁”,放大了日后的大萧条。

经验教训

只要金融环境稳定且仅一国(法国)需要维持,复本位制就能顺利运作下去。当形势变得更加艰难时,保持复本位制本是一种有益的做法,但这需要国际合作——而合作惨遭失败。

虽然如今的货币体系与十九世纪的运作方式大相径庭,但货币稳定仍然是一件全球公共品,各方需要就此开展国际合作。从维护和平、稳定到保护世界气候,货币稳定与所有的全球公共品一样,具有共同的基本特征。

文章和其他材料中所表达的观点均为作者个人观点,不一定反映IMF的政策。