答えは経済ショックの波及と中央銀行の対応に依存する

最近の世界的な物価上昇率高騰は、多くの人の意表を突いた。2022年半ば現在、消費者物価指数(全ての商品・サービスの価格)とコアインフレ率(食品とエネルギーを除く)はほとんどの国で目標を上回っている。標準的な経済理論によれば、特定の財政および金融政策の組み合わせを長期間実施すると、インフレは制御不能になってしまうが、現下のインフレがそのように持続するかについてはさらなる検討が必要だ。答えは、経済ショックの波及と、各国の中央銀行(と財務省)の対応に依存するだろう。

インフレの持続期間

インフレ高進の理由とその持続性については、活発に議論が繰り広げられている。この議論に影響しうる、現在のインフレ率高騰の主な要因を5つ挙げる。

1.サプライチェーンの制約。新型コロナウイルスの世界的大流行(パンデミック)は、グローバルサプライチェーンにふたつの影響を与えてきた。パンデミック初期には、都市封鎖や移動制限がさまざまなサプライチェーンに深刻な混乱を与え、短期的な供給不足が生じた。これらの混乱の多くはすでに緩和しているが、最近の中国やその他地域でのオミクロン株の感染拡大が一部のサプライチェーンに新たな圧力を加えている。パンデミック後期では、さまざまなサプライチェーン上の制約が表面化した。リース氏とランチャロエンキットクル氏の最近の評価(2021年)によれば、最も深刻な制約は原材料、中間製造品、貨物運送に現れている。この状況は今後も続くのだろうか。グローバルサプライチェーンの状態を測るひとつの指標が、モノの海上運送にかかる時間を示すフレックスポート海上適時性指標だ。2022年4月末時点で、同指標は過去最高水準近辺にとどまっており、圧力は少なくとも一定期間は続くことを示唆している。

2.モノの需要増大とサービスの需要減少。パンデミック初期には、消費者の購買選好に大きな変化が起き、モノに対する支出が劇的に増えた。その結果、初期の物価上昇率増加の大部分は耐久消費財(中古車含む)の物価上昇を反映したものといえよう。一方、サービス価格の上昇は穏やかなペースにとどまった。このような変化が持続するのは、パンデミックが続いている間のみかもしれない。しかし、パンデミックが社会を再形成したことを踏まえると、モノの需要増加とサービスの需要減少という傾向の少なくとも一部は持続する可能性がある。耐久財への需要の推移は世界規模で見られたが、その影響は一部の国でより顕著だった(例えば米国では中古車ブームにより耐久財需要が急増した)。

3.総需要の刺激策とパンデミック後の回復。パンデミックと闘うために世界各国の政府が発表した財政措置は約16.9兆ドルに上り、支援額は先進国・地域の方が相対的に大きい。米国だけでも、1.9兆ドルの財政刺激策(米国救済計画)が導入されている。「持続チーム」として知られるグループは、大規模な財政刺激策と緩和的な金融環境という組み合わせがインフレの進行と持続を招く恐れがあると警告した。このチーム名は、ローレンス・サマーズ氏とオリビエ・ブランシャール氏などが2021年初めに発したインフレに対する警告(Summers 2021)に引用されている。「一時チーム」として知られる業界観測筋はこの見解に反対で、政府による刺激策がインフレに与える影響は一時的または限定的だと主張した。同年末までには、持続チームの主張を支持するデータが複数の国で示されている。家計は、パンデミック初期に積み上げた貯蓄(刺激策と政府からの支給金など)を使っており、これらは総需要の増加や予想以上に強い経済回復に貢献した。堅調な総需要が続くかどうかは、結局中央銀行の対応によるところが大きい。これも注目されている議題であり、後に再び言及する。

4.労働供給ショック。パンデミックによる労働市場の混乱は、コロナ禍の開始から2年以上経過した今でも続いている。労働参加率は、複数の国でなおもパンデミック前の水準を下回っている。先進国の中で比較的大きな影響を受けたのが米国で、労働参加率がパンデミック前の水準を1.5%ほど下回っている(約400万人の労働人口減)。このショックの持続性については、意見が分かれるところだ。アレックス・ドマシュ氏とローレンス・サマーズ氏は最近の論文(2022年)で、異なる労働市場指標について調査し、「コロナ禍についての楽観的な見通しでも、大部分の雇用不足は今後も続き」、「当分の間は米国のインフレ圧力に大きく寄与することになるだろう」と主張した。

5.ロシアのウクライナ侵攻によるエネルギーおよび食品供給ショック。この侵攻は、エネルギーや食品価格の値上がりにつながり、世界的なインフレをさらに高進させる一因となった。ロシアやウクライナの両国は、主要な一次産品の輸出国で、戦争や制裁による混乱は、特に原油や天然ガスなどの世界的な価格高騰を招いた。食品価格も急騰した。ウクライナとロシアは世界の小麦輸出の約30%を占めることから、小麦の価格は記録的な高さにある。これらの影響は、インフレを予想以上に長引かせる可能性がある。低所得国や新興国は消費に占める食品やエネルギーの割合がより大きい(アフリカでは最高50%に上る)ため、インパクトが大きなものになりそうだ。

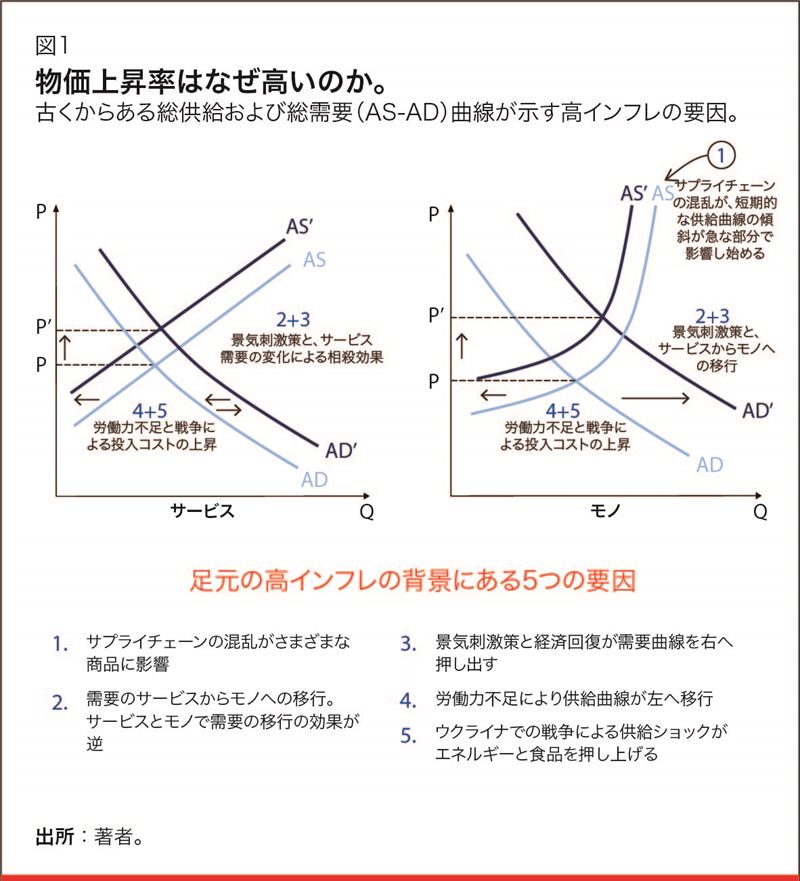

これら5つの要因の影響を、総供給および総需要(AS-AD)曲線を使ってまとめた(図1を参照)。AS-ADフレームワークは古い手法だが、現在の状況の分析には十分有用だ。インフレの5つの要因が与える影響は、モノの市場とサービス市場に分けて示している。

全体的に、国別でも有意な違いが見られるが、インフレはほぼ世界中で起きている。重要な不確定要素は、労働市場の逼迫とサプライチェーンの制約がどの程度持続するか、そして高い物価上昇率に対する中央銀行の反応だ。

中央銀行の対応

各国の中央銀行はインフレにどのように対応していくだろうか。過去の経験に基づいて将来を予測するなら、パンデミック以前の中央銀行の行動を振り返ってみることが有用かもしれない。1970年代まで、中央銀行はインフレに対しより寛容であった。しかし英国のマーガレット・サッチャー政権(イングランド銀行の独立前)やポール・ボルカー氏が議長を務めた米連邦準備制度理事会(FRB)が主導した劇的なディスインフレーション(インフレ率鈍化)は、インフレに対する中央銀行の対応について革命を引き起こした。その直後、多くの中央銀行がこの重要な2例に追随し、1980年代半ばまでに世界の大半で物価上昇率が鈍化した。これには、中央銀行の独立性や、一部の中央銀行が政治的な逆風に挫けず事実上の独立性を保つための能力を実現するための大きな制度改革が必要であった。

また、さまざまな改革により、中央銀行は、1970年代の大インフレ期の原因やインフレ率を低下させる方法について熟知したエコノミストなどを雇えるようになり、これもこの中央銀行革命において重要な役割を果たしたといえよう。

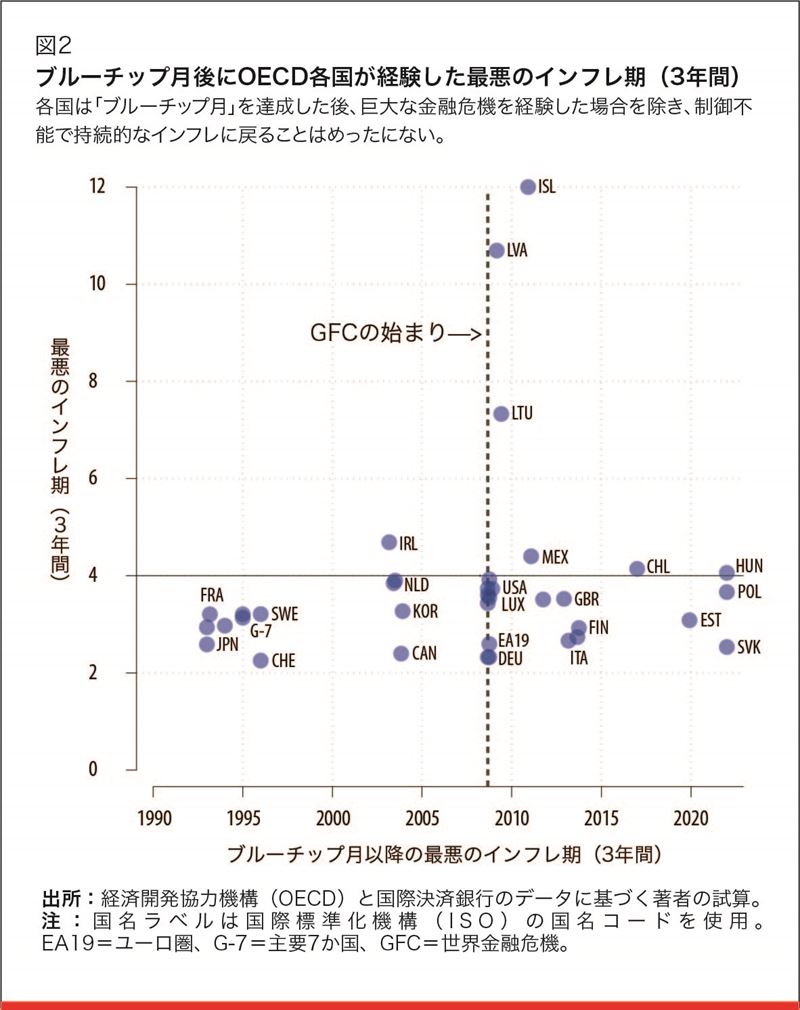

我々の分析によれば、インフレを制御できた国の中で、その後にコントロール不能で持続的な物価高騰を経験した国はわずかである。つまり、インフレ高進という酔いから覚めた後に(または1990年代初めまでインフレを抑制し続けられた後)、再びインフレ高進傾向へ戻った国はごくわずかなのだ。これは、都合の良い時にインフレを加速させることによって経済成長を作り出そうとする政治的な圧力に中央銀行が耐えられるようにするための制度改革にも支えられた。

この実証的な分析を実施するにあたり、幾つか特定の定義を使用した。「インフレを制御できた」の定義については、1990年以降、四半期ごとの物価上昇率4%以下を3年間維持することとした。最初に中央銀行がこれを達成した時を、「ブルーチップ月」と呼んだ。米アルコホーリクス・アノニマス(アルコール中毒者更生会)や他の12ステップ(アルコール依存症から脱却するために作られた12の方策)・グループのメンバーは、シラフを維持している期間の長さを記録した「シラフコイン」または「チップ」を受け取る。このチップは、所有者にシラフを維持させるモチベーションを与えるためのものだ。同様に、ブルーチップ月は、中央銀行にとって3年間インフレを抑制できたことを示す。

新興国や低所得国についての分析は行わなかった。ブルーチップステータスを達成した国がごく少数にとどまったためだ。現時点で、経済協力開発機構(OECD)参加国のうち、このマイルストーンを達成していないのはトルコのみとなる。「制御不能な物価上昇率高騰」については、物価上昇率が36か月間4%を上回った場合と定義した。OECD諸国の間では、中央銀行が一度ブルーチップを獲得すれば、巨大な金融危機を経験した場合(例えば、世界金融危機時のアイルランドやバルト三国)を除き、制御不能で持続的なインフレに戻ることはめったにない。これはブルーチップ月後にOECD各国が経験した最悪のインフレ期(3年間)をプロットした図2で示されている。

インフレターゲットの引き上げを提唱する中央銀行の職員が比較的珍しいことは、凝り固まったインフレ抑制姿勢を示唆している。より一般的に言えば、重大な危機を除き、中央銀行が「インフレ嫌い」の姿勢を捨てなければ、インフレが制御不能になることはないと思われる。

また、ゼロ金利制約の結果として、中央銀行の実際の対応は、2%ターゲットを境にして、これを上回る場合と下回る場合では非常に非対称的であった。中央銀行は、2%を下回る物価上昇率を容認し、物価上昇率が2%を超えた場合の社会福祉費用があたかも高いかのような振る舞いをしてきた。この非対称的なバイアスが示唆するものは、期待インフレ率が時の経過とともに徐々に低下し(複数の国では2%をも下回る)、比較的定着してきており、短期的にインフレが高進しても期待インフレ率が上昇しにくくなっている。

今後の見通し

現在の物価上昇がいつまで続くかについては、以下に依存すると思われる。(1) 労働市場の逼迫およびサプライチェーン上の制約がいつまで続くか、そしてそれに対する中央銀行の対応、(2) ウクライナでの戦争の継続期間と、エネルギーおよび食品価格や世界成長に与える影響。過去の経験に基づけば、今後の数年間以降、将来にわたり制御不能な物価上昇率高騰に見舞われることはないだろう。(しかし、一部の国はブルーチップを失うかもしれず、その主因はパンデミック中にすでに起きていたインフレである。)それでも、次のようなシナリオにおいては、本分析の予測が外れることも考えられる。

ひとつ目の可能性として、パンデミックの長期的な影響、経済回復の先行き不透明感、そして世界的に増大している債務負担をインフレによって軽減させるという誘惑により、中央銀行の 「インフレ嫌い」が抑制される可能性がある。労働参加率がパンデミック前に比べて低下していることを理由に、経済回復サイクルの終焉を早めないでほしいという声もある。パンデミックの終息後に中央銀行の対応機能が変わるかどうかについては、未知数のままである。先進国の中央銀行による「インフレ嫌い」は続くかもしれないが、現在のドット・プロット(米連邦公開市場委員会が政策金利見通しのシグナルとして使う金利予測分布図)またはそれに相当するものを見る限り、インフレを抑制するために必要な手段に関して、現在明らかになっている計画は後手に回っているようだ。標準的なテイラー・ルールに基づく計算によれば、複数の国でインフレを抑えるために金利を7%まで引き上げる必要があるかもしれない。

ふたつ目のシナリオとして、ジョン・コクラン氏(Varadarajan 2022)によれば、特に財政政策に起因するインフレとの闘いにおいて、利上げは工夫の足りないツールである。コクラン氏は、緩和的な財政政策とインフレ抑制のための利上げを、アクセルとブレーキペダルを同時に踏むことだと例えている。インフレによる目減りなしに債務を返済するという政府のコミットメントを人々が疑い始めれば、インフレがはるかに悪化することもありうると同氏は主張している。

世界経済へのショックにかかわらず、2025年以降のインフ動向は次の2点に左右されるだろう。インフレを抑制しようとする中央銀行の決意の固さと、インフレによって債務負担を軽減することなく債務を返済する政府に対する債券市場の信頼である。

記事やその他書物の見解は著者のものであり、必ずしもIMFの方針を反映しているとは限りません。

参考文献:

Fair, Ray C. 2018. “Presidential and Congressional Vote-Share Equations: November 2018 Update.” Yale Department of Economics Paper, Yale University, New Haven, CT.

Goodman, Peter S., Katie Thomas, Sui-Lee Wee, and Jeffrey Gettleman. 2010. “A New Front for Nationalism: The Global Battle against a Virus.” New York Times, April 10.