La respuesta depende de la distribución de los shocks en la economía y de las medidas que tomen los bancos centrales

El reciente aumento de la inflación en el mundo tomó a muchos por sorpresa. A mediados de 2022, tanto la inflación general (precio de todos los bienes y servicios) como la subyacente (que excluye alimentos y energía) superaban ampliamente la meta en la mayoría de los países. La teoría económica tradicional sostiene que la inflación se sale de control cuando se da una combinación prolongada de determinadas políticas fiscales y monetarias, pero para determinar si habrá de persistir, se requiere otro análisis. La respuesta depende de la distribución de los shocks en la economía y de la reacción de los bancos centrales (y los ministerios de Hacienda).

Persistencia de la inflación

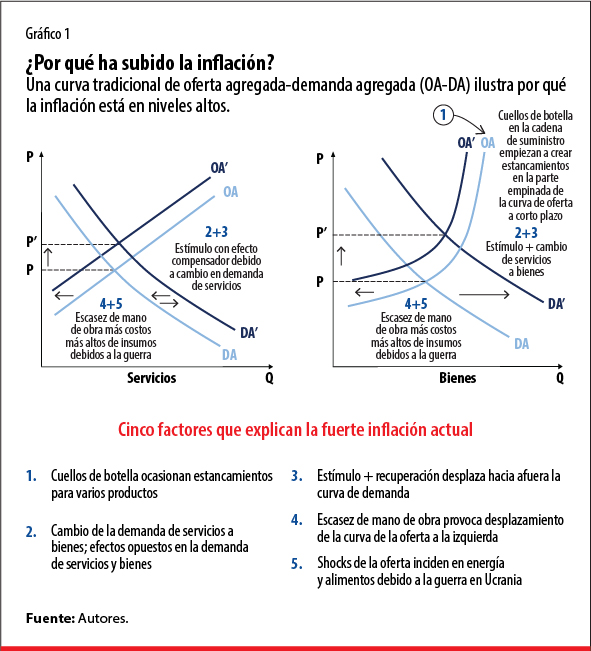

Las razones de una inflación elevada y la posibilidad de que perdure es un tema de acalorado debate. Identificamos cinco catalizadores principales del actual aumento de la inflación, con consecuencias para este debate.

Primero, los estrangulamientos en la cadena de suministro: La pandemia ha tenido dos efectos distintos sobre las cadenas de suministro mundiales. En la primera etapa, los confinamientos y las restricciones a la movilidad provocaron grandes perturbaciones de varias cadenas de suministro, y con ello escasez de la oferta a corto plazo. Muchas de estas perturbaciones han disminuido, si bien el reciente brote de ómicron en China y otras zonas ha renovado las presiones sobre algunas cadenas de suministro. Sin embargo, en la etapa posterior de la pandemia, surgieron diversos episodios de estrangulamiento en la cadena de suministro. Según una evaluación reciente de Rees y Rungcharoienkitkul (2021), los casos más serios afectan a las materias primas, los bienes de manufactura intermedia y el flete. ¿Acaso persistirán? Una medida del estado de las cadenas de suministro mundiales es el tiempo que demora el transporte marítimo, según la medición del indicador Flexport Ocean Timeliness. A fines de abril de 2022, los indicadores se mantenían cerca de sus máximos históricos, lo que sugiere que las presiones podrían persistir al menos durante un poco más de tiempo.

Segundo, un desplazamiento de la demanda hacia bienes, en desmedro de los servicios: La pandemia provocó un importante cambio inicial en los hábitos de compra de los consumidores; el gasto en bienes subió considerablemente. En consecuencia, gran parte del aumento inicial de la inflación correspondió a los bienes duraderos (incluidos automóviles usados), en tanto el aumento de la inflación de servicios fue moderado. Tales cambios pueden persistir solo durante la fase activa de la pandemia; sin embargo, debido a la forma en que la pandemia reconfiguró la sociedad, es posible que persista al menos una parte de ese cambio, con mayor demanda de productos en detrimento de servicios. Si bien el giro hacia bienes duraderos ocurrió en todo el mundo, el impacto posiblemente haya sido mayor en algunos países (por ejemplo, gracias al auge de los automóviles usados en Estados Unidos).

Tercero, el estímulo agregado y la recuperación posterior a la pandemia: En todo el mundo se anunciaron medidas fiscales por USD 16,9 billones para combatir la pandemia, y en las economías avanzadas el apoyo fue relativamente mayor. Tan solo en Estados Unidos, se introdujo un estímulo fiscal de USD 1,9 billones (el Plan de Rescate estadounidense). Un grupo conocido como el “Equipo Persistente” advirtió que el enorme estímulo fiscal, combinado con las condiciones de relajación monetaria, conduciría a una inflación elevada y persistente. El origen del nombre puede identificarse en las advertencias de inflación de Larry Summers y Olivier Blanchard, entre otros, a principios de 2021 (Summers, 2021). Los analistas conocidos como el “Equipo Transitorio” manifestaron su oposición a esta visión y sostuvieron que las consecuencias inflacionarias del estímulo posiblemente serían temporales o leves. Hacia fin de año, la evidencia se había volcado en favor del Equipo Persistente en varios países. Los hogares estaban gastando los ahorros que habían acumulado a principios de la pandemia (incluso del paquete de estímulo y de las transferencias), lo que provocó un aumento de la demanda agregada y una recuperación económica más fuerte de lo esperado. La persistencia de la fuerte demanda agregada dependerá, en última instancia, de cómo respondan los bancos centrales. Esto sigue siendo un tema de acalorado debate, que volveremos a abordar en una sección posterior.

de años.

Cuarto, un shock de la oferta laboral: Transcurridos dos años desde el inicio de la pandemia, continúan las perturbaciones en el mercado laboral. La participación en la oferta laboral se mantiene por debajo de los niveles anteriores a la pandemia en muchos países. Entre las economías avanzadas, el impacto ha sido relativamente mayor en Estados Unidos, donde la participación es aproximadamente un 1,5% más baja que antes de la pandemia (alrededor de 4 millones menos de trabajadores). ¿Persistirá este shock? Hay distintas opiniones. En un estudio reciente, Alex Domash y Larry Summers (2022) analizan diferentes indicadores del mercado laboral y sostienen que “incluso en un escenario optimista de COVID‑19, la mayor parte de esa escasez de mano de obra probablemente persista de aquí en adelante” y “contribuya significativamente a generar presiones inflacionarias en Estados Unidos durante algún tiempo más”.

Quinto, los shocks de oferta en el mercado de energía y alimentos a raíz de la invasión rusa en Ucrania: La invasión produjo un aumento de precios de la energía y los alimentos, lo que contribuyó a una mayor inflación mundial. Tanto Rusia como Ucrania son exportadores de materias primas importantes y las perturbaciones derivadas de la guerra y las sanciones han hecho que los precios mundiales trepen, en especial el petróleo y el gas natural. Los precios de los alimentos también se dispararon. Los precios del trigo se sitúan en máximos sin precedentes; Ucrania y Rusia representan el 30% de las exportaciones de trigo del mundo. Debido a estos efectos, es posible que la inflación persista durante más tiempo que el previsto. El impacto posiblemente sea mayor para los países de bajo ingreso y las economías de mercados emergentes, donde los alimentos y la energía representan una proporción mayor del consumo (hasta un 50% en África).

Para resumir estos efectos, usamos las curvas de oferta y demanda agregada (OA-DA) de los libros de texto (véase el gráfico 1). El marco OA-DA pertenece a la vieja escuela pero sigue siendo útil para analizar la situación actual. Los efectos de los cinco catalizadores de la inflación se exponen por separado en los mercados de bienes y servicios.

Aunque hay diferencias importantes entre países, en general la inflación ha subido casi en todas partes del mundo. Hoy día, las principales incertidumbres tienen que ver con la duración de la escasa oferta en el mercado laboral y de los estrangulamientos de la cadena de suministro y con la respuesta que den los bancos centrales al aumento de la inflación.

Respuestas de los

bancos centrales

¿Cómo responderán los bancos centrales a la inflación? Si el pasado sirve de guía, resulta útil examinar cómo actuaron los bancos centrales antes de la pandemia. Hasta fines de la década de 1970, los bancos centrales eran más tolerantes a la inflación. Pero la terrible desinflación que sufrió el Reino Unido durante la administración de Margaret Thatcher (antes de la independencia operativa del Banco de Inglaterra) y la Reserva Federal durante la dirección de Paul Volcker revolucionó la forma en que los bancos centrales responden a la inflación. Al poco tiempo, muchos otros bancos centrales siguieron estos dos ejemplos prominentes, lo que provocó una caída de la inflación en gran parte del mundo hacia mediados de la década de 1980. Para esto fue necesario encarar importantes reformas institucionales en cuanto a la independencia del banco central y a la capacidad de algunos bancos centrales de sortear dificultades políticas y lograr una independencia real.

Además, varias reformas permitieron dotar a los bancos centrales de economistas y otros profesionales con formación sobre las causas de la Gran Inflación de la década de 1970 y en formas de reducirla, lo que probablemente también influyó en esta revolución de la banca central.

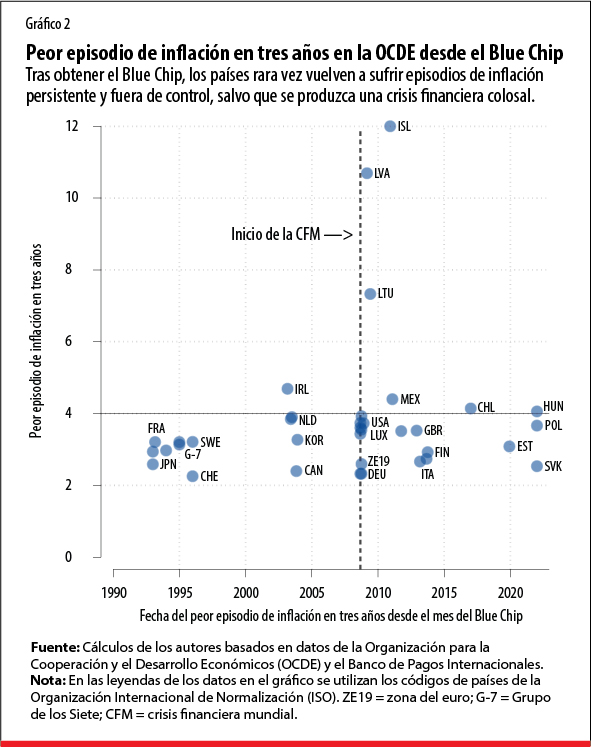

Nuestro análisis indica que, de todos los países que lograron controlar la inflación, muy pocos volvieron a experimentar una inflación persistente fuera de control. Es decir, muy pocos países se han descarrilado tras haberse salido de una elevada inflación (o tras haber hecho los deberes hasta principios de la década de 1990). Esto también se vio favorecido por reformas institucionales que empoderaron a los bancos centrales para resistir las presiones políticas encaminadas a estimular el crecimiento aumentando la inflación en los momentos propicios.

Al decir esto, usamos definiciones específicas para algunos de nuestros ejercicios empíricos. “Controlar la inflación” se define como un período de tres años con inflación trimestral inferior al 4% desde 1990. La primera vez que un banco central logra esto, decimos que alcanzó su mes del Blue Chip (el mes del hito). Los miembros de Alcohólicos Anónimos y otros grupos de 12 pasos reciben una moneda o “chip” de sobriedad que les indica cuánto tiempo se han mantenido sobrios. La intención es motivar a los miembros a mantener el rumbo. De igual modo, el mes del Blue Chip marca los tres años de sobriedad inflacionaria de los bancos centrales.

No estudiamos los países de mercados emergentes o de bajo ingreso, ya que solo unos pocos han adquirido ese estatus. A la fecha, el único país de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) que no ha alcanzado ese hito es Turquía. Por “descontrol de la inflación” queremos decir un período de inflación de 36 meses por encima del 4%. Entre los países miembros de la OCDE en general, una vez que un banco central obtiene el estatus de Blue Chip, difícilmente vuelva a una inflación persistente y fuera de control, a menos que experimente una crisis financiera monumental (por ejemplo, Islandia y los países Bálticos durante la crisis financiera mundial). Esto puede verse en el gráfico 2, en el cual se ilustra el peor episodio de inflación de tres años en cada país de la OCDE tras alcanzar el mes del Blue Chip.

Una señal de la actitud antiinflacionaria firmemente arraigada es la poca frecuencia relativa con que los empleados de bancos centrales exhortan a un aumento de la meta de inflación. En líneas más generales, creemos que, salvo una crisis importante, para que la inflación vuelva a salirse de control, sería necesario que el banco central olvide su aversión por la inflación.

Además, una consecuencia del límite inferior cero es que la respuesta real de los bancos centrales ha sido muy asimétrica por encima y por debajo de la meta del 2%. Los bancos centrales toleran una inflación inferior al 2% pero actúan cuando una inflación por encima del 2% tiene altos costos para el bienestar social. Una consecuencia de este sesgo asimétrico es que, con el tiempo, las expectativas de inflación han disminuido gradualmente (incluso por debajo del 2% en algunos países) y se han arraigado en términos relativos, de modo que una inflación alta a corto plazo difícilmente pueda desanclarlas.

De cara al futuro

La duración del actual episodio inflacionario dependerá de la interacción entre la persistencia de la escasez de oferta en el mercado laboral y los estrangulamientos de las cadenas de suministro y de la respuesta de los bancos centrales, por un lado, y de la duración de la guerra en Ucrania y su impacto en los precios de la energía, los precios de los alimentos y el crecimiento mundial, por el otro. Si la historia sirve de guía, no experimentaremos un aumento descontrolado de la inflación más allá de un par de años. (Sin embargo, algunos países posiblemente pierdan el estatus de Blue Chip, en gran parte por la inflación que ya se ha registrado durante la pandemia). Aun así, hay unas pocas formas en que esta evaluación pueda no ser acertada.

Primero, la aversión de los bancos centrales por la inflación puede verse suprimida debido al persistente impacto de la pandemia a largo plazo, la incertidumbre acerca de la recuperación y la tentación de desinflar los altos niveles de endeudamiento. Las exhortaciones a no frenar la recuperación antes de tiempo fundamentan su posición en una menor participación de la fuerza laboral en comparación con los niveles anteriores a la pandemia. Una interrogante abierta es si acaso la función de reacción ha cambiado después de la pandemia. Si bien es posible que la aversión de los bancos centrales por la inflación continúe, sus planes actuales —según sus diagramas de puntos (o equivalentes)— parecen estar rezagados en cuanto a las medidas necesarias para reducir la inflación. Los cálculos estándar según la regla Taylor sugieren que podría ser necesario subir las tasas hasta un 7% en algunos países para poder bajar la inflación.

En segundo lugar, John Cochrane (Varadarajan, 2022) sostiene que aumentar las tasas para combatir la inflación es una herramienta rudimentaria, en especial si tiene origen en la política fiscal. Compara una política de relajación fiscal y tasas de interés más altas para controlar la inflación con un conductor que acelera y pone el freno al mismo tiempo. De hecho, afirma que si las personas comienzan a dudar del compromiso del gobierno de reembolsar su deuda sin el descuento que provoca la inflación, esta podría empeorar.

Pese a los shocks que sufre la economía mundial, el comportamiento de la inflación más allá de 2025 depende, esencialmente, de dos cosas: la determinación de los bancos centrales de controlarla y la confianza de los mercados de bonos en que los gobiernos están dispuestos a pagar sus deudas sin licuarlas con el efecto inflacionario.

Las opiniones expresadas en los artículos y otros contenidos son las de los autores indicados y no reflejan necesariamente la política del FMI.

Referencias:

Domash, A., y L. H. Summers. 2022. “How Tight Are US Labor Markets?". NBER Working Paper 29739, National Bureau of Economic Research, Cambridge, MA.

Krugman, P. 2021. “The Year of Inflation Infamy”. New York Times, 16 de diciembre.

Rees, D., y P. Rungcharoenkitkul. 2021. “Bottlenecks: Causes and Macroeconomic Implications”. BIS Bulletin 48.

Summers, L. 2021. ”The Biden Stimulus Is Admirably Ambitious, but It Brings Some Big Risks Too”. Washington Post, 4 de febrero.

Varadarajan, Tunku. 2022. “How Government Spending Fuels Inflation”. Wall Street Journal, 18 de febrero.