朝コーヒーを買いに行ってストアドバリュー・カードを使ったらエラーメッセ―ジが表示された、あるいは、決済サービスを提供する会社が倒産してしまいスマホの決済アプリにあるウォレットが開かないという事態を想像してみてほしい。さらに悪いことに、田舎に住んでいて、携帯電話上の電子マネーが金融システムへの唯一のアクセスである場合にはどうなるだろうか。はたまた政府が利益の移転や徴税に今後は電子マネーシステムを大規模に活用することになったら?

中央銀行デジタル通貨や民間が発行するステーブルコイン、電子マネーなどを含むデジタル形式のマネーは、進化し続けており、新たな形で日常生活に不可欠なものとなりつつある。電子マネーは実質的に、発行者によって保証された不換通貨を電子化したものである。顧客は通常のお金を電子マネーに交換し、それを使って携帯電話のアプリを通じて、個人間や企業間で簡単かつ即座に支払いができる。電子マネーは、ステーブルコインなどの最近開発されたほかの形式のデジタルマネーと比較して、しばらく前から存在しており、顧客の裾野を急速に拡大し続けている。民間が発行する大半のステーブルコインと異なり、規定された枠組みで運営されている。消費者保護とすべての金融仲介機関にとっての公平な競争環境の確保を担う規制監督当局にとっては、最新の動向についていくことは難題となりかねない。規制監督当局は、資金の喪失を含め、(潜在的にシステミックな)電子マネー発行体の破綻から消費者を保護する最善の方法を検討する必要がある。

最新のIMFスタッフペーパーでは、消費者だけでなく電子マネーシステム全体をリスクにさらしかねないこうしたシナリオを考察した。国別に規制慣行がどのように変化しているかを調査し、電子マネー発行体の規制と顧客資金の保護に関して一連の政策提言をしている。

銀行口座を持たない人に決済ソリューションを提供する電子マネー

電子マネーは、プリペイドカードまたは携帯電話をはじめとする電子デバイスに貨幣価値を電子的に保蔵し、決済を行うために広く用いることができるものであると考えることができる。保蔵された価値は、電子マネー発行体に対する強制執行可能な債権としての面も持つ。消費者は、電子マネーの購入に使用した資金の払戻しをいつでも求めることができるのである。

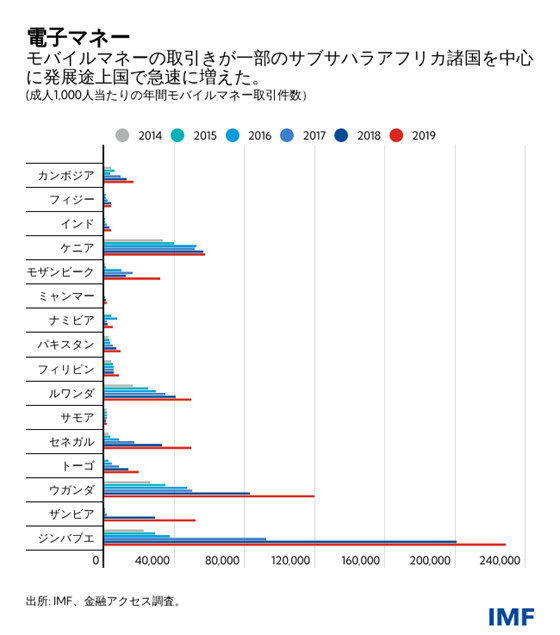

電子マネーはすでに数十億人の日常生活から切り離せないものとなっており、それは特に銀行システムにアクセスできない人が多数を占める多くの発展途上国で顕著である。下のグラフに示すとおり、今日、東アフリカのいくつかの国では住民のかなりの割合が電子マネーを利用しており、電子マネーはマクロ金融的見地から見て重要となっている。例えば、(M-PESAが市場に深く浸透している)ケニアのほか、ルワンダ、タンザニア、ウガンダを合わせて見ると、成人全体の3分の2が電子マネーを定期的に利用していると推計されている。こうした人の多くは銀行口座を持っていないか、ほかのフォーマルな金融システムへのアクセスがないため、可処分資金のかなりの部分を電子マネーのウォレットに貯蔵し、携帯電話やコンピューターを使ってアクセスしている。

金融システムと消費者を等しく保護する

電子マネー発行体の重要性が高まるにつれて、顧客資金の保護と規制に関する包括的で強固な枠組みが非常に重要となっている。発行体に対しては、見合ったプルーデンス規制要件を課す必要がある。例えば、発行体はオペレーショナル・リスクのガバナンス・管理システムを確立し、リスクを特定・抑制しなければならない。また、電子マネー発行体によるリテール貸出も禁止すべきである。さらに、銀行利用者に比べて未熟である可能性がある消費者を保護するために、発行体が料金に関する情報提供や消費者データの保護、苦情処理をどのように行うべきかを規定するルールを定める必要もある。

IMFのペーパーで特定された最も重要な規制措置のひとつとして、顧客の資金を保護するために、すべての電子マネー発行体は顧客資金を安全に保管し、分別管理するためのメカニズムを導入する必要がある。発行体は、顧客の残高の額に相当する安全な当座資金プールを維持し、それを発行体自身の資金と分けて管理しなければならない。これは、資金の不正使用に対する基本的な安全策であり、発行体が倒産した場合には原則として顧客資金の回収を可能にするものである。

しかし、顧客資金を分別管理しても、潜在的にシステミックな発行体が破綻することになった場合に起こる問題をすべて解決することはできない。特定の破産規則がなければ、分別管理だけでは顧客が自らの資金に素早くアクセス可能になることは保証できす、発行体が当該国の決済システムや日々の取り引きにおいて潜在的にシステミックな役割を担っている場合には、そうした断絶によって深刻な問題が生じる可能性がある。

潜在的にシステミックであり、潜在的に解決困難

規制監督当局は、電子マネーシステムのビジネスモデルと規模に応じて、プルーデンス監督と利用者保護の仕組みを大幅に強化する必要がある。潜在的にシステミックな電子マネーの発行体や業界を擁する国では、顧客資金の保全に努め、重要な決済サービスの継続を確保するような保護の仕組みが導入されていなければならない。

一部の国では預金保険を電子マネーにも拡大することが模索されているが、そうした保護を実行可能なものにし、それが実際に効果的に機能するよう、さらなる取り組みが必要とみられる。とりわけ、顧客が自身の資金へのアクセスを失ってはならないため、各種サービスは早急に、できれば数時間以内に復旧可能か代替可能でなければならない。しかし、電子マネー預金保険の具体化は、これまでのところ少なくとも実際面ではまだ試されたことがない。預金保険の対象範囲を事実上電子マネーにも広げることの費用と便益は、慎重に吟味される必要がある。

フィンテック分野の多くの論点と同様に、ベストプラクティスはまだ形成途上にあり、政策決定が難しい。しかし、パンデミックの下でオンライン取引の件数と電子マネーの成長が加速する中、電子マネーに関する慎重な枠組みの重要性は増すばかりとなっている。規制監督当局にとって、今こそ行動を起こす時である。

*****

ヤン・ノルテはIMF金融資本市場局で金融部門のシニアエキスパートを務める。預金保険や銀行破綻、危機管理など、金融に係るセーフティネットの課題を幅広く扱ってきた。2018年にIMFに入る前は世界銀行で金融部門のシニアスペシャリストを、その前はドイツの銀行の預金保険基金でディレクターを務めた。

ホセ・ガリードはIMF法律局のシニアカウンセル。倒産および債務再編の専門家であり、法制度の比較分析において豊富な経験を有する。