Face à une utilisation de plus en plus répandue de la monnaie électronique, les organismes de réglementation doivent mettre l’accent sur la protection des consommateurs et l’intégrité de l’ensemble du système de paiement.

Imaginez que, au moment de payer votre café, votre carte prépayée affiche un message d’erreur ou que vous ne puissiez pas ouvrir le porte-monnaie de l’application de paiement sur votre téléphone parce que la société fournissant ce service a fait faillite. Pire encore, que se passerait-t-il si vous viviez dans une zone rurale et que le service de monnaie électronique assuré au moyen de votre téléphone portable constituait votre seul accès au système financier ? Ou bien si vos administrations publiques s’appuyaient désormais sur le système de monnaie électronique pour verser des allocations ou collecter des impôts à grande échelle ?

Les formes numériques de monnaie, y compris les monnaies numériques des banques centrales, les cryptomonnaies stables émises par des particuliers et la monnaie électronique, continuent d’évoluer et, par de nouveaux moyens, font de plus en plus partie intégrante de notre vie quotidienne. En substance, la monnaie électronique est une représentation numérique de la monnaie fiduciaire garantie par son émetteur. Les clients échangent de l’argent traditionnel contre de la monnaie électronique qu’ils peuvent utiliser pour effectuer des paiements au moyen d’une application sur leur téléphone portable, aussi bien entre particuliers qu’auprès d’entreprises, avec facilité et effet immédiat. Par rapport à d’autres formes de monnaie numérique récemment mises au point, comme les cryptomonnaies stables, la monnaie électronique existe depuis un certain temps et le nombre de ses utilisateurs continue d’augmenter rapidement. Contrairement à la plupart des cryptomonnaies stables émises par des particuliers, la monnaie électronique est utilisée dans un cadre réglementé. Pour les organismes de réglementation et de contrôle chargés de protéger les consommateurs et de garantir des conditions de concurrence équitables pour tous les intermédiaires financiers, il peut se révéler difficile de suivre le rythme de cette évolution. Les responsables de ces organismes doivent réfléchir à la meilleure façon de protéger les utilisateurs en cas de faillite (potentiellement systémique) des émetteurs de monnaie électronique, notamment en empêchant que les fonds des clients concernés ne soient perdus.

Un nouveau document des services du FMI porte sur ces scénarios et d’autres qui peuvent présenter un risque pour les consommateurs et, éventuellement, pour l’ensemble des systèmes de monnaie électronique. Nous avons examiné l’évolution des pratiques réglementaires pays par pays et formulé une série de recommandations sur la réglementation des émetteurs de monnaie électronique et la protection des fonds de leurs clients.

La monnaie électronique offre des solutions de paiement aux personnes ne disposant pas d’un compte bancaire

La monnaie électronique peut être considérée comme un stockage électronique de valeur monétaire sur une carte prépayée ou un appareil électronique, souvent un téléphone mobile, qui peut être utilisé par le plus grand nombre pour effectuer des paiements. La valeur stockée représente également un droit de créance envers l’émetteur de monnaie électronique, par lequel ses clients peuvent demander à tout moment le remboursement des fonds qu’ils ont utilisés pour acheter de la monnaie électronique.

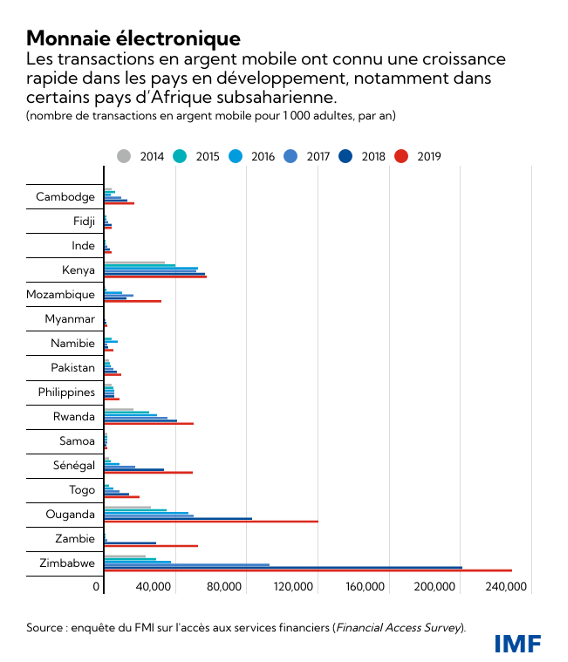

La monnaie électronique est déjà un élément essentiel de la vie quotidienne de milliards de personnes, notamment dans de nombreux pays en développement, où beaucoup n’ont pas accès au système bancaire. Comme le montre le graphique ci-dessous, un pourcentage élevé de la population de plusieurs pays d’Afrique de l’Est utilise aujourd’hui la monnaie électronique, ce qui illustre son importance sur le plan macrofinancier. Il est par exemple estimé que deux tiers de la population adulte combinée du Kenya (où le service M-PESA a atteint un haut degré de pénétration du marché), de l’Ouganda, du Rwanda et de la Tanzanie utilisent régulièrement la monnaie électronique. Nombre de ces personnes ne disposent pas de compte bancaire ou d’un autre accès au système financier traditionnel. Elles conservent ainsi une part importante de leurs fonds disponibles dans des portefeuilles de monnaie électronique et y accèdent à l’aide de téléphones mobiles ou d’ordinateurs.

Protéger les systèmes financiers et les consommateurs

Compte tenu du poids grandissant des émetteurs de monnaie électronique, il est essentiel de mettre en place un dispositif complet et solide de réglementation et de protection des fonds des clients. Les émetteurs devraient être soumis à des normes prudentielles proportionnées. Ils devraient, par exemple, mettre en place des systèmes de gouvernance et de gestion des risques opérationnels afin de repérer les menaces et de s’en prémunir. Il devrait également leur être interdit d’accorder des prêts aux particuliers. En outre, afin de protéger des consommateurs pouvant être moins avertis que les clients des banques, il conviendrait de mettre en place des règles régissant la manière dont les émetteurs communiquent les frais appliqués, protègent les données de leurs clients et traitent les plaintes dont ils font l’objet.

Dans notre document, l’une des mesures réglementaires les plus importantes que nous avons mis en évidence est celle consistant à faire en sorte que, dans un souci de protection de l’argent des clients, tous les émetteurs de monnaie électronique mettent en œuvre des mécanismes de conservation et de séparation de ces fonds. Les émetteurs doivent disposer d’une réserve sûre de liquidités équivalente au montant des soldes de leurs clients et séparée des fonds propres dont ils disposent. Il s’agit là d’une garantie fondamentale contre une utilisation abusive des fonds qui devrait permettre, en principe, de récupérer les sommes en question en cas de faillite de l’émetteur.

Toutefois, séparer ainsi les fonds des clients ne résout pas tous les problèmes en cas de faillite d’un émetteur d’une importance potentiellement systémique. En l’absence de règles spécifiques en matière de banqueroute, la séparation à elle seule ne permet pas de garantir un accès rapide des clients à leur argent ; cette discontinuité peut être source de graves problèmes si l’émetteur joue un rôle potentiellement systémique dans le système de paiement et dans les transactions quotidiennes du pays.

Potentiellement systémique, potentiellement problématique

Les organismes de réglementation et de contrôle peuvent être amenés à renforcer considérablement la surveillance prudentielle et les dispositifs de protection des utilisateurs, en fonction du modèle économique et de la taille du système de monnaie électronique. Dans les pays où le secteur de la monnaie électronique ou ses émetteurs revêtent une importance potentiellement systémique, la protection mise en place doit viser à préserver les fonds des clients et à assurer la continuité des services de paiement essentiels.

Certains pays ont cherché à étendre la garantie des dépôts à la monnaie électronique, mais plus d’efforts devraient être déployés pour rendre cette protection opérationnelle et en garantir l’efficacité dans la pratique. En particulier, les clients ne devraient pas perdre l’accès à leurs fonds et, par conséquent, les services devraient pouvoir être restaurés ou remplacés rapidement, de préférence en quelques heures. Or, la mise en pratique de la garantie des dépôts en monnaie électronique n’a pas encore été expérimentée, du moins concrètement. Il conviendrait d’examiner attentivement les coûts et les avantages d’une extension effective de la couverture de l’assurance des dépôts à la monnaie électronique.

Comme pour de nombreuses questions dans le domaine des technologies financières, les meilleures pratiques sont encore en train de prendre forme, ce qui rend difficiles les décisions des pouvoirs publics. Cependant, la pandémie n’a fait que renforcer l’importance que revêt la mise en place de cadres prudents en matière de monnaie électronique, car le nombre de transactions en ligne a augmenté et la croissance de la monnaie électronique s’est accélérée. Pour les organismes de réglementation et de contrôle, il est temps d’agir.

* * * * *

Jan Nolte est expert principal du secteur financier au sein du département des marchés monétaires et de capitaux du FMI. Il a travaillé sur diverses questions relatives au dispositif de sécurité financière, notamment la garantie des dépôts, la résolution bancaire et la gestion des crises. Avant de prendre ses fonctions au FMI en 2018, il a travaillé comme spécialiste principal du secteur financier à la Banque mondiale et comme directeur du mécanisme d’assurance-dépôts en Allemagne.

José Garrido est conseiller principal au sein du département juridique du FMI. Il est spécialiste des questions d’insolvabilité et de restructuration de la dette, et dispose d’une grande expérience de l’analyse comparative des systèmes juridiques.