[caption id="attachment_16319" align="alignleft" width="1024"] (foto: coldsnowstorm/iStock by Getty Images)[/caption]

(foto: coldsnowstorm/iStock by Getty Images)[/caption]

Una pregunta clave es qué combinación de eventos podría provocar una aceleración persistente de los aumentos de precios.

Por Francesca Caselli y Prachi Mishra

La recuperación económica ha estimulado una rápida aceleración de la inflación este año en las economías avanzadas y de mercados emergentes, producto de una demanda sólida, la escasez de oferta y el rápido aumento de los precios de las materias primas.

En nuestra última edición de Perspectivas de la economía mundial (informe WEO, por sus siglas en inglés), pronosticamos que la inflación continuará en aumento en los próximos meses para luego volver a los niveles previos a la pandemia hacia mediados de 2022, si bien persisten los riesgos de una aceleración.

Las buenas noticias para las autoridades económicas es que las expectativas de inflación a largo plazo están bien ancladas, aunque los economistas discrepan sobre la duración que eventualmente tengan las presiones alcistas sobre los precios.

Algunos han expresado que el estímulo del gobierno podría reducir las tasas de desempleo hasta niveles suficientemente bajos para impulsar los salarios y recalentar las economías, lo que podría desanclar las expectativas y derivar en una espiral inflacionaria autocumplida. Otros estiman que las presiones finalmente serán transitorias al menguar el aumento extraordinario del gasto.

Dinámica de la inflación y recuperación de la demanda

Analizamos si la inflación medida por el índice general de precios al consumidor ha evolucionado a la par del desempleo. Si bien el período de pandemia presenta muchas dificultades para estimar esta relación, la conmoción sin precedentes no parece haber alterado significativamente esta relación.

Las economías avanzadas posiblemente enfrenten presiones inflacionarias a corto plazo y su impacto se modere a lo largo del tiempo. En los mercados emergentes, en cambio, las estimaciones de la relación entre la capacidad ociosa —la cantidad de recursos de una economía que no se utilizan— y la inflación parecen ser más sensibles a la inclusión del período de la pandemia en la muestra de estimación.

Anclaje de expectativas

La inflación durante la pandemia se ha mantenido anclada, a juzgar por las medidas de expectativas a largo plazo, conocidas como tasas de inflación implícita que se obtienen de los bonos de deuda pública de 14 naciones. Hasta el momento, estos barómetros muy consultados se han mantenido estables durante la crisis y la recuperación, si bien las perspectivas siguen siendo inciertas.

Una pregunta clave es qué combinación de condiciones podría provocar un brote persistente de la inflación, incluida la posibilidad de un desanclaje de las expectativas que contribuya a desatar una espiral alcista de precios.

En el pasado, tales episodios han estado asociados con fuertes tasas de depreciación del tipo de cambio en mercados emergentes, seguidos habitualmente de aumentos del déficit fiscal y en cuenta corriente. Los compromisos de gasto público a largo plazo y los shocks externos también podrían contribuir a desanclar las expectativas, en especial en economías en las cuales se cree que sus bancos centrales carecen de la capacidad o de la voluntad para frenar la inflación.

Asimismo, aun cuando las expectativas estén bien ancladas, una inflación que supere durante largo tiempo la meta fijada por las autoridades económicas podría provocar un desanclaje de las expectativas.

Shocks sectoriales

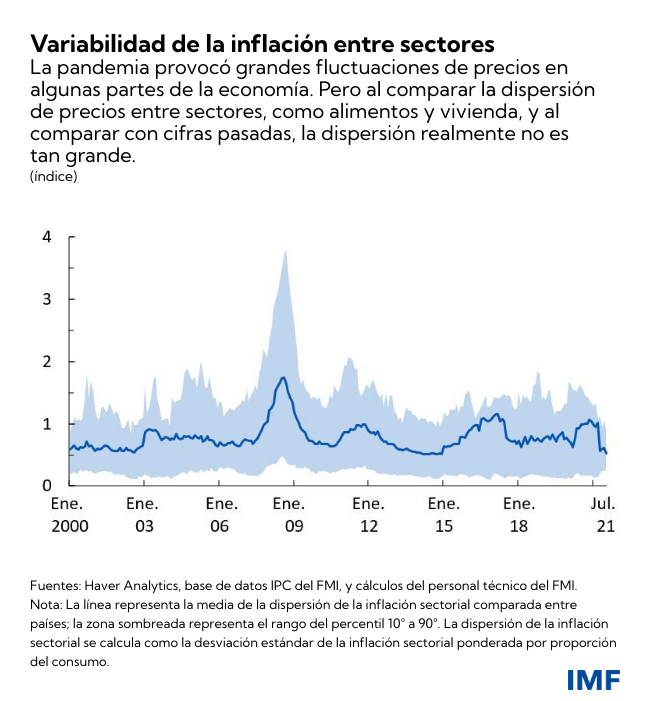

La pandemia ha provocado importantes movimientos de precios en algunos sectores, esencialmente alimentos, transporte, vestimenta y comunicaciones. Un aspecto sorprendente es que la dispersión o variabilidad de los precios entre sectores hasta el momento se ha mantenido relativamente acotada conforme a los parámetros históricos recientes, en especial en comparación con la crisis financiera mundial. Esto obedece a fluctuaciones relativamente pequeñas y transitorias de los precios de combustibles, alimentos y viviendas con posterioridad a la pandemia, que son los tres componentes más importantes de las canastas de consumo, en general.

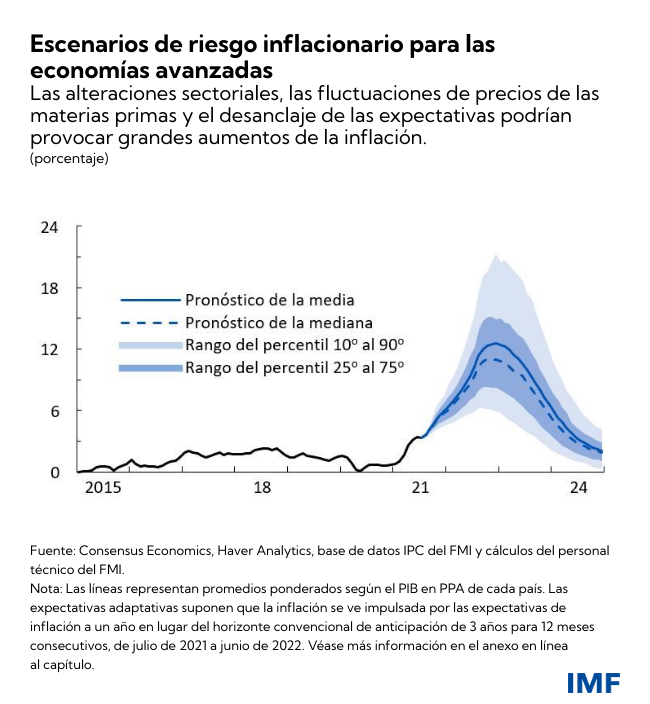

Prevemos que la inflación anual en las economías avanzadas llegue a un máximo promedio de 3,6% en los últimos meses de este año para luego invertir esta tendencia en el primer semestre de 2022 y situarse en un 2%, un nivel congruente con las metas de los bancos centrales. El aumento de la inflación será mayor en los mercados emergentes, donde llegará al 6,8% promedio para luego ceder a un 4%.

Sin embargo, las proyecciones conllevan gran incertidumbre y la inflación podría ser elevada durante más tiempo. Los factores determinantes podrían incluir el aumento de los costos de la vivienda y la prolongada escasez de la oferta en las economías avanzadas y en desarrollo, o la presión sobre los precios de los alimentos y la depreciación de las monedas de mercados emergentes.

Los precios de los alimentos en el mundo aumentaron considerablemente a alrededor del 40% durante la pandemia, lo que plantea un gran desafío para los países de bajo ingreso donde tales compras representan una gran proporción del gasto de consumo.

Las simulaciones de varios escenarios de riesgo extremo indican que los precios podrían subir considerablemente más rápido debido a las continuas alteraciones de la cadena de suministro, las grandes fluctuaciones de precios de las materias primas y un desanclaje de las expectativas.

Consecuencias en materia de políticas

Cuando se produce un desanclaje de las expectativas, la inflación puede dispararse rápidamente y el costo de volverla a controlar puede ser alto. En última instancia, la credibilidad de la política del banco central y las expectativas de precios son difíciles de definir con precisión y la evaluación del anclaje no puede decidirse exclusivamente a partir de las relaciones de los datos históricos.

En consecuencia, las autoridades económicas deben encontrar un delicado equilibrio entre no apresurarse a estimular la recuperación y estar dispuestos a actuar con rapidez. Lo que es más importante, deben establecer sólidos marcos monetarios, los cuales deben incluir factores que determinen cuándo reducir el apoyo a la economía para frenar una inflación no deseada.

Estos umbrales de acción podrían incluir las primeras señales de desanclaje de las expectativas de inflación, lo que incluye encuestas prospectivas, niveles insostenibles del saldo fiscal y el saldo en cuenta corriente, o fuertes fluctuaciones de las divisas.

Los estudios de casos indican que, si bien una fuerte acción política normalmente ha dominado la inflación y las expectativas, una comunicación firme y creíble de los bancos centrales también ha contribuido especialmente a anclar las visiones. Las autoridades deben estar atentas a factores desencadenantes de una tormenta perfecta de riesgos de precios que inicialmente podrían ser benignos pero, combinados, podrían traducirse en aumentos mucho más rápidos que los previstos en los pronósticos del FMI.

Por último, una característica clave de las perspectivas es que hay diferencias significativas entre las economías. Por ejemplo, se proyecta que una inflación más acelerada en Estados Unidos contribuya a una aceleración en las economías avanzadas, pero se estima que las presiones en la zona euro y en Japón se mantendrán relativamente débiles.