As três maiores economias do mundo estão quase parando, com importantes consequências para as perspectivas mundiais. A inflação é uma grande fonte de preocupação.

A economia mundial, ainda às voltas com a pandemia e a invasão da Ucrânia pela Rússia, enfrenta um panorama cada vez mais sombrio e incerto. Muitos dos riscos negativos apontados na edição de abril do World Economic Outlook começaram a se concretizar.

Uma inflação mais alta do que o previsto, sobretudo nos Estados Unidos e nas principais economias europeias, está provocando um aperto das condições financeiras mundiais. A desaceleração da economia chinesa tem sido pior do que o previsto, em meio a surtos de Covid-19 e lockdowns, e a guerra na Ucrânia gerou novas repercussões negativas. Como resultado, o produto mundial contraiu-se no segundo trimestre deste ano.

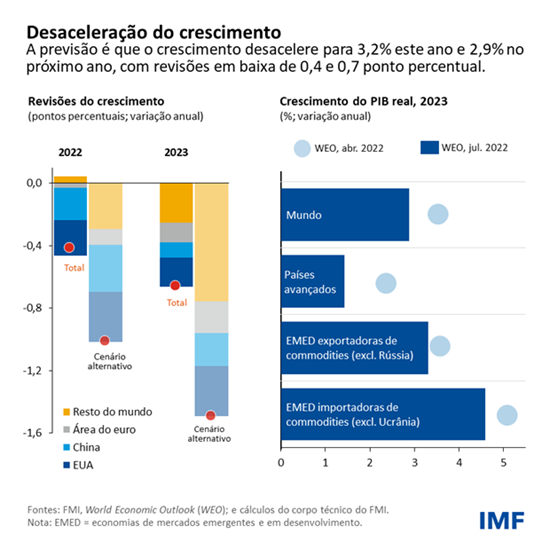

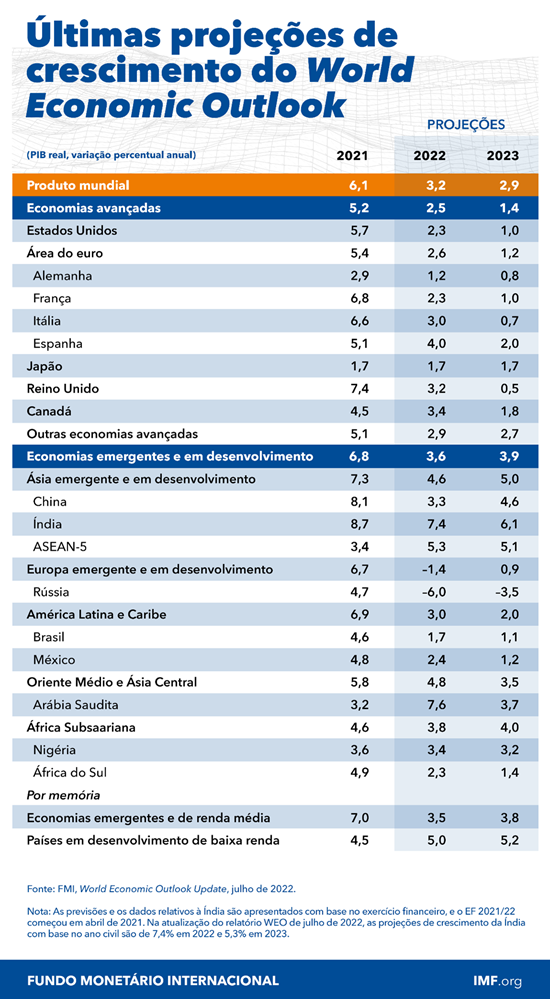

Em nossa previsão de referência, o crescimento cai de 6,1% no ano passado para 3,2% neste ano e 2,9% no próximo ano, um recuo de 0,4 e 0,7 ponto percentual em relação às previsões de abril. Isso reflete a estagnação do crescimento nas três maiores economias do mundo — Estados Unidos, China e a área do euro — com importantes consequências para as perspectivas mundiais.

Nos Estados Unidos, a queda do poder de compra das famílias e o aperto da política monetária reduzirão o crescimento para 2,3% neste ano e 1% no ano que vem. Na China, novos lockdowns e o aprofundamento da crise imobiliária reduziram o crescimento para 3,3% neste ano – o mais baixo em mais de quatro décadas, excluído o período da pandemia. E na área do euro, o crescimento foi revisto em baixa para 2,6% neste ano e 1,2% em 2023, como reflexo das repercussões da guerra na Ucrânia e de uma política monetária mais austera.

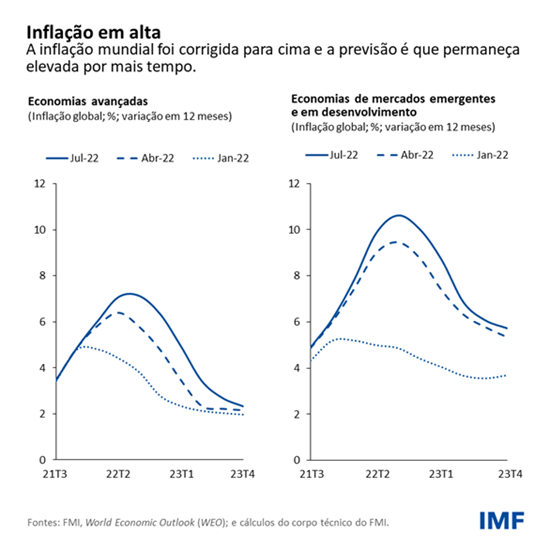

Apesar da desaceleração da atividade, a inflação mundial foi revisada para cima, em parte devido à elevação dos preços dos alimentos e da energia. A inflação neste ano deve atingir 6,6% nas economias avançadas e 9,5% nas economias de mercados emergentes e em desenvolvimento – correções para cima de 0,9 e 0,8 ponto percentual, respectivamente – e deve se manter elevada por mais tempo. A inflação também se ampliou em muitas economias, refletindo o impacto das pressões de custo decorrentes de rupturas nas cadeias de suprimentos e da escassez histórica de mão de obra nos mercados de trabalho.

A balança de riscos pende predominantemente para o lado negativo:

- A guerra na Ucrânia pode resultar no corte repentino do fluxo de gás da Rússia para a Europa;

- A inflação pode se manter persistentemente alta se a escassez de mão de obra nos mercados de trabalho continuar elevada, se houver uma desancoragem das expectativas de inflação ou se a desinflação tiver um custo maior do que o previsto;

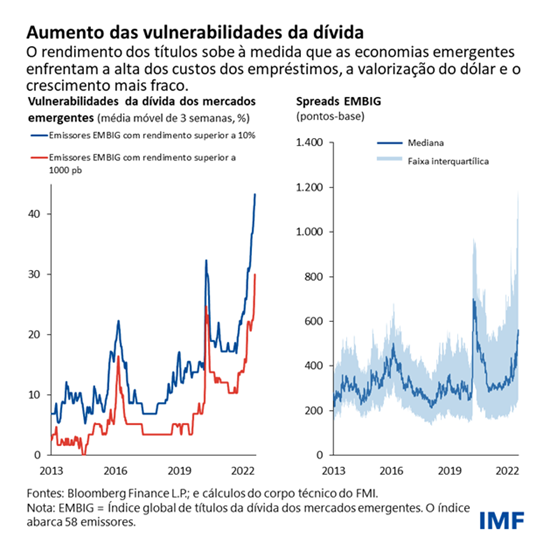

- Condições financeiras mundiais ainda mais restritivas podem deflagar uma onda de superendividamento nas economias de mercados emergentes e em desenvolvimento;

- Novos surtos de Covid-19 e lockdowns podem reprimir ainda mais o crescimento da China;

- A alta dos preços dos alimentos e da energia pode causar insegurança alimentar e agitação social generalizadas;

- A fragmentação geopolítica pode impedir o comércio e a cooperação em escala mundial.

Num cenário alternativo plausível em que alguns desses riscos se concretizam, como um corte total do fluxo de gás da Rússia para a Europa, a inflação aumenta e o crescimento mundial desacelera ainda mais, para cerca de 2,6% neste ano e 2% no próximo; o crescimento só esteve abaixo desse patamar cinco vezes desde 1970. Nesse cenário, tanto os Estados Unidos como a área do euro experimentam um crescimento próximo a zero em 2023, com repercussões negativas sobre o resto do mundo.

Políticas prioritárias

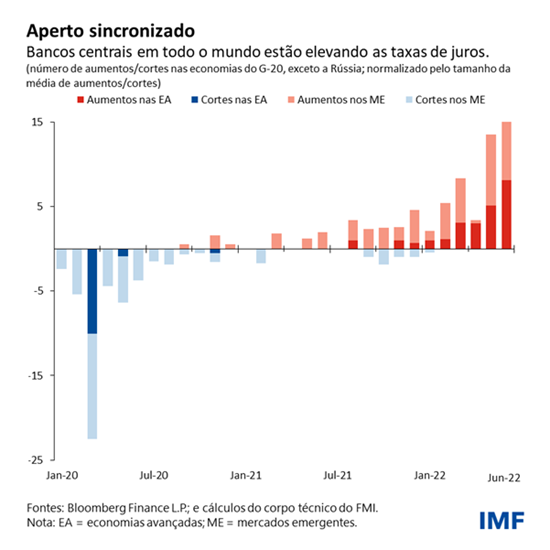

Nos níveis atuais, a inflação representa um claro risco para a estabilidade macroeconômica presente e futura, e trazê-la de volta às metas dos bancos centrais deve ser a prioridade absoluta das autoridades. Em resposta aos dados mais recentes, os bancos centrais das principais economias avançadas estão retirando o apoio monetário mais rapidamente do que prevíamos em abril, enquanto muitas autoridades monetárias nas economias de mercados emergentes e em desenvolvimento já haviam começado a elevar as taxas de juros no ano passado.

O consequente aperto monetário sincronizado entre os países é sem precedentes e deverá ter forte impacto, com a desaceleração do crescimento mundial no próximo ano e um recuo da inflação. É inevitável que uma política monetária mais restritiva tenha custos econômicos reais, mas postergá-la só irá agravar as dificuldades. Os bancos centrais que começaram a adotar uma política monetária mais restritiva devem manter o rumo até que a inflação esteja controlada.

O apoio fiscal direcionado pode ajudar a amortecer o impacto sobre os mais vulneráveis. Contudo, com a pressão sobre os orçamentos decorrente da pandemia e a necessidade geral de uma política macroeconômica desinflacionária, adotar medidas compensatórias como a elevação de tributos ou cortes nos gastos públicos pode garantir que o apoio direcionado da política fiscal não comprometa o funcionamento da política monetária.

À medida que as economias avançadas elevam os juros para combater a inflação, as condições financeiras vão se tornando mais restritivas, em especial para as contrapartes nos mercados emergentes. Os países precisar usar adequadamente as ferramentas macroprudenciais para salvaguardar a estabilidade financeira. Quando taxas de câmbio flexíveis forem insuficientes para absorver os choques externos, as autoridades precisarão estar prontas para recorrer a intervenções cambiais ou medidas de gestão dos fluxos de capitais num cenário de crise.

Esses desafios surgem num momento em que muitos países não dispõem de espaço fiscal, com uma proporção de 60% dos países de baixa renda superendividados ou em alto risco de superendividamento, frente a 20% há uma década. Com o aumento dos custos dos empréstimos, a diminuição dos fluxos de crédito, a valorização do dólar e o crescimento mais fraco, mais países estarão em risco de superendividamento.

Os mecanismos de resolução de dívida continuam lentos e imprevisíveis, prejudicados por dificuldades na obtenção de acordos coordenados com diversos credores sobre créditos concorrentes. O progresso recente na implementação do Quadro Comum do G‑20 é encorajador, mas ainda urge obter mais melhorias.

As políticas internas para fazer face aos impactos dos altos preços da energia e dos alimentos devem concentrar-se nas pessoas mais afetadas, porém sem distorcer os preços. Os governos devem abster-se de acumular alimentos e energia e, em vez disso, procurar eliminar as barreiras ao comércio, como proibições de exportação de alimentos, que elevam os preços mundiais.

Como a pandemia continua, os governos precisam intensificar as campanhas de vacinação, resolver os gargalos na distribuição de vacinas e garantir o acesso equitativo a tratamento.

Por último, a mitigação das mudanças climáticas continua a exigir ações multilaterais imediatas para limitar as emissões e aumentar o investimento para acelerar a transição para a economia verde. A guerra na Ucrânia e o aumento dos preços da energia forçaram os governos a recorrer aos combustíveis fósseis, como o carvão, como medida provisória. As autoridades e os órgãos reguladores devem assegurar que essas medidas sejam temporárias e apenas cubram as insuficiências energéticas, sem aumentar as emissões como um todo. É preciso acelerar urgentemente a adoção de políticas climáticas confiáveis e abrangentes para aumentar o fornecimento de energia verde. A crise energética também ilustra como uma política de independência energética limpa e verde pode ser compatível com os objetivos de segurança nacional.

As perspectivas tornaram-se consideravelmente mais sombrias desde abril. O mundo pode em breve estar à beira de uma recessão global, apenas dois anos após a mais recente. A cooperação multilateral será fundamental em muitas áreas, desde a transição climática e a preparação para pandemias até a segurança alimentar e o superendividamento. Em meio a grandes desafios e conflitos, fortalecer a cooperação continua a ser a melhor forma de melhorar as perspectivas econômicas e mitigar o risco de fragmentação geoeconômica.

*****

Pierre-Olivier Gourinchas é Conselheiro Econômico e Diretor do Departamento de Estudos do FMI. Está licenciado da Universidade da Califórnia em Berkeley, onde ocupa a cátedra S.K. e Angela Chan de Gestão Global no Departamento de Economia e na Haas School of Business. Professor Gourinchas foi redator-chefe do IMF Economic Review desde sua criação em 2009 até 2016, editor-chefe do Journal of International Economics entre 2017 e 2019 e coeditor do American Economic Review entre 2019 e 2022. Está licenciado do National Bureau of Economic Research, onde era diretor do programa de Finanças Internacionais e Macroeconomia. É pesquisador associado do Center for Economic Policy Research, CEPR (Londres) e Fellow da Sociedade Econométrica.

Suas principais áreas de pesquisa são macroeconomia e finanças internacionais. Seus estudos mais recentes tratam de uma variedade de temas, como escassez de ativos seguros globais, desequilíbrios mundiais e guerras cambiais; o sistema monetário internacional e o papel do dólar; o paradigma da moeda dominante; os determinantes dos fluxos de capital de e para os países em desenvolvimento; carteiras internacionais; a crise financeira global e o impacto da crise da Covid-19 nas quebras de empresas. Professor Gourinchas recebeu o Bernàcer Prize de 2007 como o melhor economista europeu com menos de 40 anos na área de macroeconomia e finanças e o Prêmio de Melhor Economista Jovem em 2008, concedido ao melhor economista francês com menos de 40 anos. Em 2012-2013, integrou o Conselho de Assessores Econômicos do Primeiro-Ministro da França.

Formou-se pela École Polytechnique e doutorou-se em Economia pelo MIT em 1996. Lecionou na Stanford Graduate School of Business e Universidade de Princeton antes de ingressar no Departamento de Economia da UC Berkeley em 2003. Cresceu em Montpellier, França.