直近では、コロナ禍におけるロックダウンやソーシャルディスタンシングがもたらした経済活動の急激な縮小の最中に政策当局が措置を講じ、企業や家計が継続的に信用市場にアクセスして借り入れを行い景気低迷の影響を緩和できるようにした。多くの企業が、解雇せざるをえない労働者の数を何とか抑えられた。経済的に困窮した世帯も、家賃や光熱費や食費など必要経費を払い続けることができた。

しかしながら、レバレッジの高水準化や急増は金融脆弱性となる可能性があり、経済はこの先に深刻な活動停滞や急な資産価格の調整にさらされる公算が高まる。実際のところ、「信用ブーム」と称されることの多いレバレッジ急増が金融危機に先行して起こることがよくある。

新型コロナ危機前とその最中のレバレッジ拡大

レバレッジは、債務残高の対GDP比で測ることができ、その国の債務返済能力とほぼ等しい。多くの国では、家計と非金融企業から成る民間非金融部門のレバレッジは、新型コロナ危機以前から既に増加の一途をたどっていた。2010年から2019年の間に、この部門のレバレッジは138%から152%に拡大し、企業のレバレッジは対GDP比91%という過去最高水準に達した。2008年から2009年にかけての世界金融危機の後に生じた緩和的な金融環境が、このレバレッジ拡大の主要因のひとつだった。

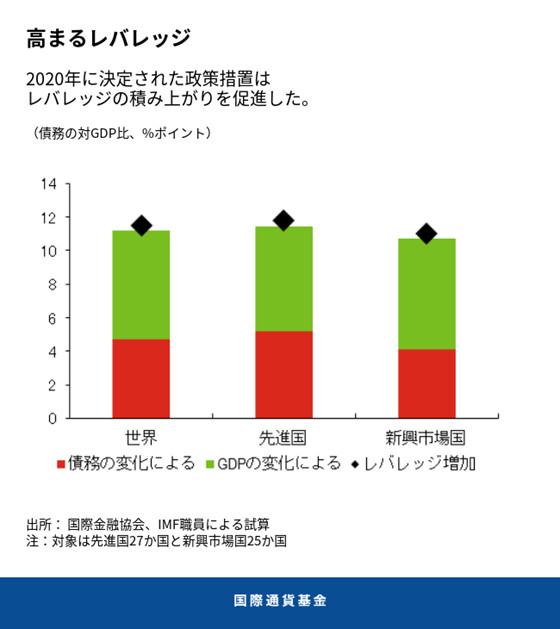

先進国でも新興市場国でも、新型コロナショックへの対応として支援策が実施された結果、借り入れはさらに増加している。そのうえ、多くの国でGDPが減少したことも債務残高の対GDP比の上昇につながっており、また企業のレバレッジは2020年の第3四半期までに対GDP比でさらに11%ポイント拡大した。

政策のジレンマ

政策当局はジレンマに直面している。政策金利の引き下げと併せて量的緩和を行い企業や家計の借り入れコストを削減するという緩和的な政策と、その結果として有利になった金融環境が成長を下支えしてきたが、それらは同時にレバレッジの拡大を助長した。そのようなレバレッジの拡大は、短期的にはパンデミックが世界経済に及ぼす壊滅的な影響を緩和するために必要とされる一方、将来的には金融安定性にリスクをもたらす脆弱性となりうる。

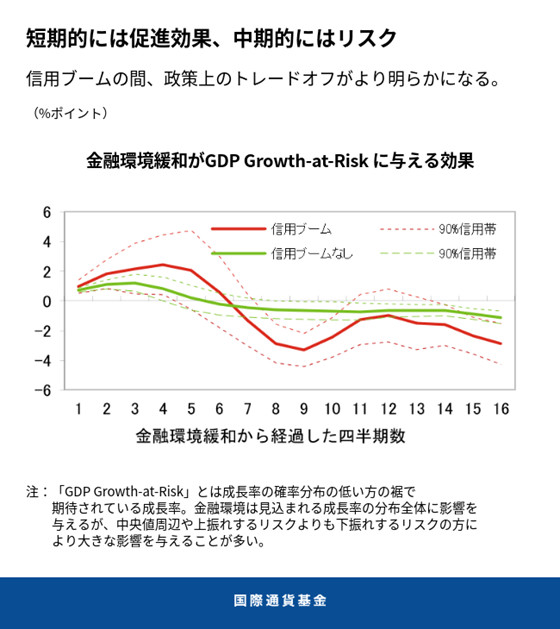

実際に、IMFの最新分析がこのトレードオフの証左を示している。

投資家が信用リスクのプライシングを引き下げて金融環境が緩和されると、短期的には経済活動を後押しすることになる。しかしながら、金融緩和は代償をともなうものだ。さらに先を見据えて中期的な影響を考えると、中期的には7から8四半期以降に急激な景気低迷のリスクが増大する。このトレードオフは、信用ブーム期に一層際立つ。つまり、短期的には成長がより促進される一方、中期的には経済成長の低下リスクもより増大するのである。

政策当局にとっての問題は、いかにして始まったばかりの回復が決して危険にさらされないようにしつつレバレッジの過剰な蓄積を回避していくか、ということになる。

マクロプルーデンス政策が役に立つ

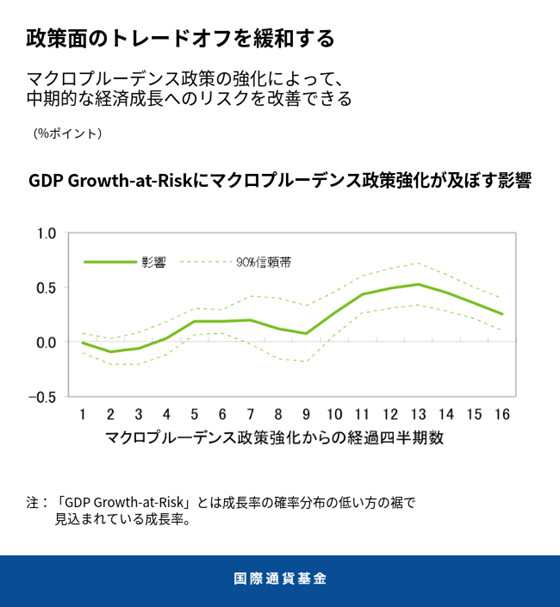

IMFの分析は、このジレンマを解消するため、もしくは少なくとも軽減するために政策当局が講じられる措置があることを示唆している。借り手の適格性に制限を設ける、最低資本金額または銀行の流動性比率を引き上げるなどのマクロプルーデンス政策によって、非金融部門のレバレッジ拡大を抑えることができる。

この分析によれば、各国が借り手関連の政策ツールの強化、例えば住宅ローンの借り手に対する担保掛け目の上限引き下げなどを実施した後には、家計のレバレッジ拡大は減速する。政策当局が、例えば総資産に比例して保有しなければならない流動資産の最低額を引き上げるなど、銀行に対する流動性規制を強化すると、これを受けて企業のレバレッジ拡大が鈍化する。また、新興市場国の政策当局が、銀行の未決済外貨ポジションを制限するなど銀行に対する外貨の制約を強化した場合も、企業のレバレッジ拡大は抑制される。

重要なのは、マクロプルーデンス政策をタイト化することで経済成長の低下リスクを軽減できるので、主要な政策トレードオフが緩和されるということである。さらに、政策当局が金融政策を通じて金融環境を緩和的にする一方で同時にマクロプルーデンス政策ツールを強化すれば、中期的な経済活動停滞リスクはほぼ抑えることができる。

いつ発動するか

現在の状況では、マクロプルーデンス政策のタイト化について道筋をつけるのは一筋縄ではいかない。

多くの国では経済回復がようやく緒に就いたばかりであり、金融環境を幅広く引き締めると、成長を阻害しかねない。だがマクロプルーデンス政策ツールを発動してから実際に効果が発現するまでには時間差がありうるため、早い段階での発動が必要だ。そのうえ、最先進国においてさえもマクロプルーデンス政策のツールキットは銀行のみを対象としているが、信用供与はノンバンク金融機関への移行がますます進んでいる。

こうした点を考慮すると、政策当局には、迅速にマクロプルーデンス政策を強化して一部で高まっている脆弱性に対処しつつ、金融環境の全体的なタイト化は避けることが強く求められる。また政策当局は、新たな政策ツールを至急開発して銀行制度外のレバレッジに対処する必要も出てくるだろう。

******

アドルフォ・バラハスはIMF金融資本市場局国際金融安定性分析課のシニアエコノミストとしてIMFが年2回発表する「国際金融安定性報告書(GFSR)」のテーマ分析章を主に担当。IMFでは能力開発局でマクロ経済と金融に関する講義、西半球局と中東中央アジア局での融資プログラムおよびサーベイランス代表団メンバー、「中東中央アジア地域経済見通し」の多国間サーベイランスと分析にかかる章の執筆などを担当。スタンフォード大学経済学博士。金融発展と金融包摂、発展途上国への本国送金のマクロ経済効果、為替政策、企業バランスシートの脆弱性などに関する論文がある。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。