Los criptoactivos y los productos y servicios conexos han experimentado un auge en años recientes. Y sus interrelaciones con el sistema financiero regulado están estrechándose. Las autoridades están procurando vigilar los riesgos que emanan de este sector en evolución, en el que muchas actividades no están reguladas. De hecho, pensamos que estos riesgos para la estabilidad financiera pronto podrían tornarse sistémicos en algunos países.

Las medidas regulatorias no coordinadas pueden propiciar flujos de capital que podrían ser desestabilizadores.

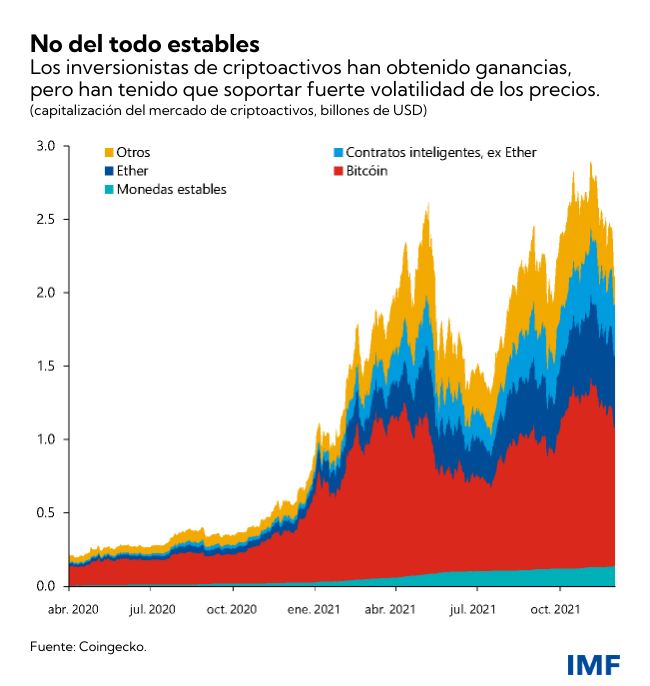

Una capitalización de mercado de casi USD 2,5 billones, si bien denota un considerable valor económico de las innovaciones tecnológicas subyacentes, como la cadena de bloques, también puede reflejar efervescencia en un entorno de valoraciones excesivas. De hecho, una de las primeras reacciones ante la variante ómicron fue una importante venta masiva de criptoactivos.

Riesgos para el sistema financiero derivados de los criptoactivos

Determinar el valor no es el único desafío en el ecosistema de los criptoactivos: la detección, vigilancia y gestión de los riesgos ponen a prueba a reguladores y empresas. Otros desafíos guardan relación con los riesgos de operación y financieros derivados de las bolsas y monederos (wallets) de criptoactivos, la protección de los inversionistas y las reservas insuficientes e información inexacta de ciertas monedas estables. Por otra parte, en las economías de mercados emergentes y en desarrollo, la llegada de los criptoactivos puede acelerar el fenómeno conocido como “criptoización”, es decir, cuando esos activos reemplazan a la moneda nacional, y eluden las restricciones cambiarias y las medidas de gestión de la cuenta de capital.

Estos riesgos ponen de manifiesto por qué se necesitan normas internacionales que aborden más cabalmente los riesgos para el sistema financiero derivados de los criptoactivos, su ecosistema y las transacciones conexas, y que a la vez creen un entorno idóneo para productos y aplicaciones de criptoactivos que son útiles.

Como órgano coordinador, el Consejo de Estabilidad Financiera debe elaborar un marco mundial de normas para la regulación de los criptoactivos. El objetivo debe consistir en ofrecer un método integral y coordinado para gestionar los riesgos para la estabilidad financiera y el comportamiento de los mercados que pueda aplicarse de forma coherente en diversas jurisdicciones, reduciendo al mínimo las oportunidades de arbitraje regulatorio, es decir, el traslado de las actividades a jurisdicciones con requisitos menos estrictos.

El carácter intersectorial y transfronterizo de los criptoactivos limita la eficacia de los enfoques nacionales. Los países están adoptando estrategias muy diferentes, y es posible que las leyes y regulaciones existentes no contemplen enfoques nacionales que cubran todos los aspectos de estos activos. Cabe señalar que las operaciones de muchos proveedores de servicios de criptoactivos son de índole transfronteriza, lo cual complica las tareas de supervisión y verificación del cumplimiento. Las medidas regulatorias no coordinadas pueden propiciar flujos de capital que podrían ser desestabilizadores.

Los órganos normativos a cargo de los distintos productos y mercados han proporcionado orientación en diferentes niveles. Por ejemplo, el Grupo de Acción Financiera Internacional ha emitido directrices sobre un enfoque basado en riesgos para mitigar los riesgos para la integridad financiera derivados de activos virtuales y sus proveedores de servicios. Las medidas de otros órganos normativos van desde principios generales para ciertos tipos de criptoactivos hasta reglas para mitigar los riesgos de las entidades reguladas y establecer redes de intercambio de información. Estas iniciativas son útiles, pero su grado de coordinación no conduce aún hacia un marco mundial de gestión de los riesgos para la integridad financiera y del mercado, la estabilidad financiera y la protección de los inversionistas.

Lograr que la regulación funcione a escala mundial

El marco regulatorio mundial debe generar condiciones igualitarias en todo el espectro de actividades y riesgos. Esto, a nuestro juicio, abarca los siguientes tres aspectos:

- Los proveedores de servicios de criptoactivos que desempeñan funciones críticas deben contar con permisos o autorizaciones. Tales funciones comprenden el almacenamiento, la transferencia, la liquidación y la custodia de reservas y activos, entre otras, con reglas similares a las que existen para los proveedores de servicios financieros. Los criterios de los permisos y autorizaciones deben estar claramente enunciados, las autoridades responsables deben designarse expresamente y los mecanismos de coordinación deben estar bien definidos.

- Los requisitos han de adaptarse a los principales casos de uso de criptoactivos y monedas estables. Por ejemplo, los servicios y productos para inversiones deben estar sujetos a requisitos similares a los de los agentes y corredores de valores, que están bajo la supervisión de un regulador de valores. Los servicios y productos para pagos deben estar sujetos a requisitos similares a los de los depósitos bancarios, que están bajo la supervisión del banco central o la entidad supervisora de pagos. Al margen de cuál sea la autoridad inicial que apruebe los servicios y productos de criptoactivos, todos los supervisores —desde los bancos centrales a los reguladores bancarios y de valores— tienen que coordinarse entre sí para abordar los diversos riesgos que surgen de diferentes y nuevos usos.

- Las autoridades deben establecer requisitos claros para las instituciones financieras reguladas sobre sus exposiciones y sus actividades con criptoactivos. Por ejemplo, los respectivos reguladores de bancos, valores y pensiones deben estipular los requerimientos de capital y liquidez relativos a la exposición a diferentes tipos de estos activos, y exigir evaluaciones de riesgos y de idoneidad de los inversionistas. Si las entidades reguladas ofrecen servicios de custodia, se deben aclarar los requisitos para abordar los riesgos que conllevan estas funciones.

Algunas economías de mercados emergentes y en desarrollo enfrentan riesgos más inminentes y agudos de sustitución de la moneda mediante criptoactivos, la denominada criptoización. Para hacer frente a este fenómeno será necesario adoptar las medidas de gestión de los flujos de capital. Esto se debe a que la aplicación de herramientas tradicionales de regulación a los flujos de capitales quizá resulte más complicada cuando el valor se transmite a través de nuevos instrumentos, nuevos canales y nuevos proveedores de servicios que no son entidades reguladas.

Hay una necesidad urgente de colaboración y cooperación transfronteriza para abordar retos tecnológicos, jurídicos, regulatorios y de supervisión. La adopción de un enfoque integral, coherente y coordinado para regular los criptoactivos es una tarea enorme. Pero si empezamos ya podemos alcanzar el objetivo de las políticas de preservar la estabilidad financiera sin desaprovechar las ventajas que traen consigo las innovaciones tecnológicas. Los criptoactivos pueden estar transformando profundamente el sistema monetario y financiero internacional. El FMI ha trazado una estrategia para seguir cumpliendo su mandato en la era digital. El FMI trabajará estrechamente con el Consejo de Estabilidad Financiera y otros miembros de la comunidad internacional de órganos reguladores para formular un enfoque eficaz para la regulación de los criptoactivos.