[caption id="attachment_16251" align="alignleft" width="1024"] (foto: saidka/iiStock de Getty Images)[/caption]

(foto: saidka/iiStock de Getty Images)[/caption]

A medida que los criptoactivos ganan terreno, los reguladores tienen que intervenir.

Los criptoactivos abren un nuevo gran abanico de oportunidades: pagos rápidos y fáciles. Servicios financieros innovadores. Acceso inclusivo para partes del mundo previamente «desbancarizadas». Todo esto ha sido posible gracias al ecosistema de criptoactivos.

Pero las oportunidades traen consigo desafíos y riesgos. En el último Informe sobre la estabilidad financiera mundial (informe GFSR) se describen los riesgos que plantea el ecosistema de criptoactivos y se ofrecen opciones de políticas para ayudar a navegar estos mares ignotos.

El ecosistema de criptoactivos: ¿Qué es y cuáles son los riesgos?

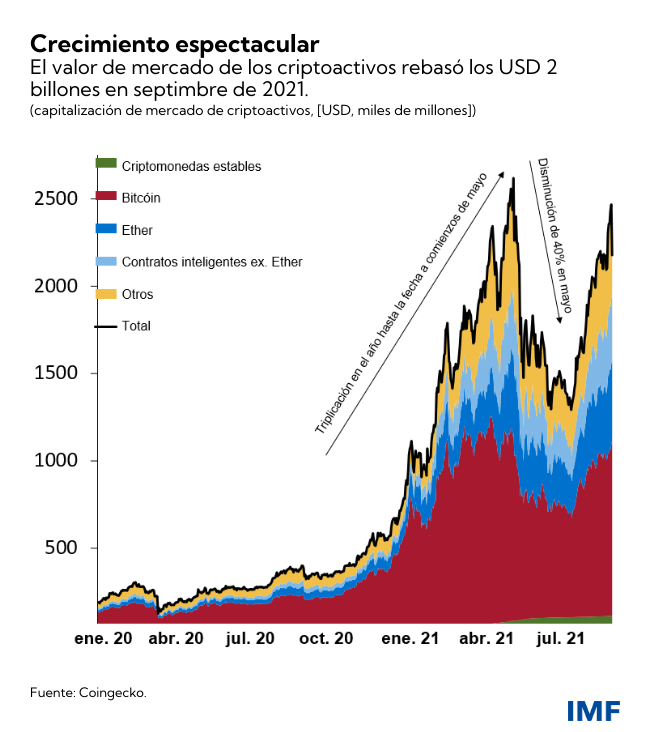

El valor total de mercado de todos los criptoactivos superó los USD 2 billones en septiembre de 2021, es decir, se ha multiplicado por 10 desde comienzos de 2020. También está surgiendo todo un ecosistema rebosante de bolsas, billeteras, mineros de criptomonedas y emisores de criptomonedas estables.

Muchas de estas entidades no cuentan con prácticas sólidas de operación, gestión de gobierno y riesgo. Las bolsas de criptoactivos, por ejemplo, han sufrido importantes perturbaciones durante períodos de turbulencia en los mercados. También se han registrado varios sonados casos de robo de fondos de clientes perpetrados por ciberpiratas. Hasta ahora estos incidentes no han repercutido de forma notable en la estabilidad financiera. No obstante, conforme vayan ganando aceptación, los criptoactivos adquirirán mayor importancia en vista de sus posibles implicaciones para la economía más amplia.

Los riesgos de protección de los consumidores siguen siendo considerables dados los limitados o inadecuados requisitos de información y supervisión. Por ejemplo, más de 16.000 vales o tokens han sido cotizados en varias bolsas y en la actualidad existen alrededor de 9.000, mientras que en cierta forma el resto han desparecido. Por ejemplo, muchos de ellos carecen de volúmenes, o sus creadores han abandonado el proyecto. Algunos probablemente fueron creados exclusivamente para fines especulativos, o directamente para cometer fraude.

El (pseudo) anonimato de los criptoactivos también crea deficiencias de datos para los reguladores y puede presentar oportunidades perversas para el lavado de dinero y el financiamiento del terrorismo. Si bien las autoridades pueden estar en condiciones de rastrear las transacciones ilícitas, es posible que no puedan identificar las partes de las transacciones. Además, el ecosistema de criptoactivos está vinculado a diferentes marcos regulatorios en los diferentes países, lo cual complica la coordinación. Por ejemplo, la mayoría de las transacciones en bolsas de criptoactivos se llevan a cabo entre entidades que operan principalmente en centros financieros extraterritoriales, u offshore. Esto hace que la supervisión y la verificación del cumplimiento de regulaciones sean, no solo difíciles, sino prácticamente imposibles si no hay colaboración internacional.

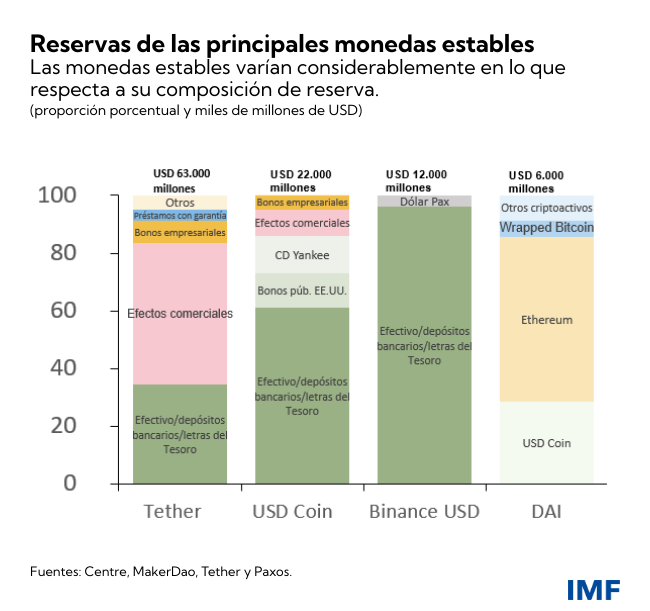

Las criptomonedas estables —que procuran anclar su valor por lo general al del dólar de EE.UU.— también están creciendo a un ritmo vertiginoso, y su oferta se cuadriplicó a lo largo de 2021, hasta alcanzar los USD 120.000 millones. No obstante, el término «criptomoneda estable» abarca un muy diverso grupo de criptoactivos y puede ser engañoso. Dada la composición de sus reservas, algunas criptomonedas estables podrían estar sujetas a situaciones de pánico, que repercutirían en el sistema financiero. Tales situaciones podrían obedecer a inquietudes de los inversionistas acerca de la calidad de sus reservas o la velocidad a la que sus reservas pueden liquidarse para hacer frente a posibles rescates.

Importantes desafíos por delante

El grado de adopción de los criptoactivos es difícil de medir, pero hay encuestas y otros indicadores que hacen pensar que las economías de mercados emergentes y en desarrollo encabezan la tendencia. En particular, los residentes de estos países incrementaron notablemente los volúmenes de sus transacciones en bolsa de criptoactivos en 2021.

A futuro, la adopción generalizada y rápida puede acarrear considerables problemas al intensificar las fuerzas de dolarización en la economía —o en este caso criptomonetización—, haciendo que los residentes empiecen a usar más los criptoactivos en lugar de la moneda local. La criptomonetización puede mermar la capacidad de los bancos centrales para implementar la política monetaria de forma eficaz. También podría introducir riesgos para la estabilidad financiera, por ejemplo a través de riesgos de financiamiento y solvencia derivados de descalces de monedas, y al amplificar la importancia de algunos riesgos ya mencionados relativos a la protección de los consumidores y la integridad financiera.

Asimismo, podrían hacerse más graves las amenazas para la política fiscal, dado el potencial de los criptoactivos para facilitar la evasión fiscal. Y el señoreaje (las ganancias devengadas del derecho de emitir moneda) también puede disminuir. Una mayor demanda de criptoactivos también podría propiciar las salidas de capital que inciden en el mercado cambiario.

Por último, una migración de la actividad de «criptominería» de China a otras economías de mercados emergentes y en desarrollo puede incidir considerablemente en el uso de energía nacional —en especial en países que dependen de formas de energía que emiten más CO2, y en los que subsidian los costos de la energía—, en vista de la gran cantidad de energía que exigen las actividades de minería.

Medidas de política

Como primer paso, los reguladores y supervisores tienen que ser capaces de vigilar la rápida evolución del ecosistema de criptoactivos y los riesgos que crea, y para eso tienen que subsanar sin demora las deficiencias de datos. El carácter mundial de los criptoactivos significa que las autoridades deben reforzar la coordinación transfronteriza para reducir a un mínimo los riesgos de arbitraje regulatorio y garantizar una supervisión y un cumplimiento eficaces.

Los reguladores nacionales también deben dar prioridad a la adopción de las normas mundiales existentes. Las normas relativas a los criptoactivos en la actualidad se circunscriben en gran medida al lavado de dinero y propuestas sobre exposiciones de los bancos. Sin embargo, otras normas internacionales —en ámbitos como la regulación de títulos-valores, así como pagos, compensación y liquidaciones— quizá también sean aplicables y merezcan atención.

A medida que el papel de las criptomonedas estables cobre mayor importancia, la normativa debería ser proporcional a los riesgos que acarrean y las funciones económicas que desempeñan. Por ejemplo, las reglas deben estar alineadas con las entidades que suministran productos similares (por ejemplo, depósitos bancarios o fondos de mercados monetarios).

En algunas economías de mercados emergentes y en desarrollo, la criptomonetización puede ser consecuencia de la escasa credibilidad de los bancos centrales, sistemas bancarios vulnerables, ineficiencias en los sistemas de pago y acceso limitado a servicios financieros. Las autoridades deberían dar prioridad a fortalecer las políticas macroeconómicas y analizar los beneficios de la emisión de monedas digitales de bancos centrales y mejorar los sistemas de pago. Las monedas digitales de los bancos centrales pueden ayudar a atenuar las presiones de criptomonetización si permiten atender la necesidad de mejores tecnologías de pago.

A escala mundial, las autoridades deberían concentrarse en hacer los pagos transfronterizos más rápidos, baratos, transparentes e inclusivos, conforme a la hoja de ruta del G-20 para mejorar los pagos transfronterizos.

El factor tiempo es vital, y las medidas tienen que ser contundentes, rápidas y han de coordinarse a escala mundial, para permitir que los beneficios diseminen, pero sin dejar de abordar las vulnerabilidades.