Опустевшие офисные здания. Сокращенное время работы магазинов. Невероятно низкие цены на гостиничные номера. Все это приметы времени. Ограничительные меры, введенные в прошлом году в ответ на пандемию, привели к закрытию предприятий и офисов и нанесли сокрушительный удар по спросу на коммерческую недвижимость, особенно в розничном, гостиничном и офисном сегментах.

Помимо непосредственного воздействия, пандемия также омрачила прогноз для коммерческой недвижимости, учитывая появление таких тенденций, как сокращение спроса на традиционные невиртуальные розничные точки в пользу электронной торговли или на офисные помещения по мере распространения политики работы из дома. В ходе недавно проведенного МВФ анализа был сделан вывод, что эти тенденции могут нарушить работу рынка коммерческой недвижимости и, возможно, создать угрозу для финансовой стабильности.

Связь с финансовой стабильностью

Сектор коммерческой недвижимости способен повлиять на финансовую стабильность в более широком плане: это обширный сектор, колебания цен в нем, как правило, отражают более широкую макрофинансовую картину, и он в значительной степени зависит от долгового финансирования.

Во многих странах кредиты в секторе коммерческой недвижимости составляют значительную долю кредитного портфеля банков. В некоторых юрисдикциях важную роль также играют небанковские финансовые посредники (например, страховые компании, пенсионные фонды или инвестиционные фонды), хотя банки по-прежнему являются крупнейшими источниками долгового финансирования для сектора коммерческой недвижимости в глобальном масштабе. Неблагоприятный шок для данного сектора может оказать понижательное давление на цены на коммерческую недвижимость, что отрицательно скажется на кредитоспособности заемщиков и негативно повлияет на балансы кредиторов.

Риск падения цен растет, когда можно наблюдать значительные ценовые несоответствия, то есть когда цены на рынке коммерческой недвижимости отклоняются от цен, вытекающих из экономических детерминант, или «справедливой стоимости». Недавно проведенный нами анализ показывает, что эти ценовые несоответствия усиливают понижательные риски для роста ВВП в будущем. Например, падение уровня капитализации на 50 базисных пунктов относительно его исторической тенденции — часто используемый показатель несоответствия — может увеличить понижательные риски для роста ВВП на 1,4 процентного пункта в краткосрочной перспективе (совокупно в течение четырех кварталов) и на 2,5 процентного пункта в среднесрочной перспективе (совокупно в течение 12 кварталов).

Тяжелый удар COVID-19

Если взглянуть на воздействие пандемии, наш анализ также показывает, что ценовые несоответствия увеличились. Однако, в отличие от предыдущих случаев, в этот раз несоответствие является следствием не чрезмерного роста левериджа, а скорее резкого падения как операционных доходов, так и спроса на коммерческую недвижимость в целом.

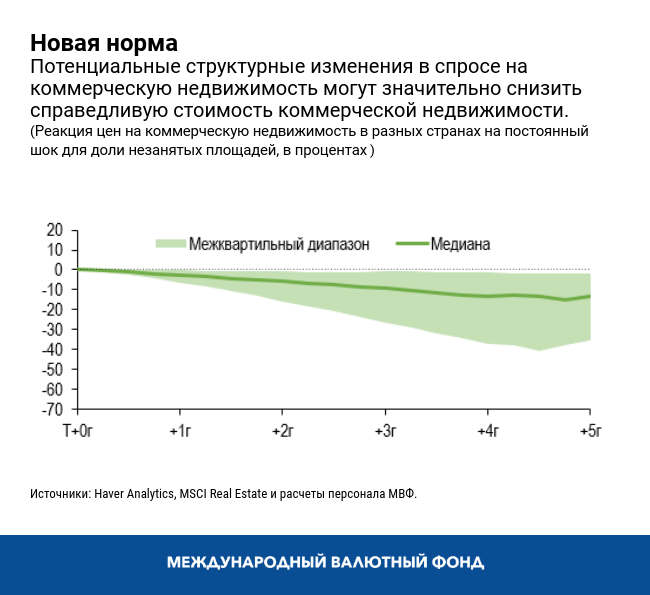

По мере активизации экономики несоответствие, по всей вероятности, будет сокращаться. Тем не менее, потенциальные структурные изменения на рынке коммерческой недвижимости, вызванные изменением предпочтений в обществе, создадут проблемы для данного сектора. Например, постоянное увеличение доли незанятых площадей в секторе коммерческой недвижимости на 5 процентных пунктов (в связи с изменением предпочтений потребителей и компаний) может привести к падению справедливой стоимости на 15 процентов через пять лет.

Тем не менее, необходимо иметь в виду, что прогноз для коммерческой недвижимости является крайне неопределенным, что чрезвычайно затрудняет точную оценку ценовых несоответствий.

Роль директивных органов в противодействии рискам для финансовой стабильности

Низкие ставки и «легкие деньги» помогут нефинансовым компаниям и далее иметь доступ к кредиту, таким образом способствуя начинающемуся восстановлению в секторе коммерческой недвижимости. Однако если эти мягкие финансовые условия будут поощрять чрезмерное принятие рисков и способствовать ценовому несоответствию, то директивные органы могут прибегнуть к своему набору инструментов макропруденциальной политики.

Такие инструменты, как ограничения отношения суммы кредита к стоимости залога или коэффициента обслуживания долга могут быть использованы для борьбы с этими факторами уязвимости. Более того, директивные органы могут рассмотреть возможность распространения охвата макропруденциальной политики на небанковские финансовые учреждения, которые являются все более важными игроками на рынках финансирования коммерческой недвижимости. Наконец, для обеспечения сохранения устойчивости банковского сектора стресс-тесты могут помочь в обосновании решений о достаточности резервов капитала для покрытия рисков в секторе коммерческой недвижимости.

*****

Андреа Деги — эксперт по финансовому сектору Отдела анализа глобальной финансовой стабильности в Департаменте денежно-кредитных систем и рынков капитала МВФ. Ранее он работал в Департаменте макропруденциальной политики и финансовой стабильности ЕЦБ и Департаменте исследований Немецкого федерального банка. Сфера его исследований охватывает системный риск, финансовое посредничество, рынки недвижимости и денежно-кредитную политику. Андреа имеет докторскую степень по экономике, совместно присвоенную ему Сиенским, Флорентийским и Пизанским универститетами.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за «Доклад по вопросам глобальной финансовой стабильности», в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г-н Наталуччи был заместителем помощника секретаря по международной финансовой стабильности и регулированию в Министерстве финансов США. Фабио имеет докторскую степень по экономике от Нью-Йоркского университета.