Conter a inflação exige uma desaceleração da demanda. Embora a política monetária tenha desempenhado seu papel, reduzir os déficits fiscais também ajudaria a atenuar a crise do custo de vida.

Gustavo Adler e Nigel Chalk

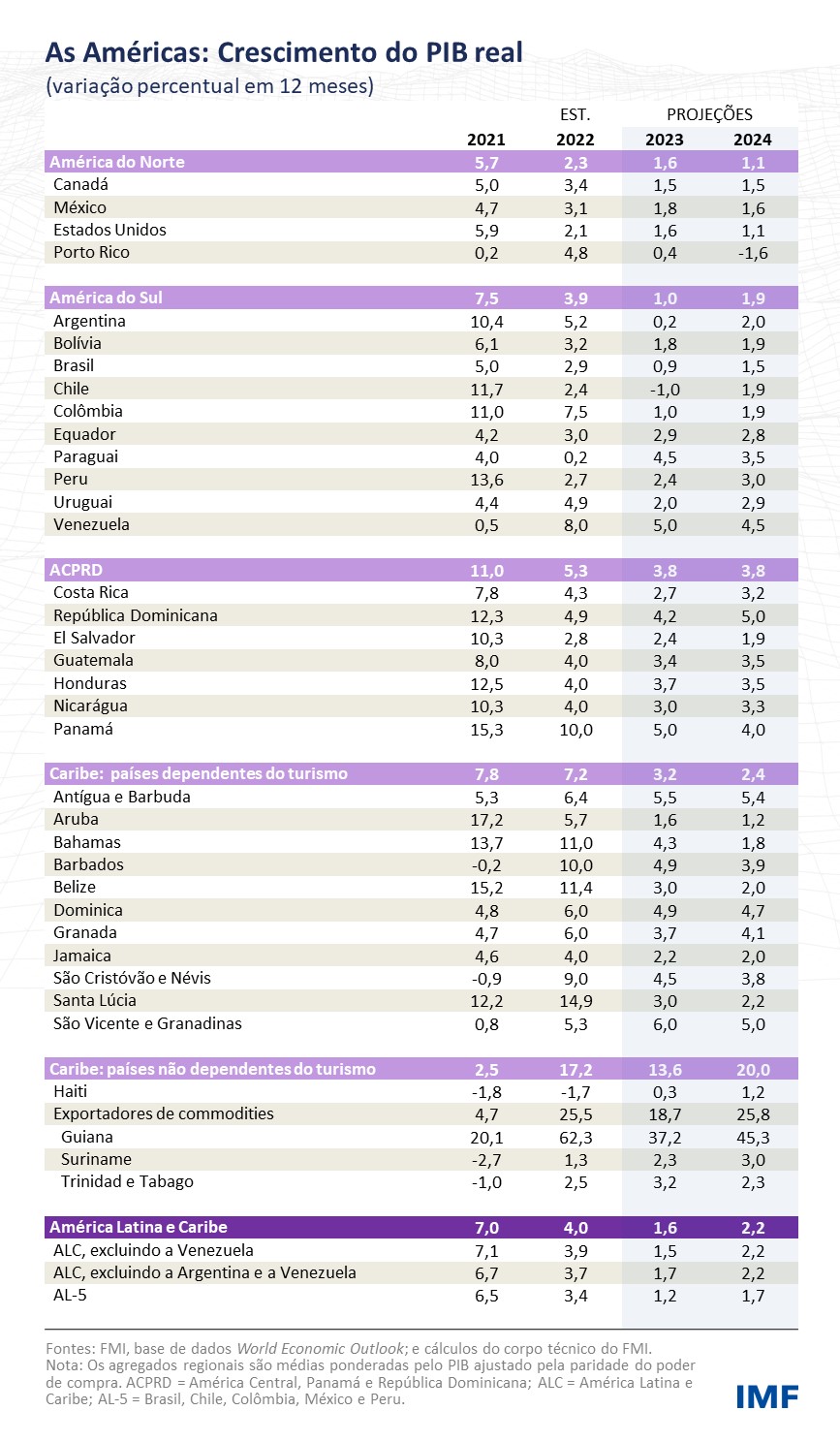

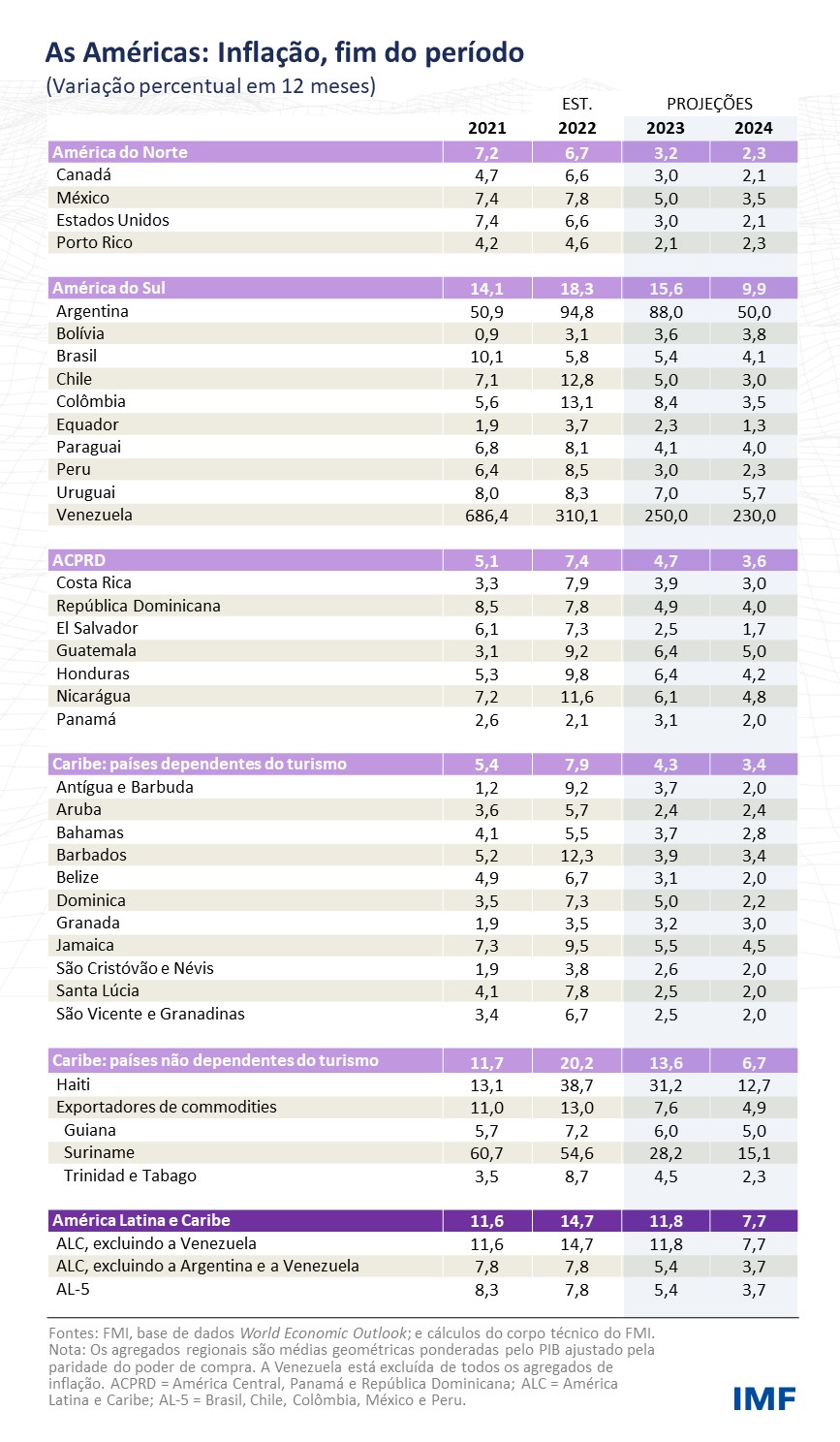

O crescimento da América Latina deve recuar para 1,6% neste ano, após notáveis 4% em 2022. As pressões sobre os preços que acompanharam a vigorosa atividade econômica do ano passado parecem ter chegado ao pico, mas a inflação subjacente permanece alta, prejudicando desproporcionalmente as famílias de baixa renda que gastam a maior parte dos seus ganhos em alimentos. Para mitigar o risco de que a inflação se torne enraizada, a política fiscal pode ajudar a política monetária a reduzir as pressões do lado da demanda.

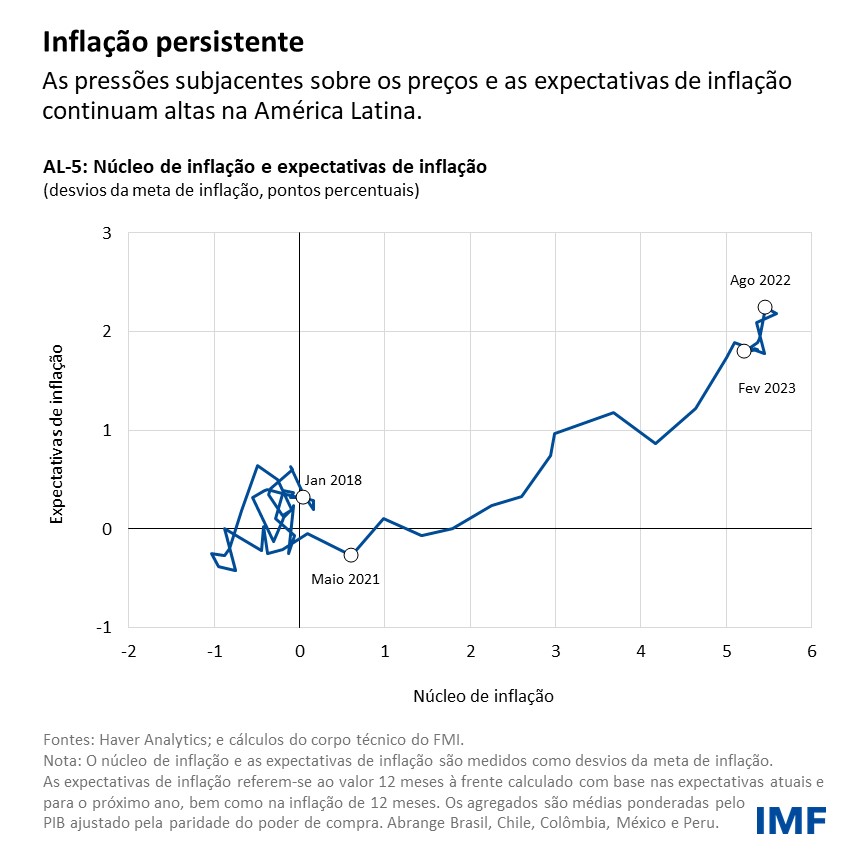

Após chegar a 10% em meados de 2022, a inflação ao consumidor nas maiores economias da América Latina caiu para 7% em março. No entanto, essa queda reflete principalmente a redução dos preços das commodities em relação aos seus picos. O avanço obtido na redução do núcleo de inflação, que exclui preços de energia e alimentos, parece ter estagnado. Há uma escassez de oferta nos mercados de trabalho, e o emprego segue firme, acima dos níveis anteriores à pandemia. Ao mesmo tempo, o produto está no seu potencial ou acima dele, e as expectativas de inflação de curto prazo estão acima das metas dos bancos centrais. A forte demanda interna, os rápidos aumentos dos salários e as pressões amplas sobre os preços apontam para o risco de que a inflação na região permaneça num nível alto e inaceitável.

Moderar a demanda para conter as pressões sobre os preços

Embora a maioria dos países da região tenha dado passos importantes rumo à estabilidade de preços nas duas últimas décadas, o histórico da região contém muitos exemplos de como uma inflação alta pode desestabilizar a economia e alimentar a desigualdade ao prejudicar principalmente os grupos mais vulneráveis.

Para ter uma economia saudável e proteger os mais vulneráveis, é fundamental restabelecer a estabilidade de preços. Na conjuntura atual, isso requer abrandar a demanda interna. Como a inflação — em especial, o núcleo de inflação — está consideravelmente acima da meta e as economias estão operando acima do seu potencial, as autoridades deixaram para trás o dilema macroeconômico de 2021 e início de 2022, quando o combate à inflação estava em desacordo com a necessidade de apoiar a recuperação da pandemia. As políticas devem ter como objetivo conter a demanda, realinhando-a ao produto potencial. Inevitavelmente, isso exigirá esfriar o mercado de trabalho.

O trabalho pesado já foi feito pelos bancos centrais, com os fortes aumentos dos juros. Além disso, os estresses financeiros recentes em algumas economias avançadas podem tornar as condições financeiras mundiais mais restritivas, o que ajudará ainda mais a esfriar a demanda. Em vista da defasagem habitual entre o aumento dos juros e o seu efeito sobre a atividade econômica, o impacto total do aperto já feito deve ser notado com mais clareza no decorrer deste ano, contribuindo para um crescimento mais lento em 2023.

Caso as pressões inflacionárias persistam, os bancos centrais precisarão manter-se firmes na luta até que os preços entrem numa trajetória inequivocamente descendente. É provável que seja necessário manter os juros altos durante grande parte deste ano e, em alguns casos, até mesmo no próximo ano. Isso orientará a inflação de volta para a meta até o fim de 2024 ou início de 2025.

Uma combinação de políticas mais equilibrada

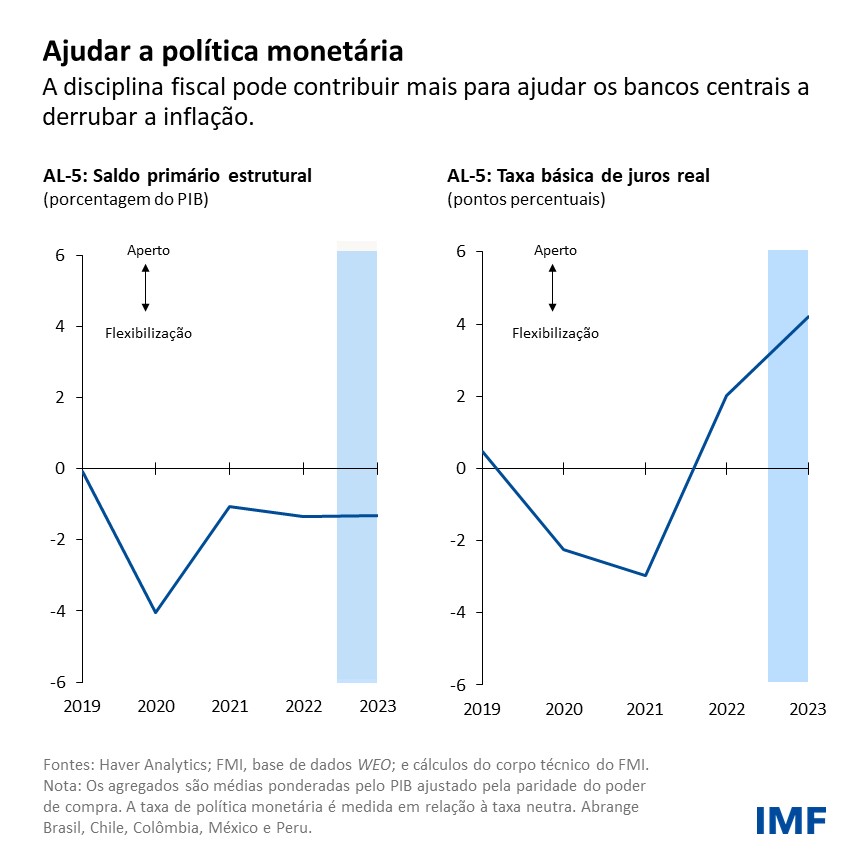

A política fiscal poderia ajudar mais os bancos centrais no combate à inflação se seguisse uma orientação mais anticíclica neste ano. Como mostra um estudo recente do FMI, apertos fiscais possibilitam que os bancos centrais elevem menos os juros para baixar a inflação.

O estímulo fiscal de 2020, essencial para apoiar as economias durante a pandemia, foi encerrado em sua maior parte, mas a previsão é que a política fiscal neste ano seja de modo geral neutra na maioria dos países. Uma postura fiscal mais contracionista ajudaria a reduzir a demanda interna, permitindo que os juros começassem a cair mais cedo. Isso reduziria os possíveis riscos para a estabilidade financeira decorrentes de juros mais altos por mais tempo e ajudaria a baixar os níveis da dívida pública, gerando mais espaço para políticas em resposta a novos choques econômicos. Isto é, uma combinação de políticas mais equilibrada melhoraria as perspectivas de conter a inflação e reduziria os riscos de uma recessão.

Não será fácil reequilibrar a política econômica. As demandas por gastos sociais na região são altas. Os problemas de distribuição e equidade social são graves. A adoção de políticas fiscais que exijam que os ricos paguem sua parcela justa deve fazer parte da solução.

Contudo, as autoridades também precisarão poupar, mas sem cortar programas sociais fundamentais nem gastos com saúde, educação e infraestrutura pública. A margem para reduzir ineficiências nos gastos públicos é considerável, e a probabilidade de os cidadãos aceitarem mais prudência nas finanças públicas será maior se esses serviços forem prestados com mais eficiência. Administrar bem os recursos dos contribuintes também ajudaria a reverter a erosão da confiança no governo que muitos países vêm enfrentando nos últimos anos.

Essa agenda é desafiadora, mas restabelecer a estabilidade de preços é fundamental para proteger os pobres e atender às demandas sociais de forma duradoura. Recorrer mais à política fiscal para conter a inflação faz sentido do ponto de vista macroeconômico e, se as políticas forem bem formuladas, podem ser aplicadas com justiça social.

*****

Gustavo Adler é Chefe de Divisão no Departamento do Hemisfério Ocidental do FMI. Ingressou no FMI em 2004 e, desde então, atuou em múltiplas áreas, como supervisão e programas em diversas equipes de países (Chile, Indonésia, Romênia, Uruguai, Turquia), elaboração de linhas de crédito do FMI, revisão de programas do FMI e trabalho analítico para as Perspectivas Econômicas Regionais do Hemisfério Ocidental. Nos últimos anos, codirigiu a produção do Relatório do Setor Externo sobre desequilíbrios mundiais, fazendo estudos e análises de políticas sobre intervenção cambial, taxas de câmbio e choques nas relações de troca, e foi chefe de missão para o Uruguai. Desde junho de 2022, comanda a Divisão de Estudos Regionais do Departamento do Hemisfério Ocidental.

Nigel Chalk é Diretor Adjunto do Departamento do Hemisfério Ocidental do FMI e chefe de missão para os Estados Unidos. Anteriormente, chefiou o setor de estudos da Ásia (exceto o Japão) do Barclays, em Singapura. Antes disso, foi chefe de missão do FMI para a China. Desde que ingressou no FMI, trabalhou com vários países de mercados emergentes, como Rússia, Coreia, Brasil e Argentina. É doutor em Economia pela UCLA e mestre em Ciências Econômicas pela London School of Economics.