Apesar de uma crise econômica mundial comparável apenas à Grande Depressão, os riscos de curto prazo para a estabilidade financeira foram contidos graças à flexibilização sem precedentes da política monetária e um apoio fiscal massivo em todo o mundo. No entanto, muitas economias tinham vulnerabilidades preexistentes que agora estão se intensificando, o que pode representar possíveis obstáculos à recuperação.

A aplicação de medidas extraordinárias de política econômica estabilizou os mercados, estimulou a confiança dos investidores e manteve o fluxo de crédito na economia mundial. Essas medidas foram cruciais para evitar que a desaceleração econômica e a queda progressiva dos mercados financeiros se retroalimentassem, criando um círculo vicioso destrutivo.

A recuperação dos preços dos ativos e a flexibilização das condições financeiras mundiais beneficiaram não apenas as economias avançadas, mas também os mercados emergentes. Além disso, ao contrário do que se observou em crises anteriores, os mercados emergentes desta vez também conseguiram articular uma resposta, reduzindo as taxas básicas de juros, injetando liquidez e, pela primeira vez, lançando mão de programas de compra de ativos.

Atenção para a dissonância entre os setores real e financeiro

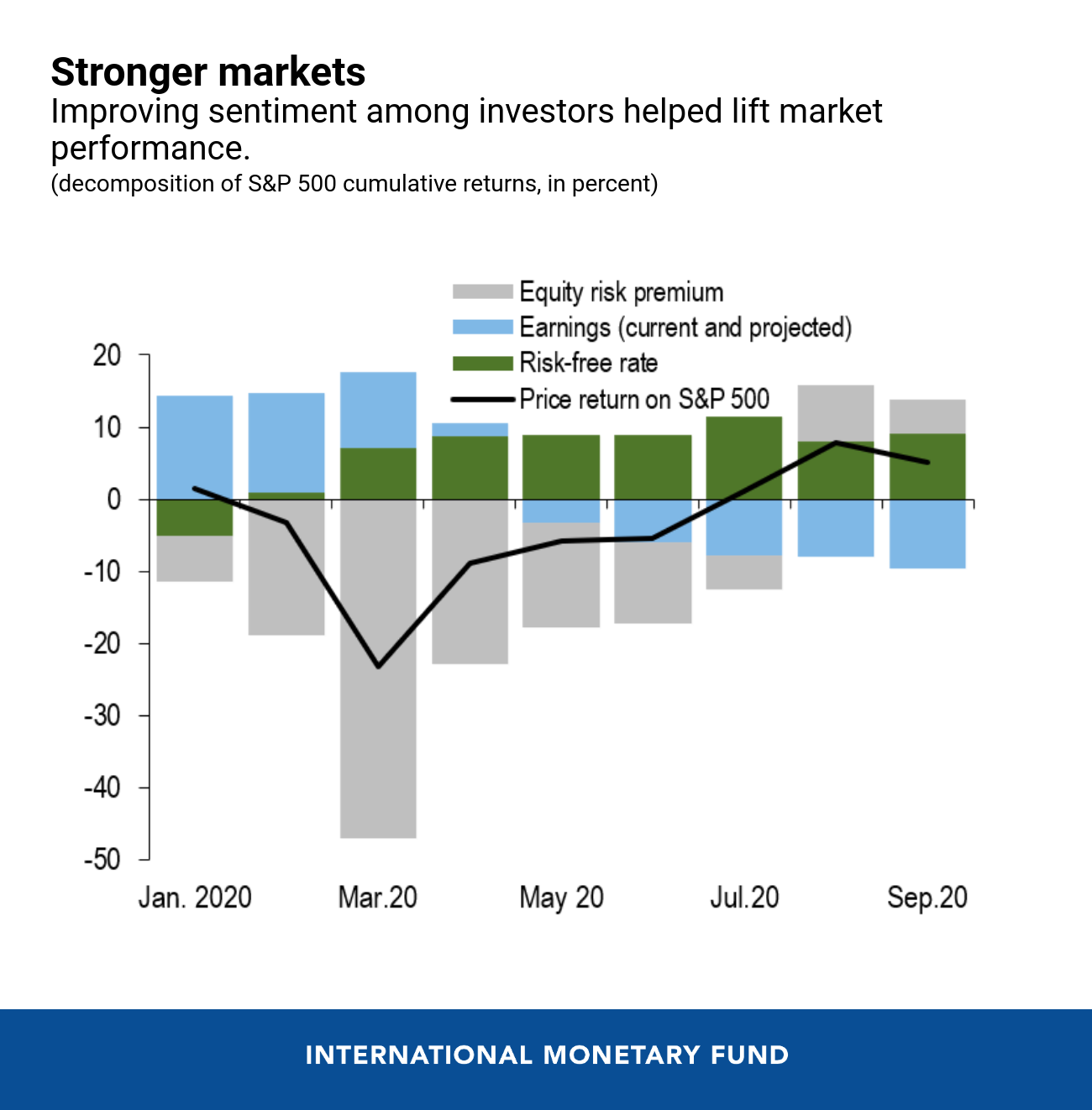

A melhora considerável das condições financeiras tem ajudado a manter o fluxo de crédito na economia, mas as perspectivas econômicas continuam altamente incertas. Ainda há uma dissonância , por exemplo, entre os mercados financeiros — nos quais houve uma valorização crescente do mercado de ações (apesar da precificação recente) — e a atividade econômica deprimida, com perspectivas incertas. Essa distância pode ser gradualmente reduzida se a economia se recuperar rapidamente. Mas se a recuperação for lenta, por exemplo, devido à demora em controlar o vírus, o otimismo dos investidores pode esmorecer.

Desde que os investidores acreditem que os mercados continuarão a se beneficiar de políticas de apoio, a avaliação de ativos pode permanecer elevada por algum tempo. No entanto, especialmente se a recuperação econômica demorar, corre-se o risco de um forte ajuste dos preços dos ativos ou de surtos periódicos de volatilidade.

As vulnerabilidades são grandes e estão aumentando no setor corporativo

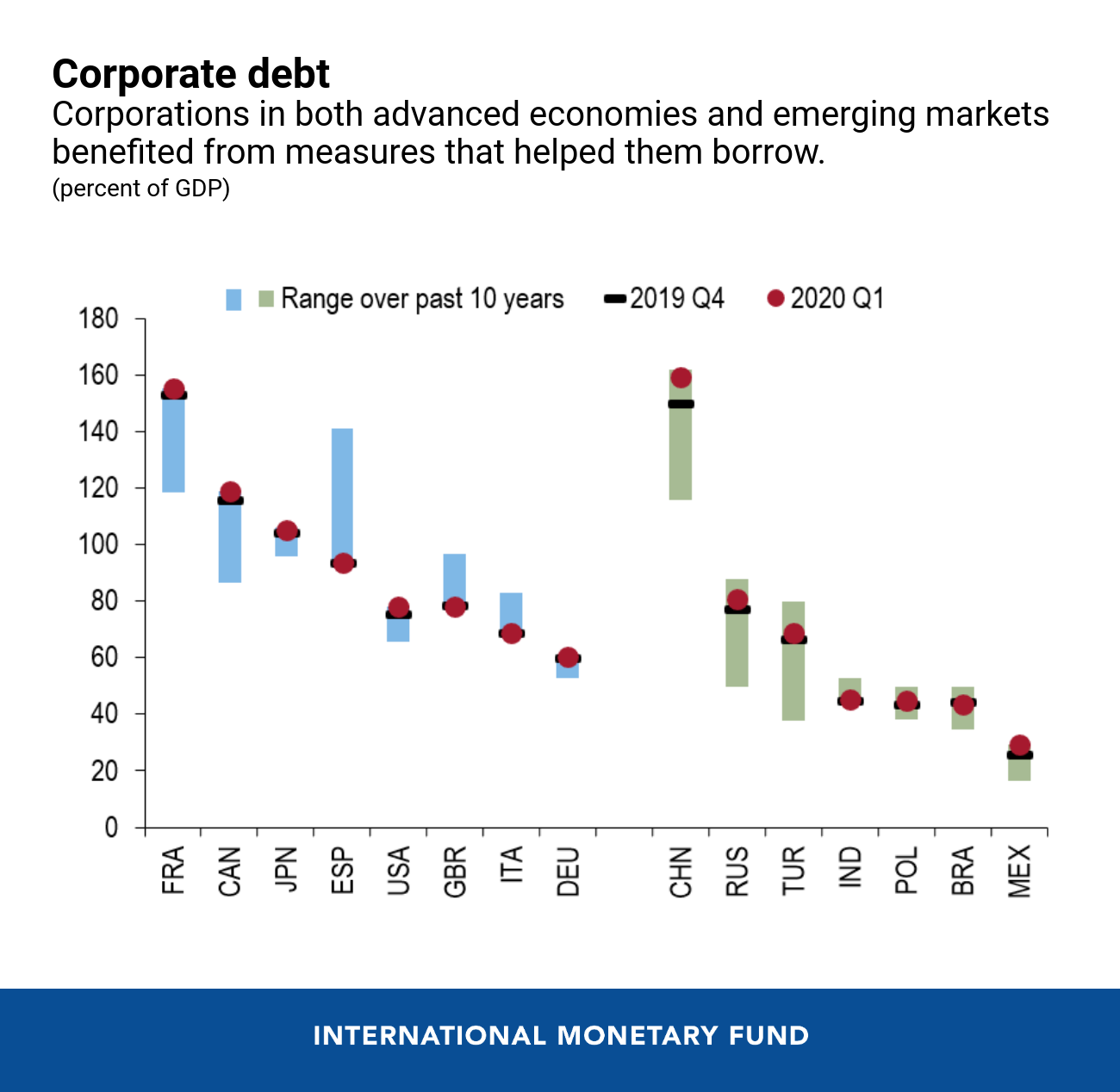

Graças às medidas de políticas, as empresas conseguiram lidar com a escassez de recursos de caixa durante os períodos de paralisação da atividade econômica, assumindo mais dívidas. Embora o endividamento adicional tenha ajudado a evitar uma onda de falências nos estágios iniciais da crise, também aumentou ainda mais a carga da dívida corporativa. Mas muitas dessas empresas já tinham dívidas muito elevadas antes da crise, e agora o coeficiente de endividamento de alguns setores está registrando altas históricas. Isto significa que os riscos de solvência podem ter se transferido para o futuro e as novas pressões sobre a liquidez poderiam facilmente se transformar em insolvências, especialmente se a recuperação for demorada.

A resiliência dos bancos será testada

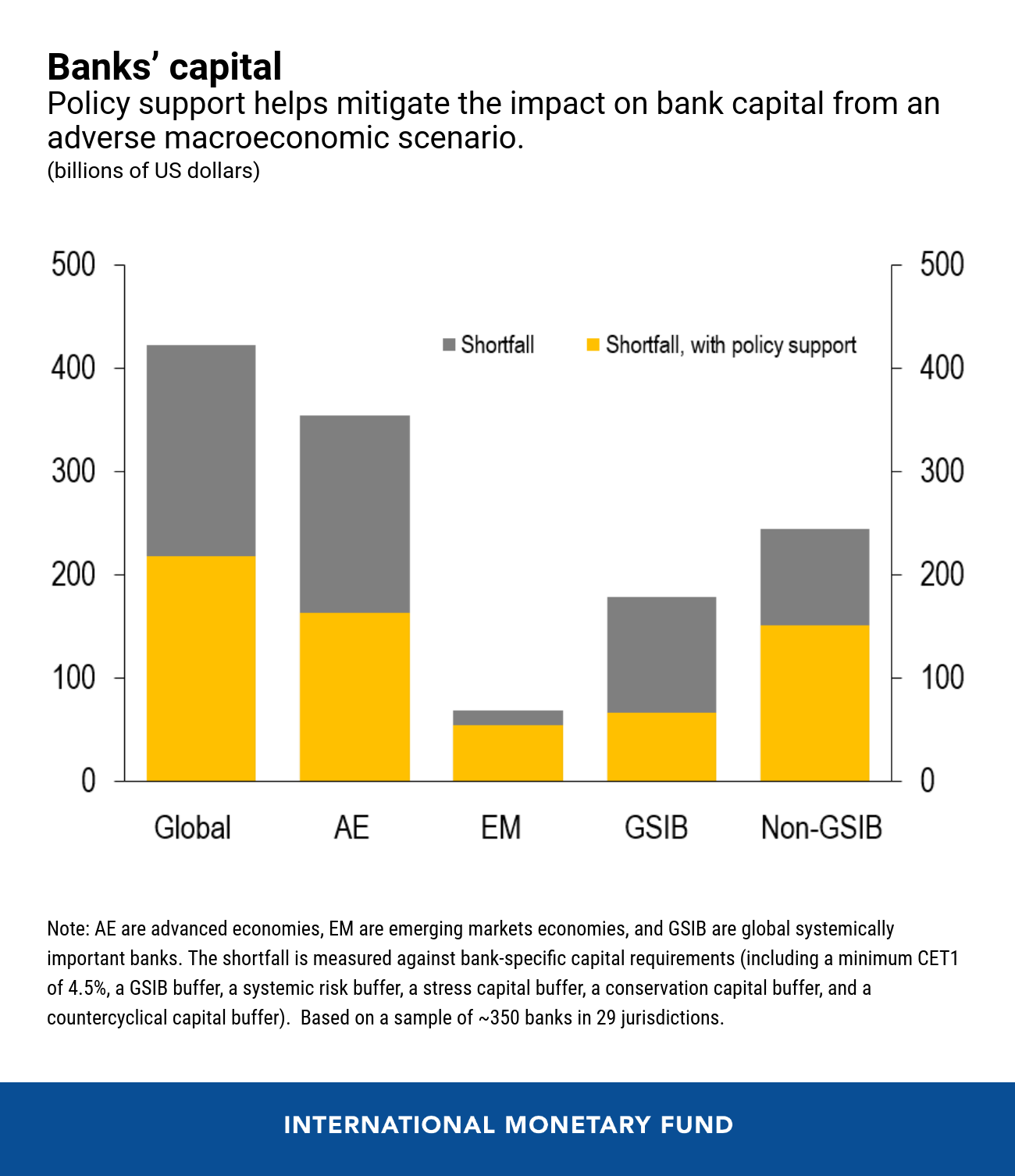

O setor bancário entrou na crise da COVID-19 com colchões de capital e de liquidez mais robustos do que no início da crise financeira mundial. O sucesso das reformas realizadas ao longo da última década permitiu que o setor fosse, até o momento, parte da solução, e não parte do problema, uma vez que os bancos continuaram a conceder crédito às empresas e famílias durante a pandemia. No entanto, em um cenário macroeconômico adverso, nossa análise mostra que alguns sistemas bancários podem enfrentar déficits significativos de capital porque um grande número de empresas e famílias não conseguirão pagar seus empréstimos (mesmo considerando as políticas de mitigação que estão sendo aplicadas) e a rentabilidade será prejudicada.

Mais interconectados

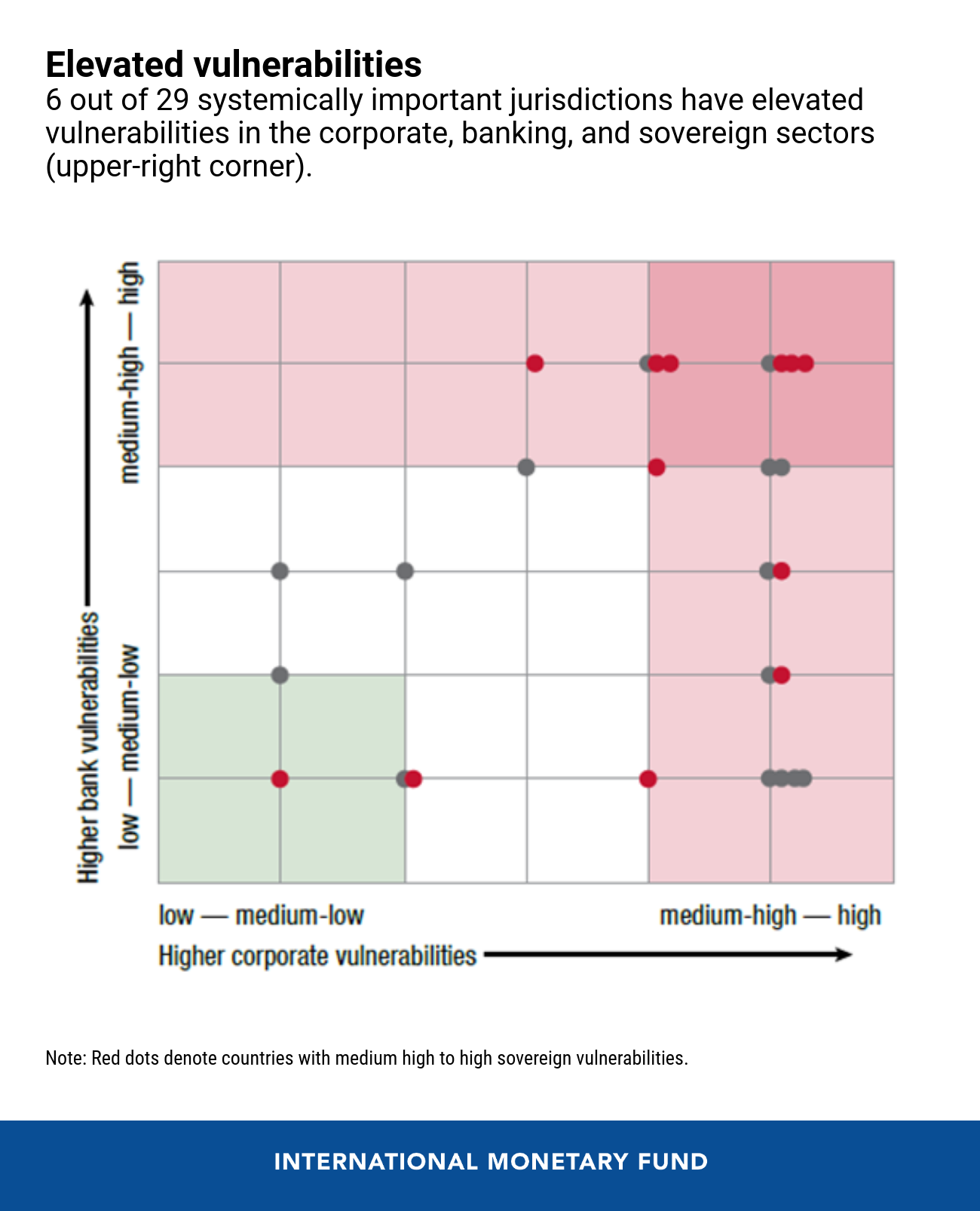

A escala sem precedentes da crise pandêmica significa que as vulnerabilidades aumentaram em uma multiplicidade de setores. Os governos tiveram de assumir déficits fiscais mais elevados para que pudessem prestar apoio às empresas e às famílias. Ao mesmo tempo, os bancos e outras instituições financeiras tiveram que comprar mais títulos públicos. Daqui para a frente, a capacidade fiscal para prestar mais apoio pode se tornar mais limitada.

Além disso, as instituições financeiras não bancárias, como gestores de ativos e seguradoras, agora desempenham um papel importante nos mercados de crédito, inclusive em seus segmentos de maior risco. Elas conseguiram sobreviver à turbulência dos mercados provocada pela pandemia graças ao apoio das políticas, mas as fragilidades – como o descasamento de liquidez e a exposição ao risco de crédito – permanecem elevadas. Em algum momento, essas fragilidades poderiam se espalhar por todo o sistema financeiro.

Os desafios financeiros dos mercados emergentes

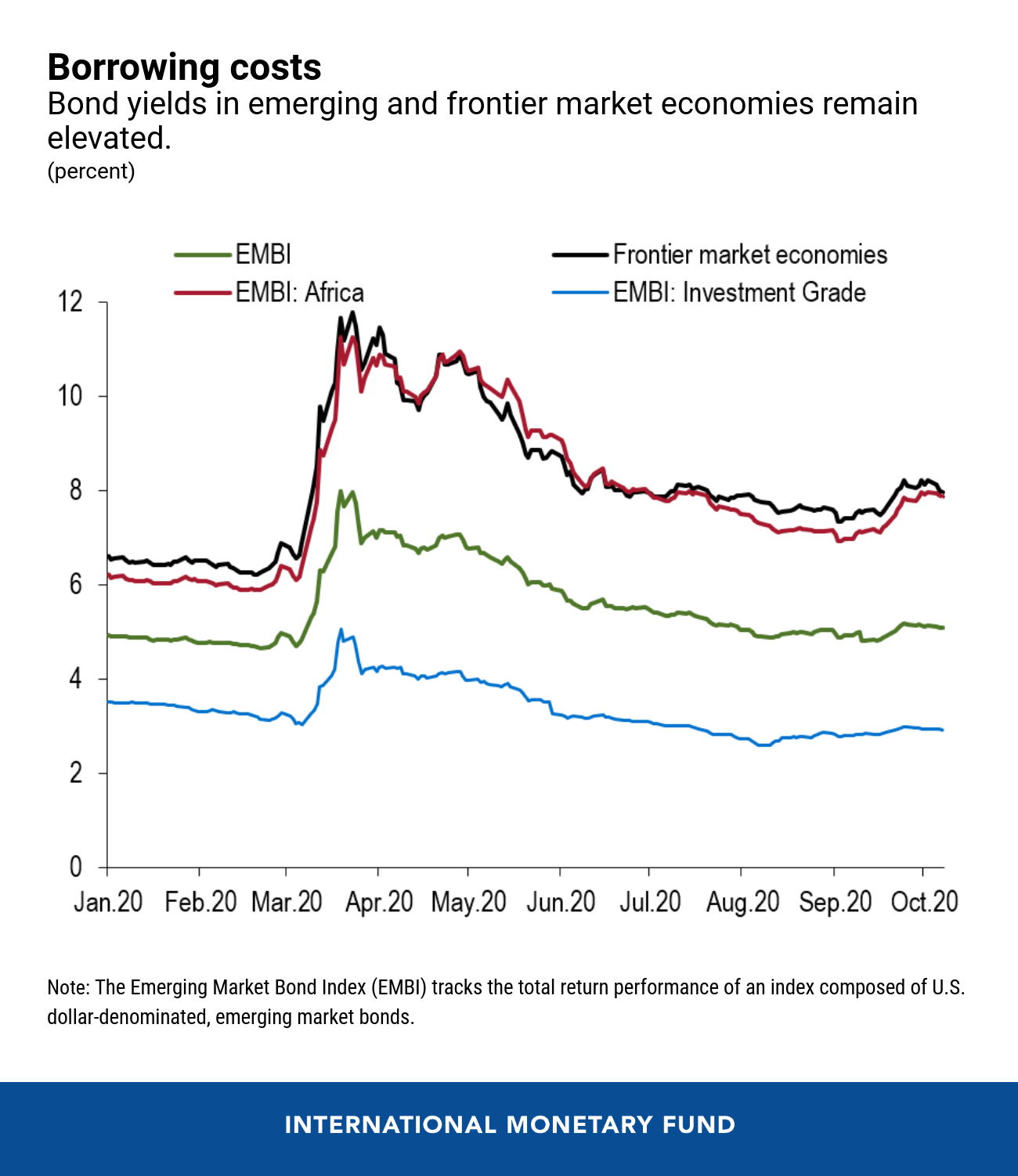

Os mercados emergentes e os países de baixa renda enfrentam seus próprios desafios financeiros. A flexibilização mundial das condições financeiras melhorou, de modo geral, as perspectivas para os fluxos de investimento de carteira da maioria dos mercados emergentes e estabilizou seu acesso ao financiamento. No entanto, a dívida de alguns países de baixa renda é tão elevada que suscita uma situação de superendividamento iminente, devido aos níveis proibitivos dos custos de empréstimos.

Políticas para a recuperação e o futuro

No futuro próximo, as autoridades devem sequenciar cuidadosamente sua reação, para construir uma ponte segura para a recuperação. Terão de tomar decisões difíceis equacionando o apoio de curto prazo e os riscos de médio prazo para a estabilidade macrofinanceira, e precisarão monitorar atentamente todas as possíveis consequências imprevistas desse apoio sem precedentes.

Conforme as economias reabrem, a política monetária deve permanecer acomodatícia para sustentar a recuperação. O apoio à liquidez também deve ser mantido, mesmo que os preços precisem ser gradualmente ajustados para incentivar o retorno a um financiamento normal de mercado. Uma estrutura robusta de reestruturação da dívida será fundamental para reduzir o superendividamento e solucionar o problema das empresas não viáveis. O apoio multilateral a países de baixa renda com dificuldades de financiamento deve ser prorrogado.

Quando a pandemia estiver sob controle, uma agenda robusta de reforma financeira pode centrar-se na reposição dos colchões de capital bancário, no fortalecimento do quadro regulatório das instituições financeiras não bancárias e na intensificação da supervisão prudencial para evitar que se assumam riscos excessivos em um ambiente de taxas de juro mais baixas por mais tempo.

*****

Tobias Adrian é o Conselheiro Financeiro e Diretor do Departamento de Mercados Monetários e de Capitais do FMI. Nessa função, dirige o trabalho do FMI relacionado com a supervisão do setor financeiro, as políticas monetária e macroprudencial, a regulação financeira, a gestão da dívida e os mercados de capitais. Além disso, supervisiona as atividades de fortalecimento das capacidades nos países membros do FMI. Antes de ingressar no FMI, foi Vice-Presidente Sênior do Federal Reserve Bank de Nova York e Diretor Adjunto do Grupo de Estudos e Estatística.

Tobias Adrian lecionou na Universidade de Princeton e na Universidade de Nova York e é autor de numerosos artigos em publicações especializadas de economia e finanças, como American Economic Review,Journal of Finance, Journal of Financial Economics e Review of Financial Studies. Tem um doutorado do Instituto de Tecnologia de Massachusetts (MIT), um mestrado da London School of Economics, um diploma da Universidade Goethe de Frankfurt e um mestrado da Universidade Dauphine de Paris. Recebeu seu diploma de bacharelado ( Abitur) em Literatura e Matemática da Humboldtschule Bad Homburg.