La prédominance du dollar (ou le rôle démesuré du dollar dans l’économie mondiale) a encore récemment pu être observée, étant donné que la robustesse de l’économie américaine, le resserrement de la politique monétaire et l’intensification des risques géopolitiques ont contribué à valoriser davantage le billet vert. Parallèlement à cela, la fragmentation économique et la potentielle réorganisation de l’activité économique et financière mondiale en blocs distincts pourraient encourager certains pays à utiliser et à détenir d’autres monnaies internationales et de réserve.

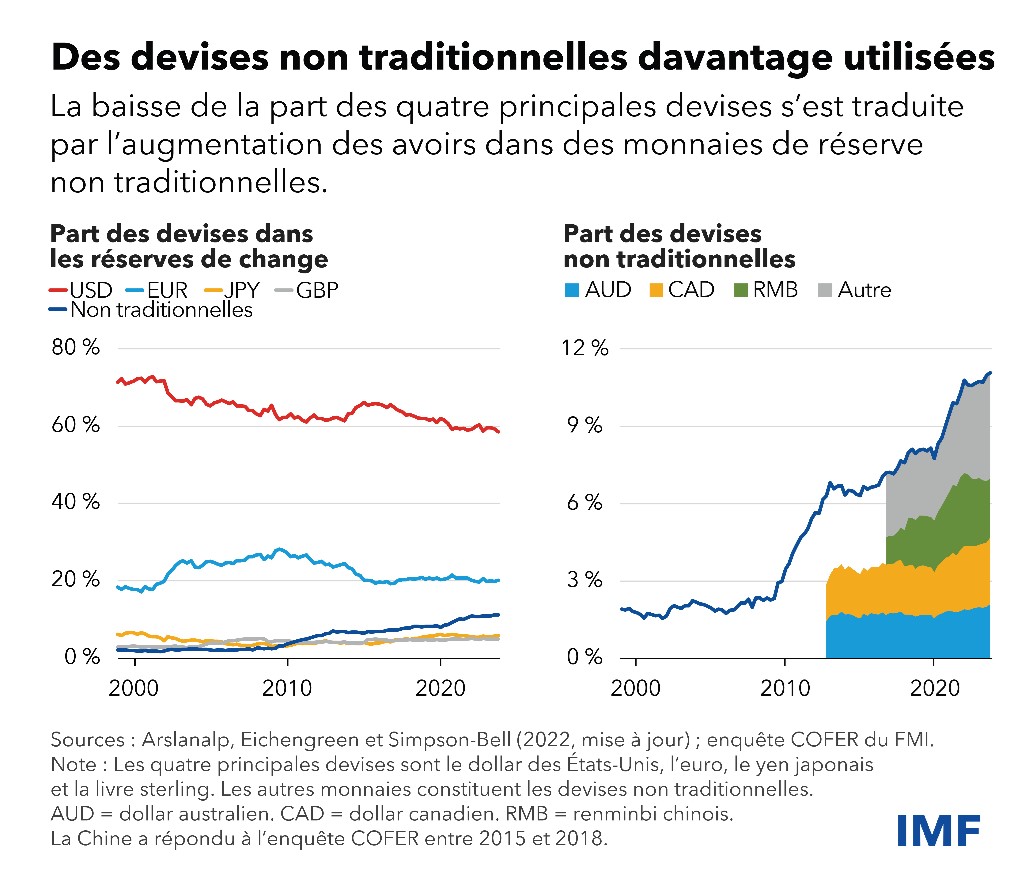

Les récentes données provenant du rapport du FMI sur la composition en devises des réserves de change (COFER) indiquent une baisse progressive continue de la part du dollar dans les réserves de change des banques centrales et des États. Il est frappant de constater que la baisse de la part du dollar au cours des deux dernières décennies n’a pas été contrebalancée par l’augmentation des parts des autres principales monnaies, que sont l’euro, le yen et la livre. Au lieu de cela, c’est la part de ce que nous appelons les « monnaies de réserve non traditionnelles » qui a augmenté, notamment celle du dollar australien, du dollar canadien, du renminbi chinois, du won sud-coréen, du dollar singapourien et des devises nordiques. Les données les plus récentes confirment cette tendance, que nous avions déjà soulignée dans un précédent document de travail et un article de blog du FMI.

Ces monnaies de réserve non traditionnelles sont attrayantes pour les gestionnaires de réserves parce qu’elles sont une source de diversification et offrent des rendements relativement performants. Elles sont aussi devenues plus faciles à acheter, à vendre et à détenir grâce au développement des nouvelles technologies financières numériques (telles que le modèle de marché automatique « Automated Market Maker » et les systèmes automatisés de gestion des liquidités).

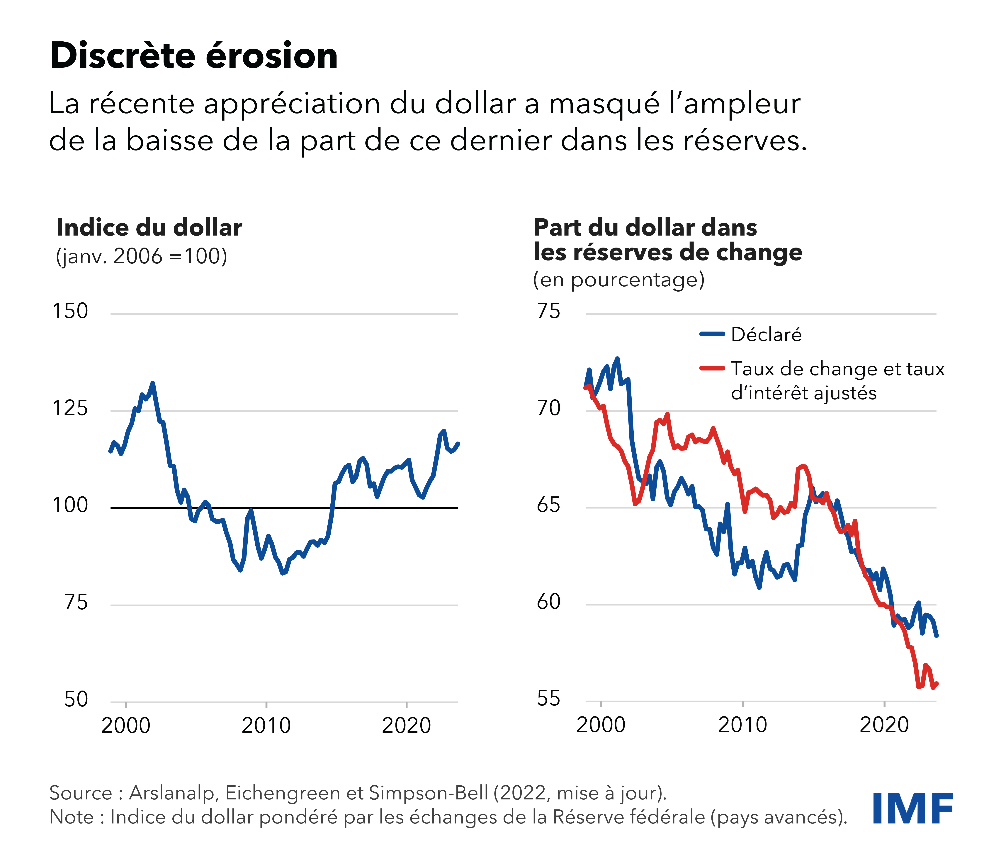

Cette tendance récente est d’autant plus saisissante au vu de la force du billet vert, qui indique que les investisseurs privés se sont tournés vers les actifs libellés en dollars. C’est du moins ce qui transparaît de l’évolution des prix relatifs. En même temps, cette observation rappelle que les fluctuations des taux de change peuvent avoir de manière indépendante une incidence sur la composition monétaire des portefeuilles de réserves des banques centrales. Les variations de la valeur relative des différents titres publics, reflétant les fluctuations des taux d’intérêt, peuvent également avoir un certain effet, même si ce dernier aura tendance à être moindre, dans la mesure où les rendements des obligations émises dans les principales monnaies suivent habituellement la même trajectoire. En tout état de cause, ces effets de valorisation ne font que renforcer la tendance générale. À plus long terme, au cours des deux dernières décennies, le fait que la valeur du dollar soit dans l’ensemble restée la même, tandis que sa part dans les réserves mondiales a diminué, indique en effet que les banques centrales se détournent progressivement du dollar.

En même temps, les tests statistiques n’indiquent pas une accélération de la baisse de la part du dollar dans les réserves, contrairement aux affirmations selon lesquelles les sanctions financières américaines ont précipité l’abandon du billet vert. Certes, comme certains l’ont affirmé, il est possible que les mêmes pays qui cherchent à s’éloigner du dollar pour des raisons géopolitiques sont aussi ceux qui ne communiquent pas d’informations sur la composition de leurs portefeuilles de réserve dans le cadre de l’enquête COFER. Il convient toutefois de noter que les 149 pays qui ont répondu à l’enquête représentent jusqu’à 93 % des réserves mondiales de change. En d’autres termes, les pays non participants ne représentent qu’une part infime des réserves mondiales.

Le renminbi chinois est l’une des monnaies de réserve non traditionnelles qui gagnent des parts de marché (à savoir un quart des parts perdues par le dollar). La Chine a mis en place des politiques sur plusieurs fronts pour promouvoir l’internationalisation du renminbi, notamment le développement d’un système de paiement international, l’extension des accords de swap et le lancement d’une monnaie numérique de banque centrale. Il est donc intéressant de noter que l’internationalisation du renminbi montre des signes de stagnation, du moins au vu de la part qu’il représente dans les réserves. Les données les plus récentes ne montrent pas de nouvelle augmentation de la part du renminbi dans les réserves. Certains observateurs estiment cependant que la dépréciation du taux de change du renminbi au cours des derniers trimestres a masqué cette augmentation. Cela étant dit, même en tenant compte des variations des taux de change, la part du renminbi dans les réserves a diminué depuis 2022.

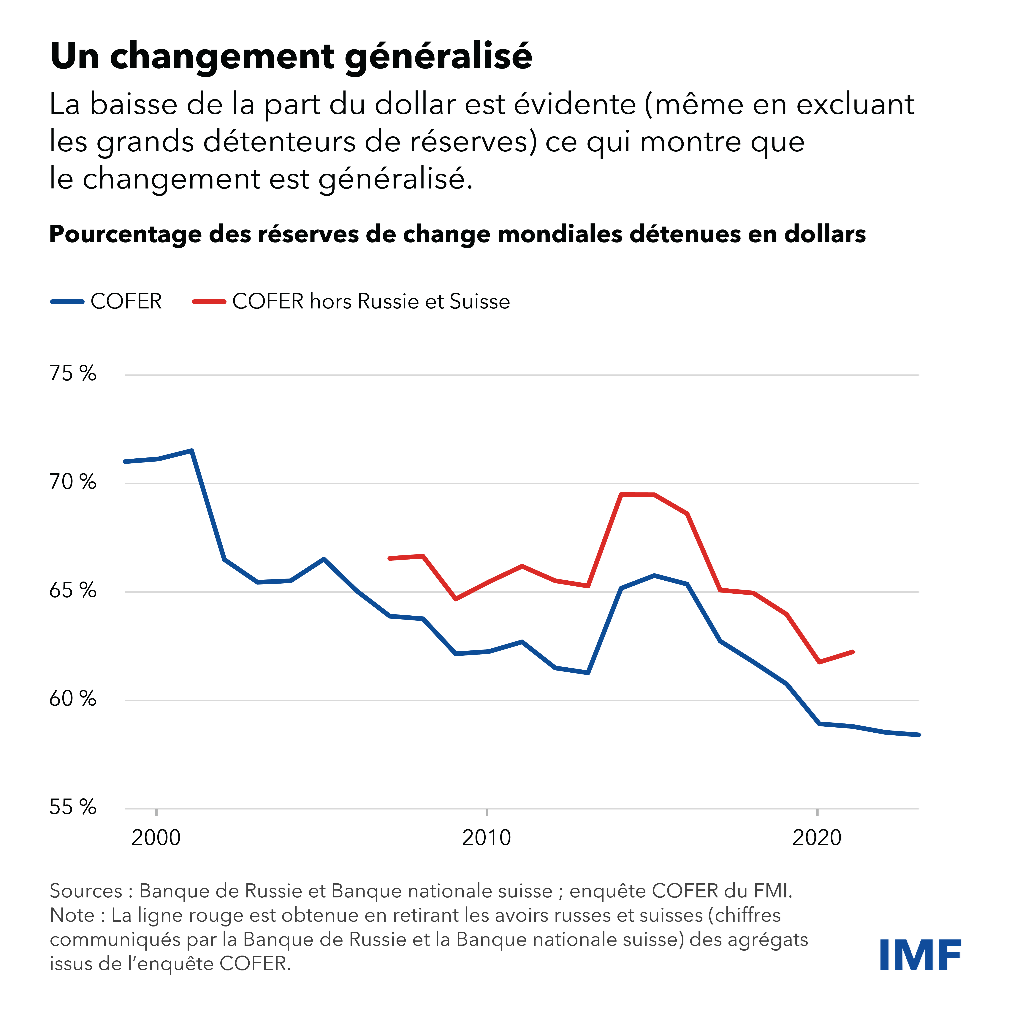

D’autres observateurs suggèrent que ce qui est perçu comme une baisse continue des avoirs en dollars et une augmentation de la part des devises non traditionnelles dans les réserves n’est en fait que le fruit du comportement d’une poignée de grands détenteurs de monnaies de réserves. La Russie, pour des raisons géopolitiques, fait preuve de prudence dans sa politique de détention de dollars, tandis que la Suisse a préféré accumuler des réserves en euros au cours de la dernière décennie, la zone euro, proche géographiquement, étant son partenaire commercial le plus important. Mais si l’on exclut la Russie et la Suisse de l’agrégat de l’enquête COFER et si on se fie aux données publiées par les banques centrales de ces pays de 2007 à 2021, on constate peu de changement dans l’ensemble.

En fait, ce constat est plutôt général. Dans notre document de travail de 2022, nous avons identifié 46 « diversificateurs actifs ». Ce sont des pays dont la part des réserves de change en devises non traditionnelles était d’au moins 5 % à la fin de 2020. Il s’agit notamment des principaux pays avancés et pays émergents, et donc la plupart des membres du G-20. Au moins trois autres pays (Israël, Pays-Bas, Seychelles) ont rejoint cette liste en 2023.

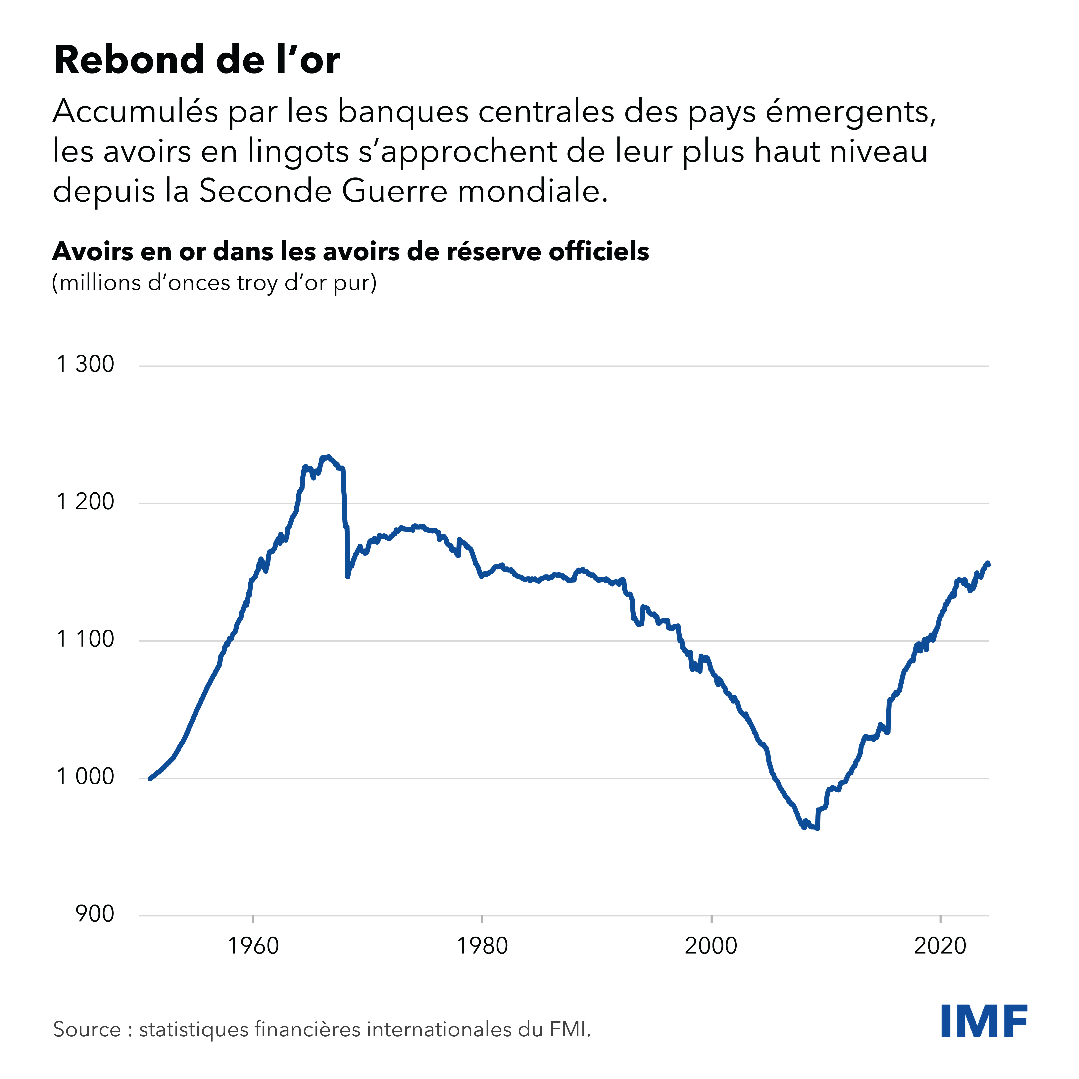

Nous avons aussi constaté que les sanctions financières imposées par le passé incitaient les banques centrales à délaisser légèrement leurs portefeuilles de réserves (ces derniers risquant d’être gelés et redéployés) au profit de l’or, qui peut être stocké dans le pays et ne risque donc pas d’être affecté par une quelconque sanction. Ces travaux ont également montré que la demande d’or émanant des banques centrales est restée positive malgré les incertitudes entourant la politique économique et le risque géopolitique à l’échelle mondiale. Ces facteurs peuvent être à l’origine de l’accumulation d’or par un certain nombre de banques centrales dans les pays émergents. Cependant, avant de ne présager de quoi que ce soit, il est important de rappeler que la part de l’or dans les réserves reste à un niveau historiquement bas.

En résumé, le système monétaire et de réserve international continue d’évoluer. Les tendances que nous avons mises en évidence dans cet article (à savoir une baisse très progressive de la prédominance du dollar et l’augmentation du rôle des monnaies non traditionnelles de petits pays ouverts et bien gérés, rendue possible par les nouvelles technologies de change numériques) restent d’actualité.