إن تحقيق هدف التحول إلى انبعاثات صفرية صافية بحلول عام 2050 يحتاج إلى استثمارات هائلة لتخفيف آثار تغير المناخ في اقتصادات الأسواق الصاعدة والاقتصادات النامية، التي تصدر حاليا حوالي ثلثي غازات الاحتباس الحراري.

وسوف تحتاج هذه البلدان إلى نحو تريليوني دولار سنويا بحلول عام 2030 لتحقيق ذلك الهدف الطموح، حسب الوكالة الدولية للطاقة*، مع تدفق معظم هذا التمويل نحو قطاع الطاقة. وتعكس هذه الاحتياجات زيادة قدرها خمسة أضعاف عن المبلغ الحالي وهو 400 مليار دولار هي قيمة الاستثمارات المناخية المزمعة على مدار السبع سنوات القادمة.

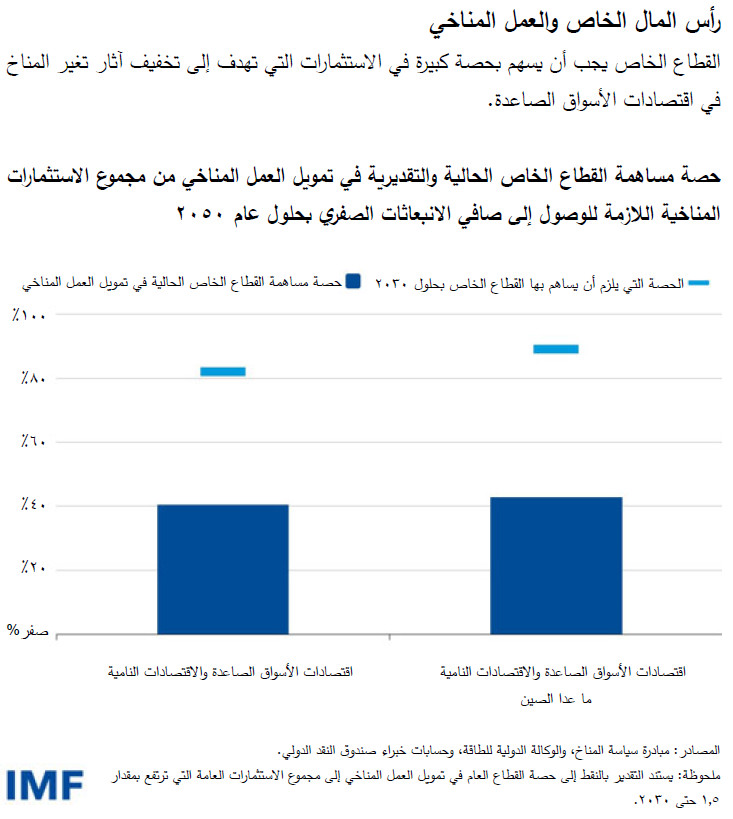

ومع هذا، تشير توقعاتنا إلى أن نمو الاستثمارات العامة سيكون محدودا، وسيتعين بالتالي على القطاع الخاص المساهمة بدور رئيسي في تلبية الاحتياجات الكبيرة إلى الاستثمارات المناخية في اقتصادات الأسواق الصاعدة والاقتصادات النامية. وسوف يتعين أن يوفر القطاع الخاص حوالي 80% من الاستثمارات اللازمة، وترتفع هذه الحصة إلى 90% في حالة استبعاد الصين، كما يوضح أحد الفصول التحليلية في أحدث إصداراتنا من "تقرير الاستقرار المالي العالمي".

وبينما تمتلك الصين وغيرها من الاقتصادات الصاعدة الأكبر الموارد المالية المحلية اللازمة، يفتقر كثير من البلدان الأخرى إلى تطور أسواقها المالية بالقدر الكافي لضمان توفير مبالغ كبيرة من التمويل الخاص. وتواجه محاولات جذب المستثمرين الدوليين عقبات كذلك، في ظل عدم حصول معظم اقتصادات الأسواق الصاعدة الكبرى وكل البلدان النامية تقريبا على التصنيف الائتماني من المرتبة الاستثمارية الذي غالبا ما يكون من شروط المستثمرين المؤسسين. وقليل من المستثمرين هو الذي لديه خبرة في هذه البلدان ويستطيع أن يتحمل المخاطر الأعلى.

ويتمثل أحد التحديات الرئيسية الأخرى في التوقف التدريجي عن استخدام محطات توليد الكهرباء بالفحم، وهو المصدر الأكبر على الإطلاق لانبعاثات غاز الاحتباس الحراري في العالم (حوالي 20%). فلا تزال معظم محطات توليد الكهرباء في اقتصادات الأسواق الصاعدة والاقتصادات النامية جديدة نسبيا. والاستغناء عن هذه المحطات أو إعادة توظيفها لأغراض أخرى سوف يحتاج إلى استثمارات خاصة ضخمة ويتطلب كسب التأييد العام. وهناك بعض البلدان التي تعتمد بكثافة على الفحم وستحتاج إلى تطوير مصادر بديلة للطاقة بسرعة نسبية.

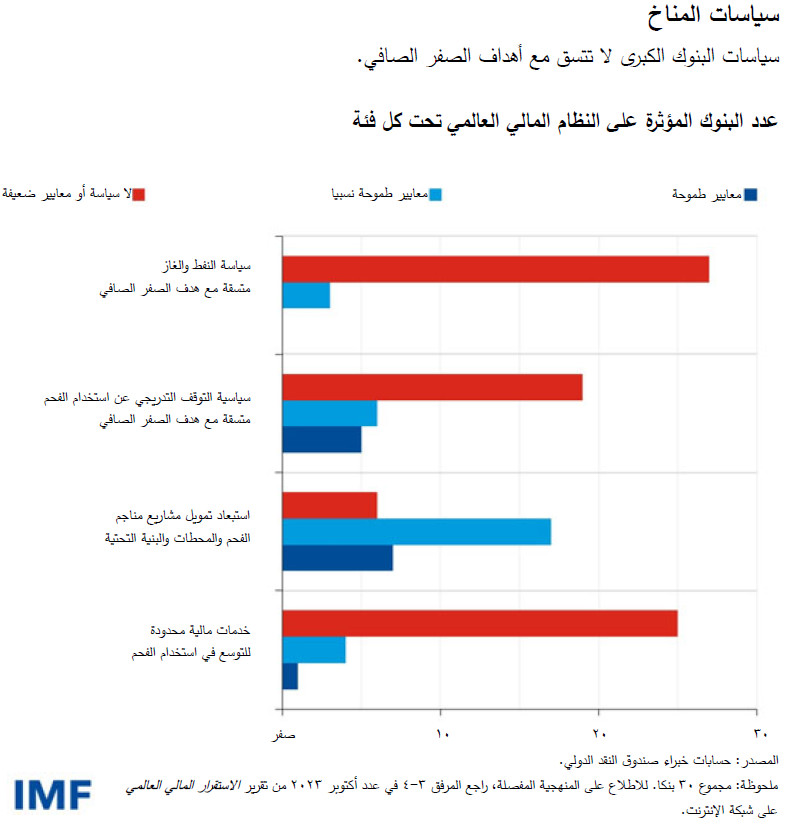

وفضلا على هذه التحديات، لا تزال السياسات والالتزامات المناخية في معظم البنوك الرئيسية غير متسقة مع أهداف المناخ بالوصول إلى صافي الانبعاثات الصفري، حتى تلك التي لديها سياسات تهدف إلى الحد من الانبعاثات.

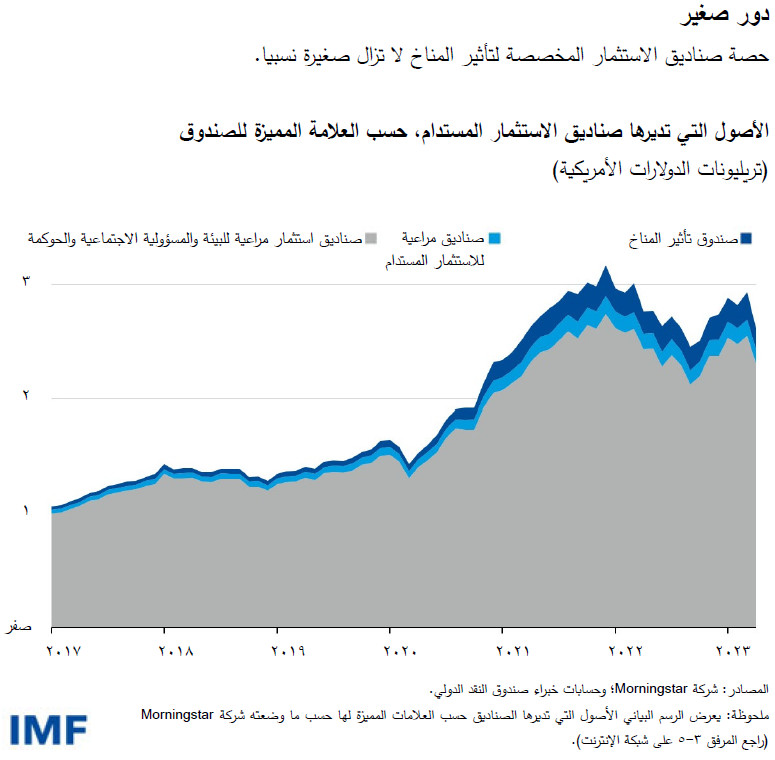

وفي نفس الوقت، برغم الأولوية التي يوليها عدد متزايد من صناديق الاستثمار للاستدامة، ليس لهذه المسألة تأثير كبير على مقدار الأموال التي تُتاح لتلبية الاحتياجات الهائلة إلى العمل المناخي. ولا يهدف سوى قسم ضئيل من هذه الصناديق صراحة إلى تحقيق تأثير مناخي إيجابي. أما العدد الأكبر بكثير من الصناديق التي تتخذ قرارات الاستثمار بناء على عوامل مراعاة البيئة والمسؤولية الاجتماعية والحوكمة المؤسسية، فلا يركز بالضرورة على قضايا المناخ. وعادة ما تأخذ هذه الصناديق درجات ESG للممارسات البيئية والاجتماعية والحوكمة بعين الاعتبار عند توزيع محافظها الاستثمارية، لكنها لا تكون بالضرورة مصممة بحيث تعكس تأثير المناخ كما نوضح في أحدث إصداراتنا من تقرير الاستقرار المالي العالمي. وقد تكون المحافظ الاستثمارية المراعية لتأثير المناخ بقدر أكبر مختلفةً تماما عن تلك الشائعة المراعية لدرجات ESG للممارسات البيئية والاجتماعية والحوكمة.

وإضافة إلى ذلك، لاتحظى البلدان في الشريحة الأدنى من فئة الدخل المتوسط والبلدان منخفضة الدخل بأي مكافأة مقابل سياساتها البيئية والمناخية الجيدة بوجه عام. ولا تعكس تقييمات هيئات التصنيف الائتماني لهذه الاقتصادات الصورة الكاملة لمدى استعداد هذه البلدان للتحول إلى اقتصاد منخفض الكربون أو مدى تعرضها لمخاطر تعطل أصولها بسبب ارتفاع مستوى الهيدروكربونات. ولا تزال الصناعة المالية تفتقر إلى الوضوح في تحديد ما يشكل أداء سياديا جيدا بشأن القضايا البيئية.

وهناك حاجة إلى مزيج واسع النطاق من السياسات لتوفير بيئة استثمارية جذابة وإطلاق عنان التمويل الخاص اللازم للعمل المناخي في اقتصادات الأسواق الصاعدة والاقتصادات النامية. فيمكن أن يرسل نظام تسعير الكربون إشارة مهمة للمستثمرين تتعلق بتحديد الأسعار، لكنه يواجه عقبات سياسية في تنفيذه على نطاق واسع بالقدر الكافي.

ويلزم وضع عدد من السياسات الأخرى في القطاع المالي. أما السياسات الهيكلية التي تهدف إلى تعزيز الأساسيات الاقتصادية الكلية وتعميق أسواق رأس المال وتحسين الحوكمة فهي جزء أساسي من مزيج السياسات، ويمكنها المساعدة على تحسين التصنيفات الائتمانية وتخفيض تكلفة رأس المال. ويمكن لهذه السياسات كذلك زيادة الموارد المالية المحلية المتوافرة في بلد معين. ويشترط المستثمرون الحصول على حصيلة أفضل من البيانات المناخية لاتخاذ قرارتهم الاستثمارية. وينبغي نشر حلول التمويل المبتكرة مثل التمويل المختلط وأدوات التوريق للبدء في التوقف بشكل منظم وتدريجي عن استخدام الفحم في إنتاج الطاقة.

تركيز السياسات

يتعين أن تعيد السياسات تركيزها على تحقيق تأثير مناخي بدلا من دعم الأنشطة "الخضراء" بالفعل وينبغي أن تأخذ في حسبانها الاحتياجات الخاصة باقتصادات الأسواق الصاعدة والاقتصادات النامية.

على سبيل المثال، التصنيفات التاكسونومية للتحول إلى اقتصاد منخفض الكربون ينبغي أن تأخذ في حسبانها الأنشطة التي تنطوي على احتمال تحقيق تحسنات ملموسة في خفض الانبعاثات بمرور الوقت وعلى مستوى القطاعات المختلفة، بما فيها ذات الكثافة الكربونية الأشد مثل قطاعات إنتاج الصلب والأسمنت والكيماويات والنقل الثقيل. ويمكن الربط* بين أهداف خفض الانبعاثات ومعايير التصنيف التاكسونومي للتحول إلى اقتصاد منخفض الكربون، من ناحية، والمساهمات المحددة وطنيا لبلد ما، واستراتيجياته طويلة المد، وأهدافه لخفض انبعاثات الكربون في قطاعات أنشطة محددة، من ناحية أخرى.

ولا يزال هناك تراخٍ في استخدام علامات الاستدامة، وينبغي للأجهزة التنظيمية والرقابية تحديد قواعد واضحة وإنفاذها بإحكام. وينبغي أن تضمن هذه الأجهزة فعالية الإفصاحات والعلامات المميزة لصناديق الاستثمار المستدام في تعزيز شفافية السوق ونزاهة السوق، وينبغي لها كذلك ضمان تحسين الاتساق مع الأهداف المناخية.

وسيحتاج الأمر إلى وقت لتنفيذ كثير من السياسات التي نوصي بها وتحقيق الآثار المرجوة منها. وفي نفس الوقت، فإن التوسع في اقتسام المخاطر بين القطاعين العام والخاص يكتسب أهمية بالغة في تقوية الاستثمارات المناخية الخاصة في اقتصادات الأسواق الصاعدة والاقتصادات النامية. ويمكن لبنوك التنمية متعددة الأطراف والجهات المانحة القيام بدور مهم في دعم التمويل المختلط – بما في ذلك من خلال استخدام الضمانات على نطاق أوسع.

ومن شأن تسهيل الصلابة والاستدامة الذي يتيحه الصندوق المساعدة على ذلك من خلال الجمع بين الحكومات وبنوك التنمية متعددة الأطراف والقطاع الخاص لتعزيز تمويل الاستثمارات المناخية. وبرغم أن مجموع موارد هذه الأداة البالغة 40 مليار دولار صغير نسبيا مقارنة بالاحتياجات إلى الاستثمارات المناخية العالمية، فإن الإصلاحات التي تدعمها يمكن أن تساعد على جذب مزيد من التمويل الخاص للعمل المناخي.

– تستند هذه التدوينة إلى الفصل 3 في عدد أكتوبر 2023 من تقرير الاستقرار المالي العالمي. ومؤلفو هذا الفصل هم تورستن إيلرز (رئيسا مشاركا)، وشارلوت غارد-لاندولفيني (رئيسا مشاركا) وإيكاترينا غراتشيفا، وشيفاني سينغ، وحميد رضا تبرايي، ويانزهي تشاو، تحت إشراف براساد أنانثاكريشنان وفابيو ناتالوتشي. وساهم ماركوس برونرماير بصفته خبيرا استشاريا.

* باللغة الإنجليزية