O dólar norte-americano há muito ocupa uma posição de grande destaque nos mercados mundiais, uma situação que perdura mesmo com a queda da participação da economia dos Estados Unidos no PIB mundial nas duas últimas décadas.

Embora a presença do dólar no comércio mundial, na dívida internacional e nos empréstimos não bancários ainda supere com ampla folga a participação dos EUA no comércio, na emissão de títulos e nos empréstimos internacionais, os bancos centrais já não mantêm a mesma quantidade de reservas nessa moeda como costumavam fazer.

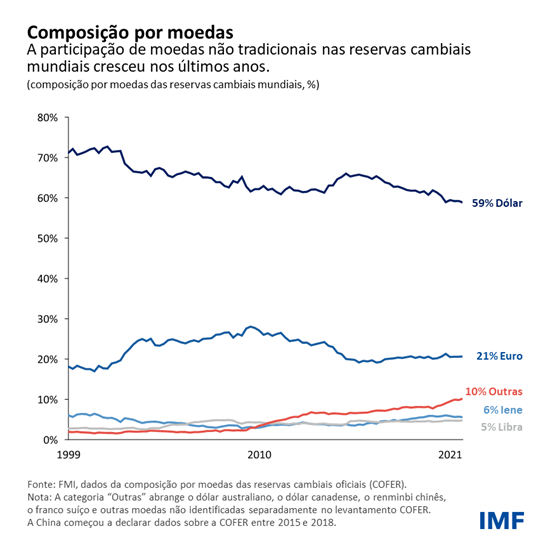

Como mostra o gráfico da semana, a participação do dólar nas reservas cambiais mundiais caiu abaixo de 59% no último trimestre do ano passado, estendendo uma queda de duas décadas, de acordo com os dados do FMI sobre a composição em moedas das reservas cambiais oficiais (COFER, na sigla em inglês).

Em um exemplo da mudança mais ampla na composição das reservas cambiais, o Banco de Israel anunciou recentemente uma nova estratégia para seus mais de US$ 200 bilhões em reservas. A partir deste ano, o país reduzirá a proporção de dólares norte-americanos e aumentará as alocações da carteira em dólar australiano, dólar canadense, renminbi chinês e iene japonês.

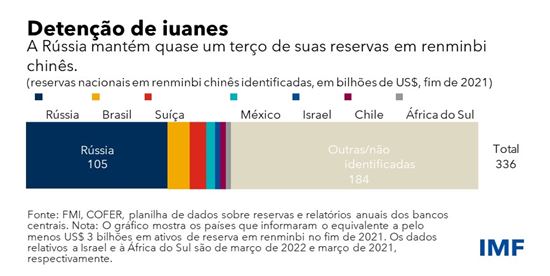

Como documentamos num estudo recente da série IMF Working Papers, a redução do peso do dólar norte-americano não foi acompanhada por aumentos proporcionais na participação das outras moedas de reserva tradicionais: o euro, o iene e a libra esterlina. Além disso, embora tenha havido certo aumento da participação das reservas mantidas em renminbi, ele representa apenas um quarto da diminuição das reservas em dólares nos últimos anos, em parte porque a conta de capitais na China é relativamente fechada. Ademais, uma atualização dos dados mencionados no estudo acima mostra que, no fim do ano passado, um único país — a Rússia — detinha quase um terço das reservas mundiais em renminbi.

Em contrapartida, as moedas de economias menores que tradicionalmente não figuram de forma proeminente nas carteiras de reservas, como o dólar australiano, o dólar canadense, a coroa sueca e o won sul-coreano, passaram a ocupar três quartos do espaço deixado pelo dólar.

Dois fatores podem ajudar a explicar a transição para esse conjunto de moedas:

- Essas moedas combinam retornos mais altos com uma volatilidade relativamente menor. Isso atrai cada vez mais os gestores de reservas nos bancos centrais à medida que os estoques de reservas estrangeiras crescem, o que eleva as apostas na alocação dessas carteiras.

- Novas tecnologias financeiras, como a criação automática de mercados e sistemas automatizados de gestão da liquidez, tornam mais barato e mais fácil negociar as moedas de economias menores.

Em alguns casos, os emissores dessas moedas também têm linhas de swap bilaterais com o Federal Reserve. É possível argumentar que isso gera a confiança de que as moedas desses emissores manterão seu valor em relação ao dólar.

Ao mesmo tempo, a importância desse fator pode ser questionada. As moedas não tradicionais tendem a flutuar. Na prática, flutuam amplamente em relação ao dólar, e seus emissores raramente, ou nunca, recorrem a suas linhas de swap bilaterais com o Fed. Uma análise de regressão mostra que manter uma linha de swap com o Fed está associado a um aumento de 9 pontos percentuais na participação do dólar nas reservas do beneficiário. Isso pode indicar que as linhas de swap são um substituto imperfeito para as reservas efetivas.

Uma explicação mais plausível é que essas moedas de reserva não tradicionais são emitidas por países com contas de capitais abertas e históricos de políticas sólidas e estáveis. Entre os atributos importantes dos emissores de moedas de reserva figuram não apenas o peso econômico e a profundidade financeira, mas também políticas transparentes e previsíveis. Em outras palavras, a estabilidade da economia e as decisões de políticas são importantes para a aceitação internacional.

Uma análise de regressão da participação das moedas nas reservas cambiais mundiais confirma que um prêmio de risco econômico mais alto, medido pelo custo do uso de derivativos de crédito para proteger-se contra a inadimplência, reduz a participação de uma moeda nessas reservas. Naturalmente, os detentores de reservas preferem as moedas de países conhecidos pela boa governança, estabilidade econômica e finanças sólidas.

*****

Serkan Arslanalp é Subchefe da Divisão de Balanço de Pagamentos do Departamento de Estatística do FMI. Trabalhou em diversos departamentos do FMI (APD, MCM, FAD, AFR) cobrindo uma variedade de países (economias avançadas, mercados emergentes, países de baixa renda e Estados frágeis) e de áreas de política (estratégia; supervisão bilateral, regional e mundial; operações de crédito do FMI; normas; desenvolvimento das capacidades). Chefiou missões a uma série de países da Ásia-Pacífico e do Oriente Médio. Em conjunto com Takahiro Tsuda, mantém uma base de dados pioneira e amplamente utilizada sobre a base mundial de investidores em dívida soberana. Seus estudos já foram publicados em importantes revistas especializadas, como IMF Economic Review, Japan and the World Economy, Journal of Economic Perspectives e Journal of Finance. Graduou-se em Economia e Ciências da Computação pelo MIT e doutorou-se em Economia pela Universidade de Stanford.

Barry Eichengreen (biografia no link)

Chima Simpson-Bell é Economista no Departamento da África do FMI. Anteriormente, trabalhou na Divisão de Balanço de Pagamentos do Departamento de Estatística. Ingressou no FMI em 2020. Seus estudos abrangem questões relativas à dívida soberana, reservas internacionais e uniões monetárias. É doutor em Economia pelo Instituto Universitário Europeu.